Девять из десяти учреждений планируют или уже используют «стабильные монеты», ориентируясь прежде всего на трансграничные платежи. Такие оценки получили в Fireblocks.

Представители платформы цифровых активов опросили 295 руководителей банков, финансовых учреждений, финтех-компаний и платежных сервисов.

49% респондентов заявили, что добавили поддержку стейблкоинов, 23% проводят пилотные тесты, а еще 18% находятся на стадии планирования. Лишь каждый десятый пока не определился касательно включения токенов в свои бизнес-процессы.

Данные: Fireblocks.

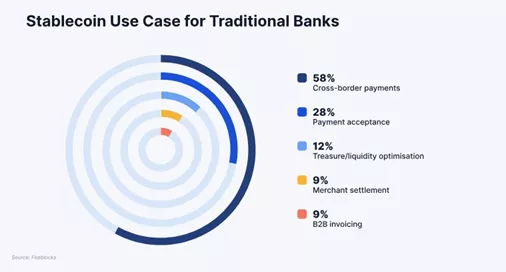

Данные: Fireblocks.Результаты исследования показали, что банки интегрировали «стабильные монеты» для восстановления трансграничных объемов при сохранении существующей инфраструктуры, финтех-компании и платежные сервисы — для увеличения маржинальности и прибыли.

Учреждения рассматривают стейблкоины как инструмент модернизации. С учетом их привязки к фиатным валютам, токены легче интегрировать в существующие казначейские процессы. Также «стабильные монеты» позволяют отвоевать долю рынка у финтех-компаний, и сократить потребности в оборотном капитале.

«Гонка стейблкоинов стала вопросом соответствия требованиям времени по мере того, как спрос со стороны клиентов растет, а сценарии использования становятся все более зрелыми», — говорится в отчете.

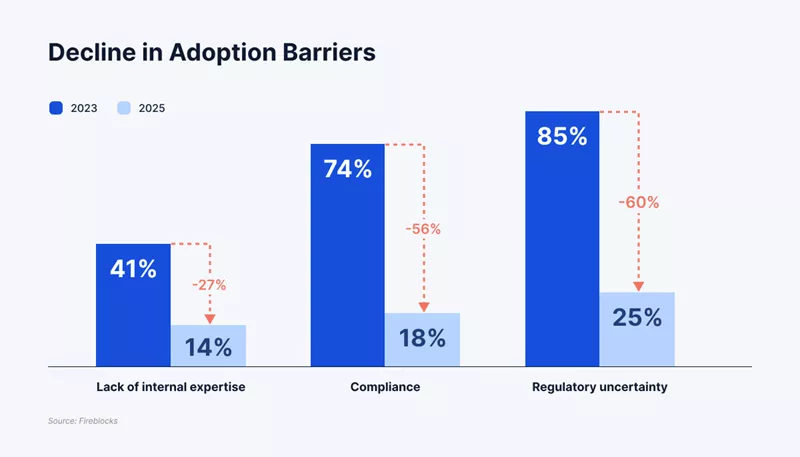

Доверие к «стабильным монетам» усиливается — не только из-за прогресса, но и потому, что ключевые барьеры отступили. Лишь каждый пятый респондент сослался на регулирование или соответствие требованиям в качестве преграды, по сравнению с 80% два года назад.

Этот сдвиг отражает волну четкой национальной политики, усовершенствованный инструментарий борьбы с отмыванием денег и рост международных стандартов, отметили аналитики.

Данные: Fireblocks.

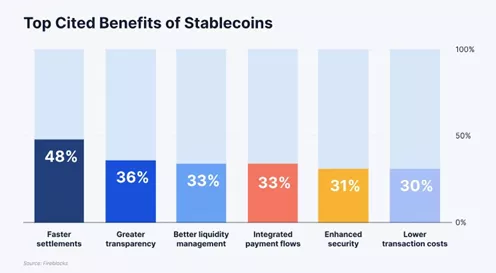

Данные: Fireblocks.В документе говорится о преимуществах «стабильных монет» в трансграничных платежах особенно для B2B-решений в развивающихся странах в свете высоких затрат и задержек в TradFi-системах.

Варианты применения

Банки интегрируют стейблкоины для восстановления конкурентных позиций, снижения «трения» и удовлетворения ожиданий клиентов. В этих целях инструмент задействуют 58% учреждений.

Среди других распространенных сценариев использования:

- прием платежей (28%);

- оптимизация ликвидности (12%);

- расчеты с мерчантами (9%);

- выставления счетов в B2B (9%).

Данные: Fireblocks.

Данные: Fireblocks.Среди преимуществ, упомянутых респондентами, первое место занимает ускорение расчетов (48%).

Далее следуют:

- большая прозрачность (36%);

- улучшение ликвидности (33%);

- интеграция с платежными потоками (33%);

- усиление безопасности (31%);

- снижение транзакционных издержек (30%).

Данные: Fireblocks.

Данные: Fireblocks.Ранее в Standard Chartered спрогнозировали рост капитализации «стабильных монет» до $2 трлн к 2028 году, Минфин США сообщил об аналогичных ожиданиях. В Citi рассчитывают на рост показателя до $3,7 трлн через пять лет.

Напомним, сформированная президентом США Дональдом Трампом в январе рабочая группа по рынкам цифровых активов обозначила в числе приоритетов разработку нормативно-правовой базы для стейблкоинов.

В мае законопроект о «стабильных монетах» (GENIUS Act) провалился на ключевом голосовании в Сенате.

1 month ago

15

1 month ago

15

English (US) ·

English (US) ·