Рекордная с июля 2021 года просадка цены, значительные реализованные убытки краткосрочными инвесторами и непоколебимость ходлеров — все это указывает на медвежий тренд биткоина. К таким выводам пришли в Glassnode.

#Bitcoin bulls have been put firmly on the back-foot, with prices cut in half since the Nov ATH.

In our latest analysis we seek to define whether #Bitcoin has entered a prolonged bear, using investor psychology, behaviour, and network profitability.https://t.co/4N1FKeHZHM

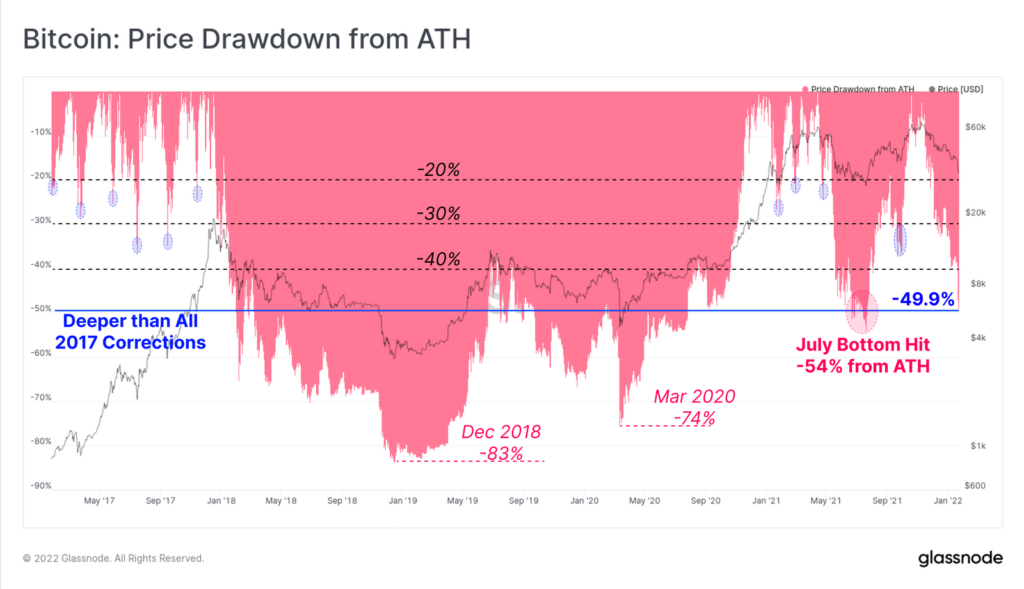

На момент написания, откат котировок биткоина от ATH практически достиг 50%. После медвежьего рынка 2018-2020 годов текущее снижение стало вторым по глубине после июля 2021 года, когда этот показатель составил 54%.

Для сравнения, коррекции в рамках бычьих циклов 2017 и 2020-2021 годов не превышали 20-40%. Аналитики допустили, что подобная диспозиция может изменить восприятие инвесторами текущей рыночной ситуации на макроуровне.

Данные: Glassnode.

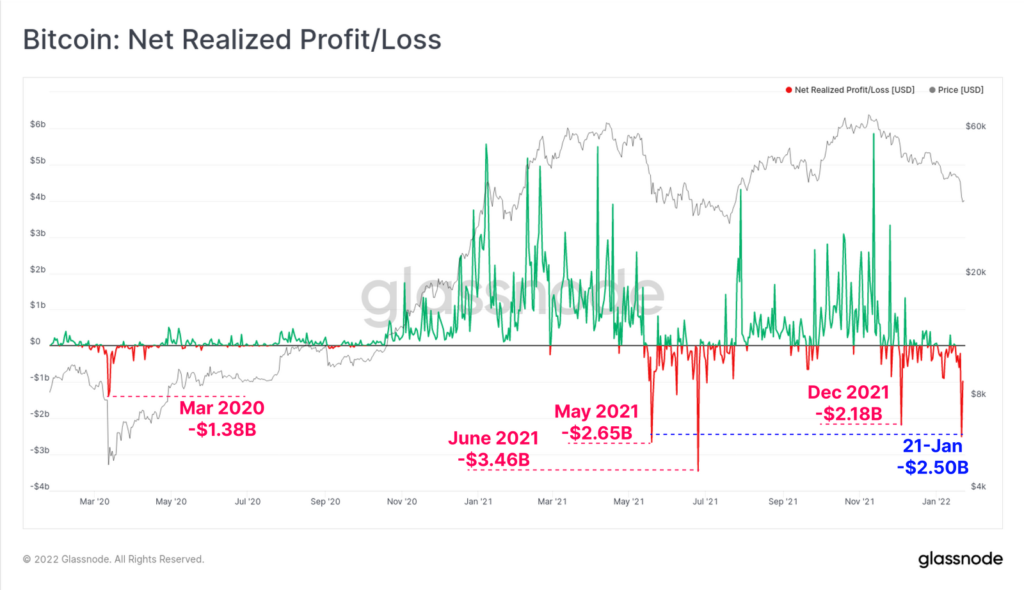

Данные: Glassnode.Продолжению нисходящей динамики способствовала капитуляция инвесторов. На прошедшей неделе чистый реализованный убыток (Net Realized Profit/Loss) составил $2,5 млрд. Иными словами, на рынке преобладала ликвидация позиций с потерями относительно цен предыдущих ончейн-операций.

Львиная доля от этой величины пришлась на краткосрочных инвесторов, которые совершили последние транзакции более 155 дней назад.

Данные: Glassnode.

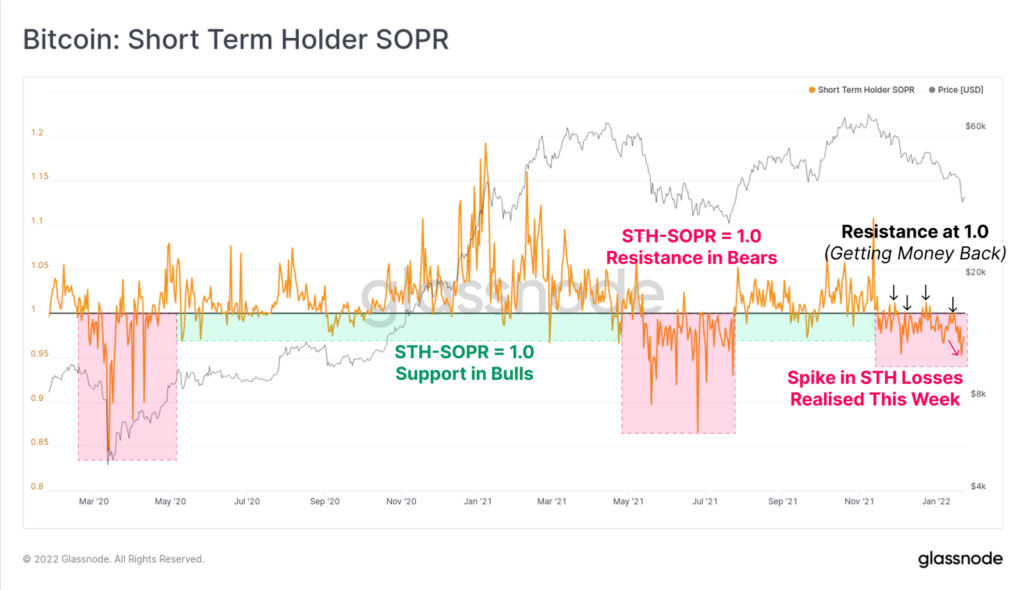

Данные: Glassnode.Коэффициент прибыльности потраченного выхода (Short Term Holder SOPR) применительно к краткосрочным инвесторам обвалился после тестирования сопротивления на отметке 1. Подобная динамика говорит о стремлении этой группы игроков «вернуть свои деньги по любой цене». Более низкие значения указывают на рост их относительных потерь.

Данные: Glassnode.

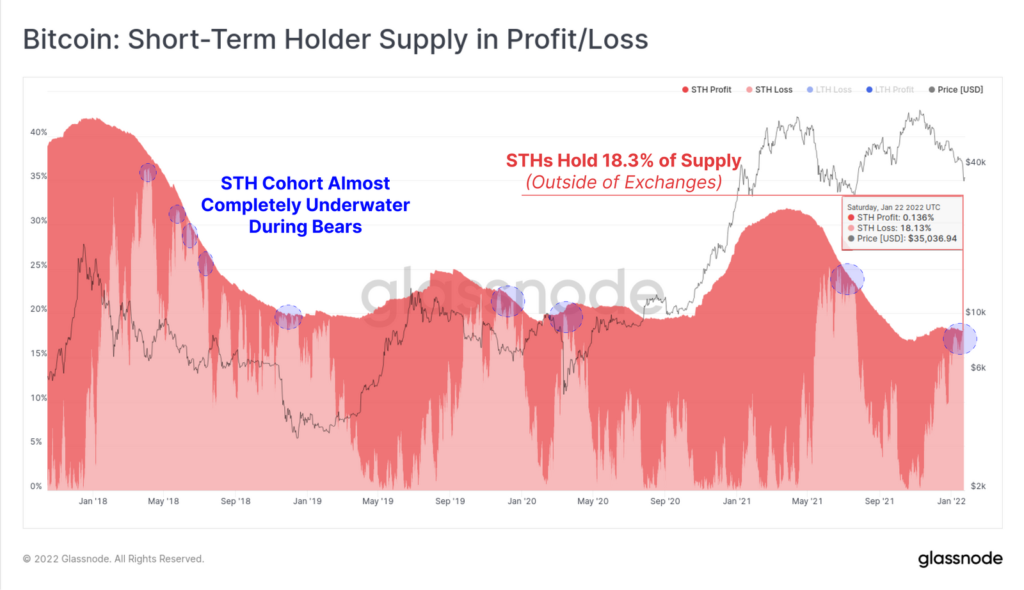

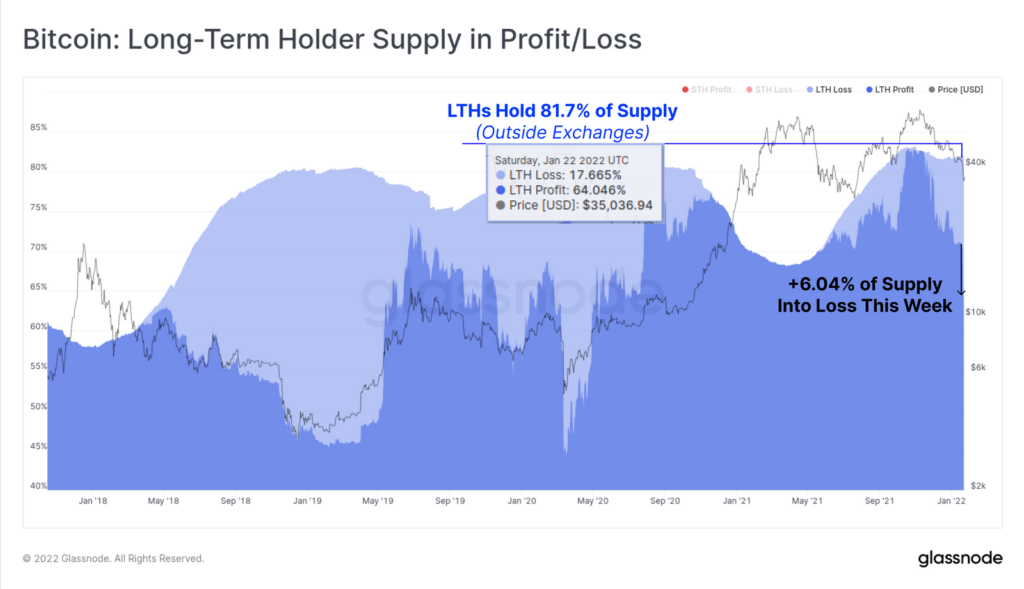

Данные: Glassnode.По оценкам специалистов, на краткосрочных держателей приходится 18,3% совокупного предложения BTC (за исключением хранящихся на бирже монет). Почти все из них «убыточны» для владельцев.

«Это создает психологический барьер, что еще больше увеличивает шансы на продажу», — подчеркнули аналитики.

Данные: Glassnode.

Данные: Glassnode.Относительная доля принадлежащих краткосрочным инвесторам монет близка к многолетним минимумам. Коррекция не повлияла на ходлеров — они нарастили до 81,7% долю в совокупном предложении, невзирая на то, что 6,04% принадлежащих им BTC стали убыточными.

Данные: Glassnode.

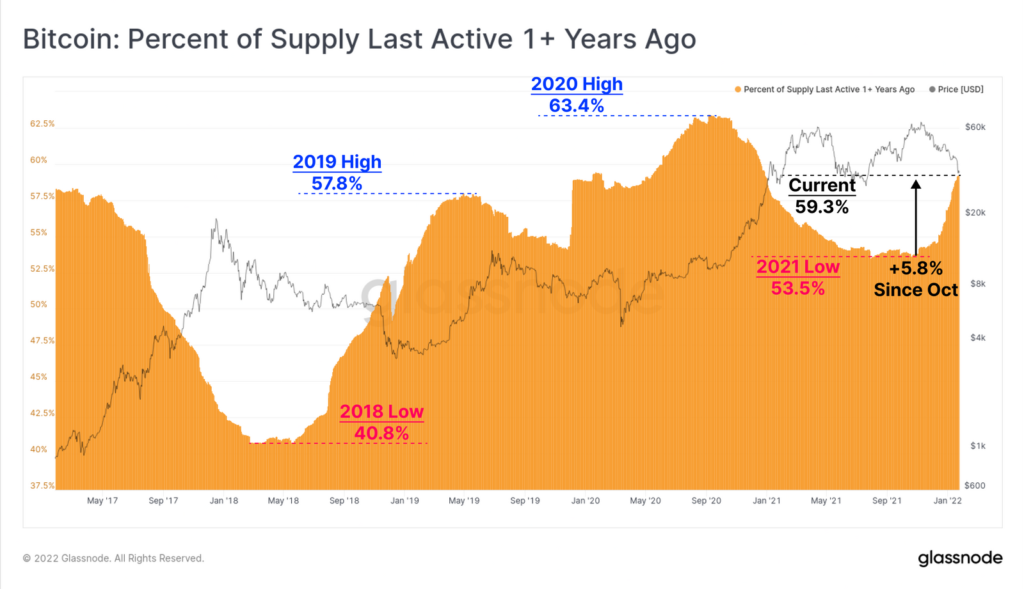

Данные: Glassnode.«Возрастной» анализ показал, что 59,3% BTC в последний раз перемещались в сети более года назад. Это те монеты, которые инвесторы приобрели в ранней части бычьего цикла (между октябрем 2020 года и январем 2021 года) или до этого. За последние три месяца показатель вырос на 5,8%. Эксперты напомнили, что подобное поведение характерно для медвежьих рынков.

Данные: Glassnode.

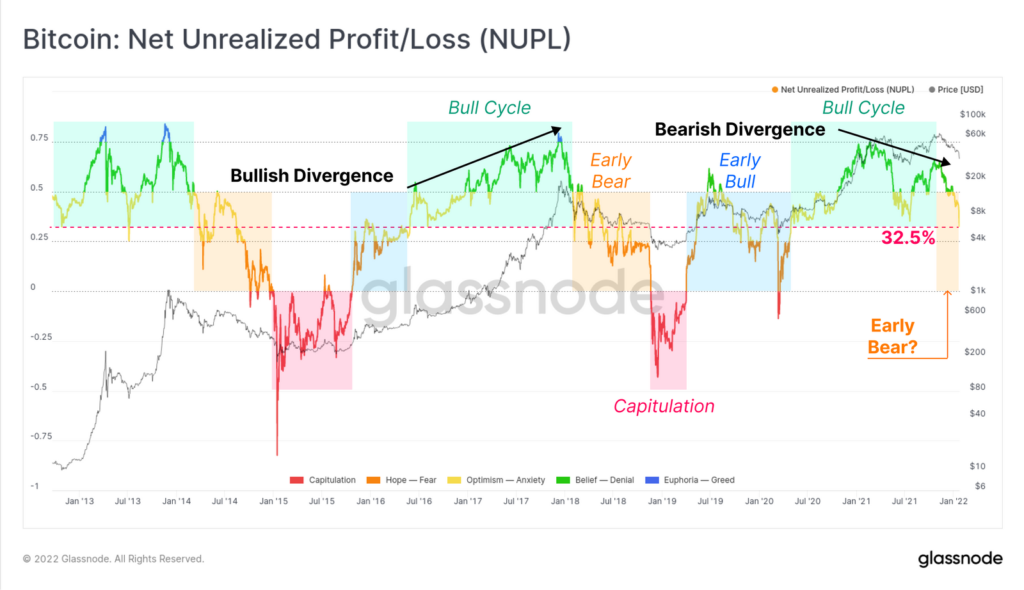

Данные: Glassnode.Аналитики также рассмотрели разницу между нереализованными прибылями и убытками на основе последнего перемещения монет (Net Unrealized Profit/Loss, NUPL). Она составила 0,325, а значит порядка 32,5% монет находится с нереализованной прибылью. Это контрастирует с мартовским значением в 0,75 или 0,68 в октябре прошлого года.

«Учитывая предыдущие циклы, такая низкая прибыльность типична для ранней и средней фазы медвежьего рынка (выделено оранжевым цветом). В отличие от бычьих рынков 2013 и 2017 годов, NUPL снизился между вершинами марта-апреля и октября-ноября. Причина — в распределении монет на максимумах. Это привело к повышению общей рыночной стоимости и медвежьей дивергенции», — заключили специалисты.

Данные: Glassnode.

Данные: Glassnode.Напомним, аналитики UBS предупредили о рисках наступления «апокалиптичной криптозимы».

Ранее в инвестиционной компании Invesco допустили падение биткоина ниже $30 000 в 2022 году, поскольку «пузырь в активе сдувается».

Подписывайтесь на новости ForkLog в Twitter!

3 years ago

168

3 years ago

168

English (US) ·

English (US) ·