Ключевое

- Ведущие криптовалюты закрыли месяц «в минус». Капитализация рынка снизилась на 18%.

- Акции публичных майнеров и связанных с индустрией компаний резко подешевели.

- Стейблкоин TerraUSD обошел Binance USD по капитализации.

- NFT-сегмент ожил на фоне запуска новых проектов и инфраструктурных обновлений.

- Корреляция биткоина и Ethereum с фондовым рынком укрепилась на фоне ожидания ужесточения политики ФРС.

- Объем заблокированных средств в смарт-контрактах блокчейн-платформы Avalanche вырос на 37%.

- Некоторые ончейн-индикаторы сигнализируют о недооцененности биткоина.

Динамика ведущих активов

Дневной график BTC/USDT биржи Binance. Данные: TradingView.

Дневной график BTC/USDT биржи Binance. Данные: TradingView. Дневной график ETH/USDT биржи Binance. Данные: TradingView.

Дневной график ETH/USDT биржи Binance. Данные: TradingView.- Закрыв март на годовом максимуме, биткоин не смог удержаться в диапазоне $47 000-$48 000.

- В течение апреля первая криптовалюта обновляла минимумы, в конце месяца упав ниже $38 000.

- В первых числах апреля курс Ethereum не смог удержаться выше $3500, закрыв месяц вблизи $2700.

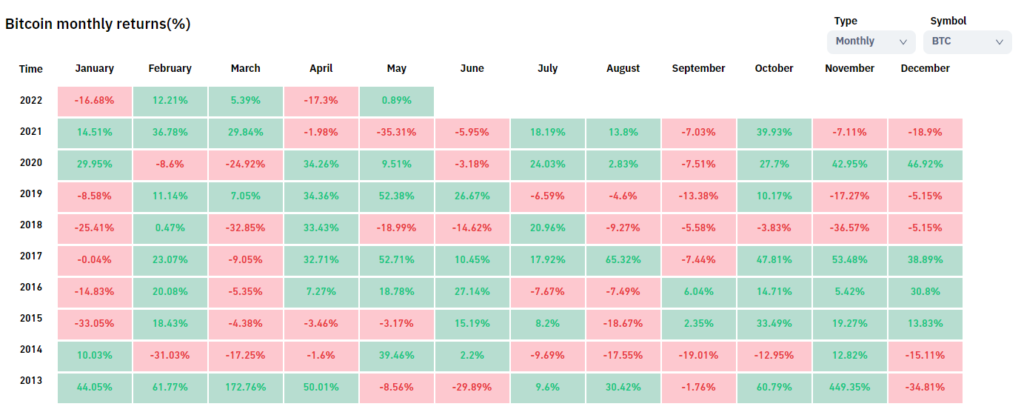

Динамика биткоина и Ethereum по месяцам. Данные: Coinglass.

Динамика биткоина и Ethereum по месяцам. Данные: Coinglass.

- По итогам месяца биткоин подешевел на 17,3%, а Ethereum — на 16,9%. Исторически благоприятное начало второго квартала в этот раз оказалось минусовым.

- Капитализация рынка сократилась в апреле на 18% — с $2,05 трлн до $1,67 трлн.

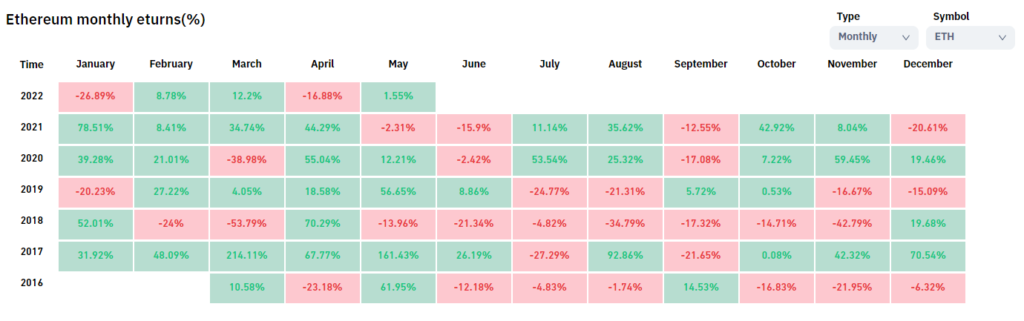

Gainers & Losers месяца. Данные: Messari.

Gainers & Losers месяца. Данные: Messari.

На фоне общей коррекции позитивную динамику показали лишь проекты с низкой капитализацией. Среди аутсайдеров оказался Waves (WAVES), после того как в апреле основатель проекта обвинил Alameda Research в манипулировании ценой токена с открытием крупной шорт-позиции. Более чем на 50% обрушились цены токенов Zilliqa (ZIL), Fantom (FTM), Harmony (ONE), Axie Infinity (AXS).

Акции связанных с криптовалютами компаний (на момент закрытия 30.04)

Динамика ценных бумаг майнинговых компаний (на момент закрытия 30.04)

Canaan (CAN):

-35%

Ebang International (EBON):

-21,2%

Riot Blockchain (RIOT):

-50,8%

Hut 8 (HUT):

-35,7%

Marathon Digital (MARA):

-45,3%

Не стали исключением публичные криптовалютные компании и майнеры, которые зафиксировали двузначные потери.

Макроэкономический фон

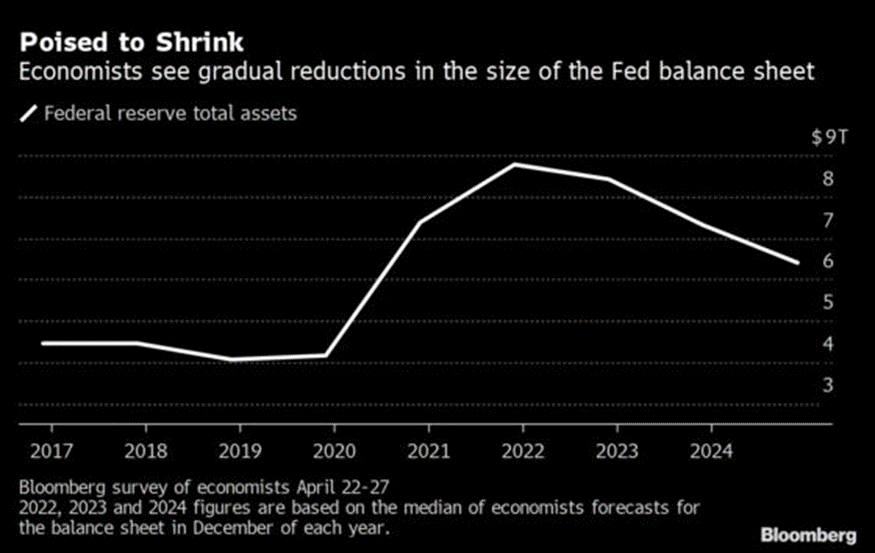

Ожидаемая траектория баланса ФРС. Данные: Bloomberg.

Ожидаемая траектория баланса ФРС. Данные: Bloomberg.- В начале мая ФРС осуществила крупнейшее поднятие ставки за более чем 20 лет — сразу на 50 б. п. К концу декабря основным сценарием становится рост ставки до 2,75%-3,25% против 1,9% в прогнозах ФРС.

- Ужесточение монетарной политики способно создать предпосылки для рецессии. Уже по итогам первого квартала ВВП, вопреки прогнозам, сократился на 1,4%. В конце апреля спад в экономике в течение последующих 24 месяцев ожидала треть экспертов.

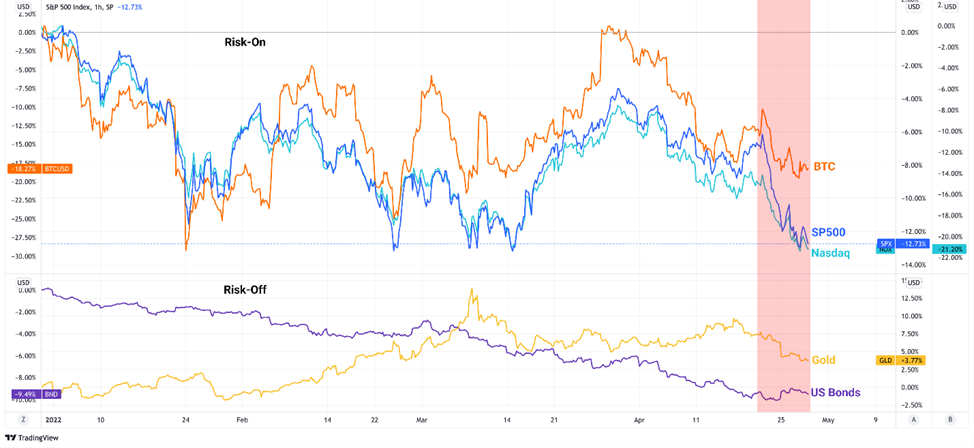

Динамика фондовых индексов, биткоина, золота и гособлигаций США. Данные: Glassnode.

Динамика фондовых индексов, биткоина, золота и гособлигаций США. Данные: Glassnode.- В апреле фондовый рынок возобновил нисходящую динамику. Технологический индекс Nasdaq Composite вошел в медвежью фазу, откатившись от пика на 22,2%. Снижение индекса S&P 500 достигло 12,78%.

- В последней декаде апреля корреляция биткоина с фондовым рынком ослабла. Аналитики Glassnode отметили уменьшение оттока средств институционалов из криптопродуктов и позитивные сдвиги в фундаментальных метриках биткоина.

- Ключевым для криптовалютного рынка станет реакция на ожидаемое сокращение долларовой ликвидности в ближайшие месяцы. Некоторые полагают, что биткоину не удастся избежать потрясений на традиционных финансовых рынках. Для других первая криптовалюта — по-прежнему актуальный хедж от дальнейшего усиления инфляции.

Рыночные настроения, корреляции и волатильность

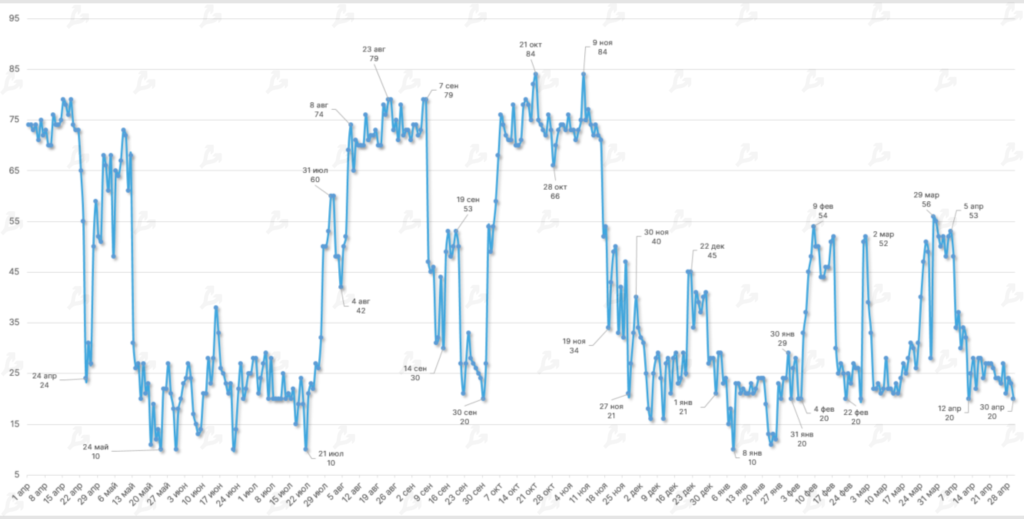

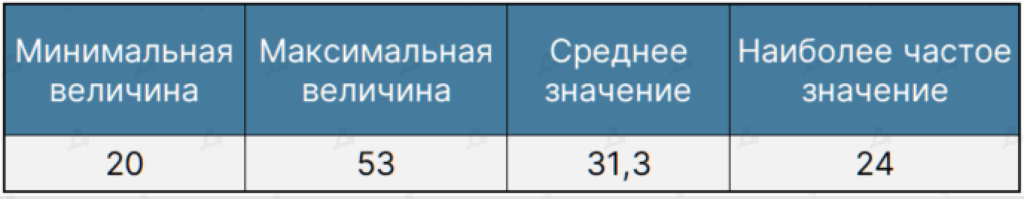

Динамика индекса страха и жадности. Данные: alternative.me.

Динамика индекса страха и жадности. Данные: alternative.me.

- В апреле на рынке превалировали медвежьи настроения. «Индекс страха и жадности» не превышал границы «нейтральности», колеблясь в диапазоне от 20 до 53.

- Большую часть месяца индикатор находился в зоне «экстремального страха». Эта тенденция укрепилась, когда котировки биткоина пробили локальный минимум ниже $39 000.

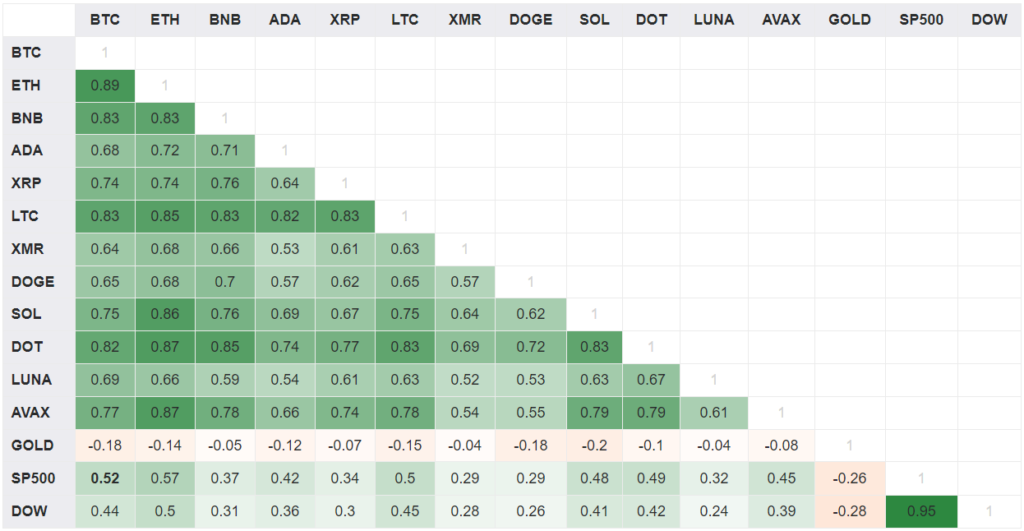

90-дневные показатели корреляции активов. Данные: BlockchainCenter.

90-дневные показатели корреляции активов. Данные: BlockchainCenter.- В течение апреля статистическая взаимосвязь биткоина с американским фондовым рынком укрепилась. Корреляция с S&P 500 составила 0,52, с индексом Доу Джонса — 0,44. В марте показатели составили 0,48 и 0,39 соответственно. Аналитики Arcane Research объяснили ситуацию ожиданиями ужесточения монетарной политики ФРС.

- У Ethereum связь с фондовым рынком была более выраженной (SPX — 0,57; DOW — 0,5).

- Движение биткоина и золота остается разнонаправленным (-0,18). По сравнению с мартом (-0,15) эта тенденция усилилась.

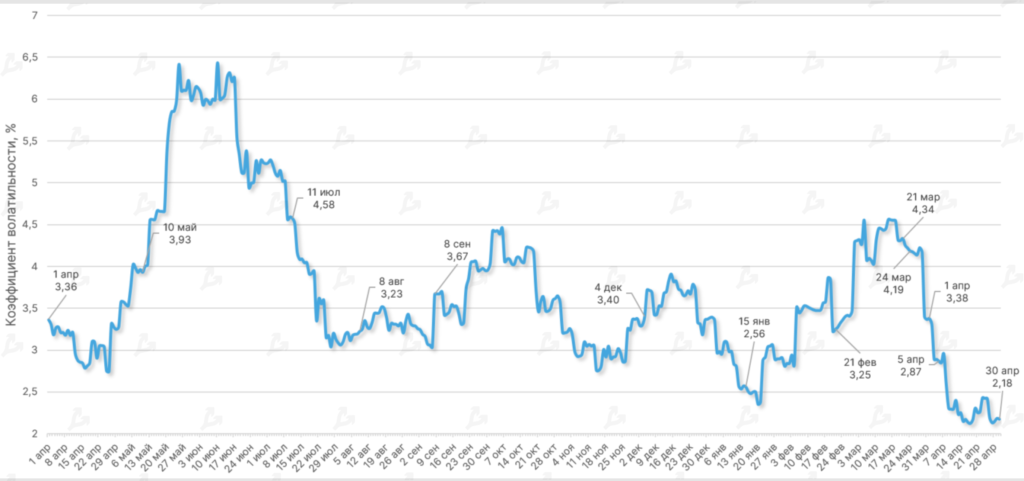

Динамика коэффициента исторической волатильности цены биткоина. Данные: satochi.co.

Динамика коэффициента исторической волатильности цены биткоина. Данные: satochi.co. Динамика коэффициента Шарпа биткоина в сравнении с SPDR Gold Shares. Данные: Portfolios Labs.

Динамика коэффициента Шарпа биткоина в сравнении с SPDR Gold Shares. Данные: Portfolios Labs.- В апреле усредненное значение коэффициента исторической волатильности составило 2,44%. Несмотря на ценовые качели, это меньше показателей февраля (3,39%) и марта (4,25%).

- Динамика коэффициента Шарпа (за безрисковый актив приняты двухлетние казначейские облигации США) указывает на относительный риск вложений в биткоин. В апреле актив вновь уступил по этому значению золотым ETF.

Ончейн-данные

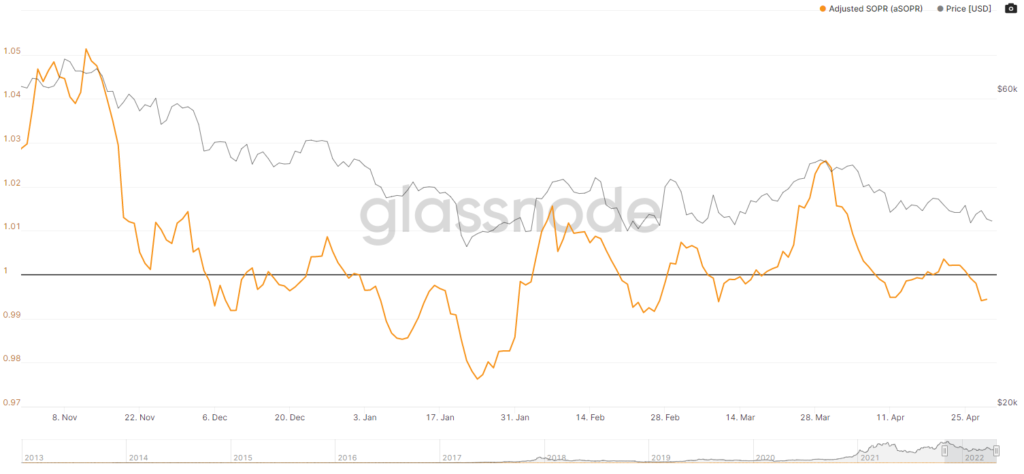

Динамика индикатора aSOPR. Данные: Glassnode.

Динамика индикатора aSOPR. Данные: Glassnode. Динамика индикатора NVT Price. Данные: Woobull Charts.

Динамика индикатора NVT Price. Данные: Woobull Charts.- На фоне коррекции биткоина в первой декаде апреля индикатор aSOPR (7 MA) упал ниже отметки 1, оставаясь под этим уровнем большую часть месяца. Это указывает на ухудшение рыночных настроений.

- Исходя из данных индикатора NVT Price, фундаментально обоснованная цена биткоина находится у отметки $45 000, примерно на $7000 выше рыночной стоимости. Следовательно, первая криптовалюта в настоящее время недооценена.

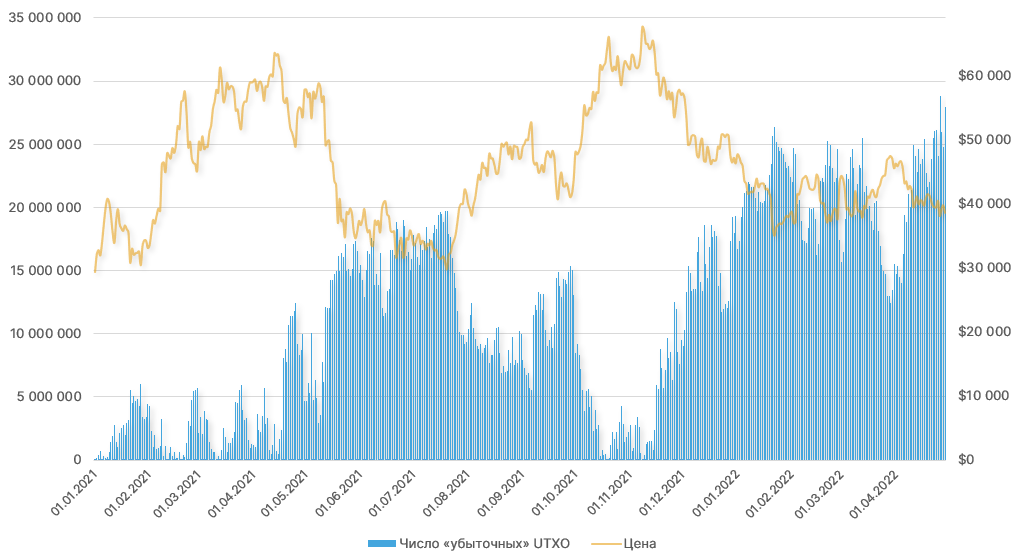

Число убыточных UTXO биткоина. Данные: Glassnode.

Число убыточных UTXO биткоина. Данные: Glassnode. Число адресов с балансом ≥ 1 BTC. Данные: Glassnode.

Число адресов с балансом ≥ 1 BTC. Данные: Glassnode.- На фоне апрельской ценовой коррекции число «убыточных» UTXO биткоина значительно выросло, достигнув отметок июля 2020 года. По всей видимости, многие краткосрочные инвесторы продают криптовалюту «в минус».

- В апреле обновило максимум число адресов с балансом ≥ 1 BTC. Это может указывать как на продолжение массового принятия криптовалют, так и на переток капитала из стремительно дешевеющих альткоинов в менее волатильный биткоин.

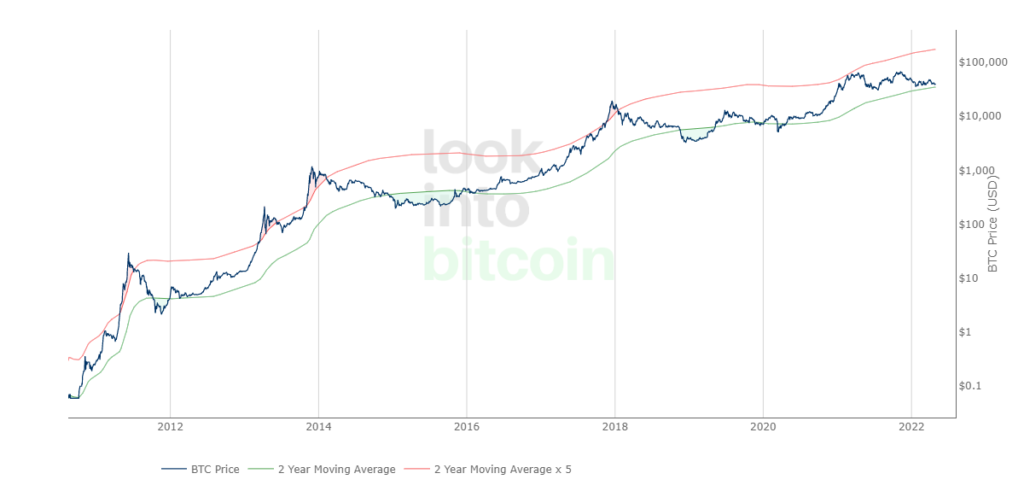

Динамика индикатора 2-Year MA Multiplier. Данные: LookIntoBitcoin.

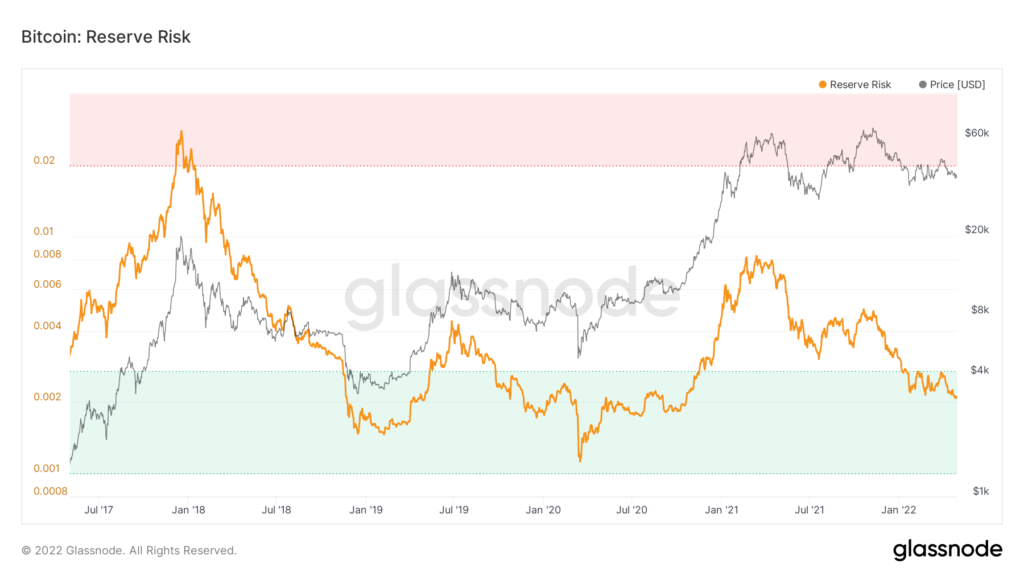

Динамика индикатора 2-Year MA Multiplier. Данные: LookIntoBitcoin. Динамика индикатора Reserve Risk для биткоина. Данные: Glassnode.

Динамика индикатора Reserve Risk для биткоина. Данные: Glassnode.- Значения индикатора 2-Year MA Multiplier приблизились к «зеленой зоне», сигнализирующей об оптимальном периоде для аккумулирования биткоина на долгосрочную перспективу.

- Значения индикатора Reserve Risk в апреле продолжили погружение вглубь «зеленой зоны». Это указывает на уверенность долгосрочных инвесторов в перспективах биткоина и все более привлекательное для них соотношение риска и прибыли.

Ethereum

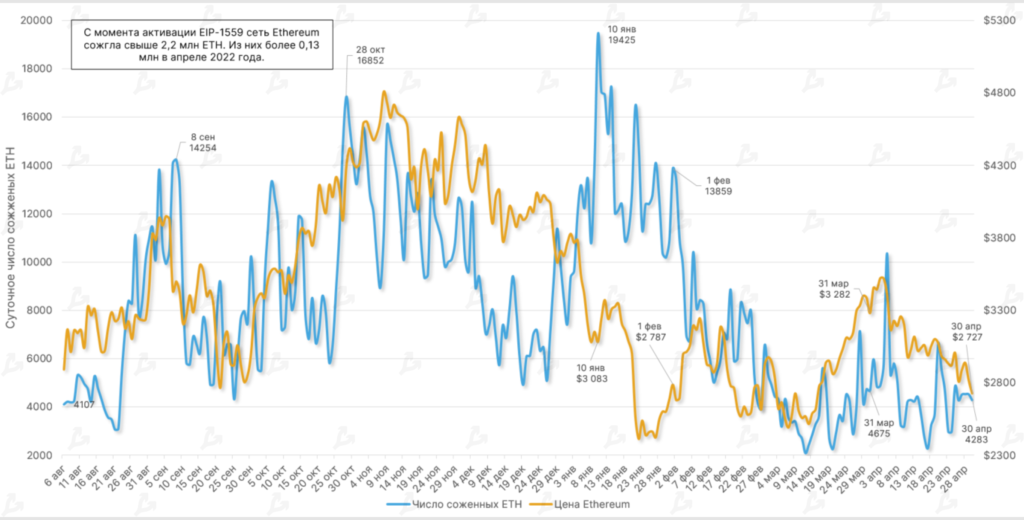

Динамика суточного числа сожженных ETH. Данные: Etherscan.

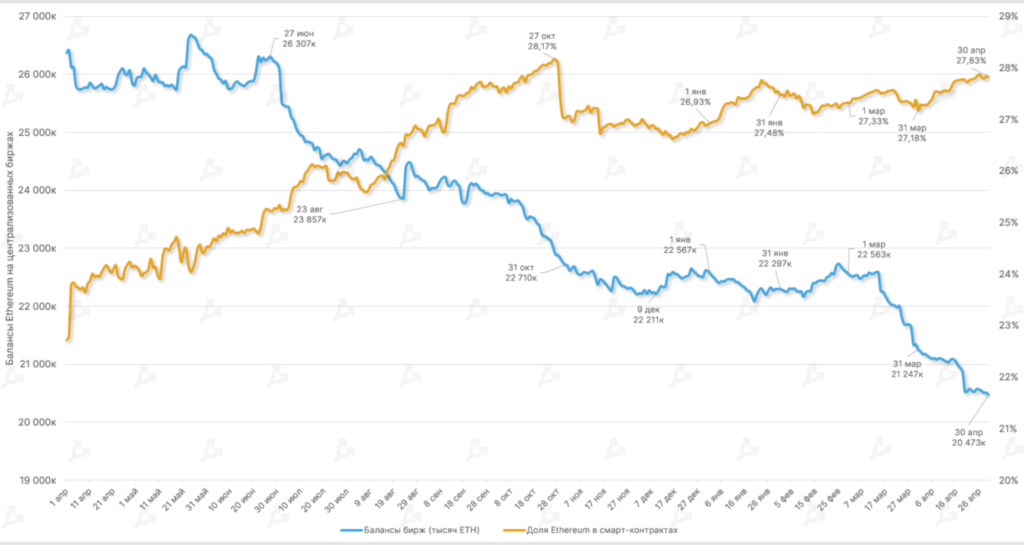

Динамика суточного числа сожженных ETH. Данные: Etherscan. Балансы Ethereum на централизованных биржах и доля предложения ETH, задействованного в смарт-контрактах. Данные: Glassnode.

Балансы Ethereum на централизованных биржах и доля предложения ETH, задействованного в смарт-контрактах. Данные: Glassnode.- С момента активации EIP-1559 в августе 2021 года сеть Ethereum вывела из обращения свыше 2,2 млн ETH. Из них более 137 000 монет протокол сжег в апреле 2022 года.

- По сравнению с прошлым месяцем темп вывода монет из обращения ускорился — в марте сеть сожгла порядка 118 000 ETH.

- 1 мая состоялся запуск метавселенной Otherside от Yuga Labs. В рамках связанных с продажей NFT проекта транзакций сеть менее чем за сутки вывела из обращения свыше 55 623 ETH. Для сравнения: за последние 30 дней маркетплейс OpenSea сжег около 21 790 ETH.

- В апреле Ethereum-балансы централизованных бирж продолжали сокращаться — за 30 дней предложение ETH на таких платформах снизилось на 774 000 монет.

- Доля заблокированных в смарт-контрактах децентрализованных приложений ETH остается стабильно высокой. По итогам месяца показатель составил 27,83% (27,18% — в марте).

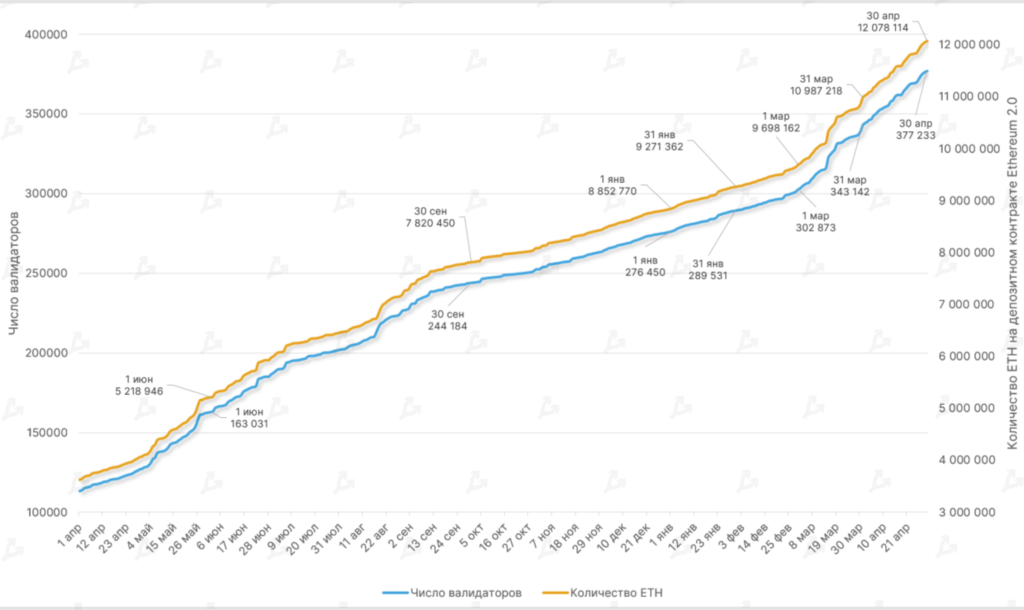

Динамика количества ETH на депозитном контракте Ethereum 2.0 и число валидаторов. Данные: Glassnode.

Динамика количества ETH на депозитном контракте Ethereum 2.0 и число валидаторов. Данные: Glassnode. Динамика числа адресов Ethereum 2.0 с балансом ≥ 32 ETH. Данные: Glassnode.

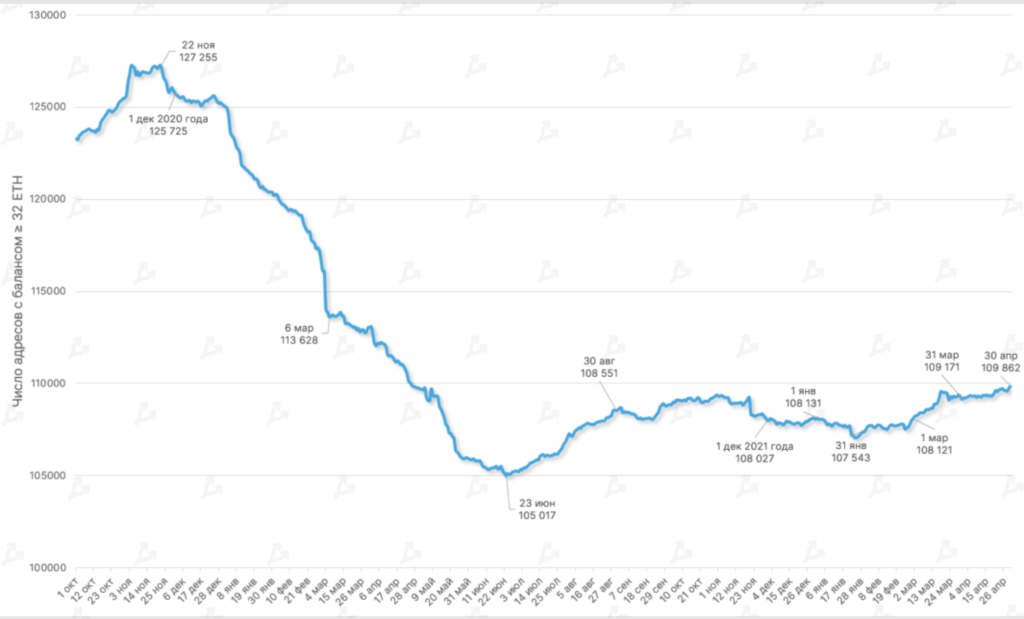

Динамика числа адресов Ethereum 2.0 с балансом ≥ 32 ETH. Данные: Glassnode.- По итогам апреля количество ETH на депозитном контракте Ethereum 2.0 превысило 12 млн монет. За месяц показатель увеличился почти на 10%. Для сравнения, в марте рост составил свыше 13%.

- Число валидаторов в сети Beacon Chain превысило 377 000. В апреле количество участников, взаимодействующих со второй итерацией Ethereum, выросло на 10%.

- Количество адресов с балансом ≥ 32 ETH растет третий месяц к ряду. 30 апреля показатель достиг отметки 109 862.

Lightning Network

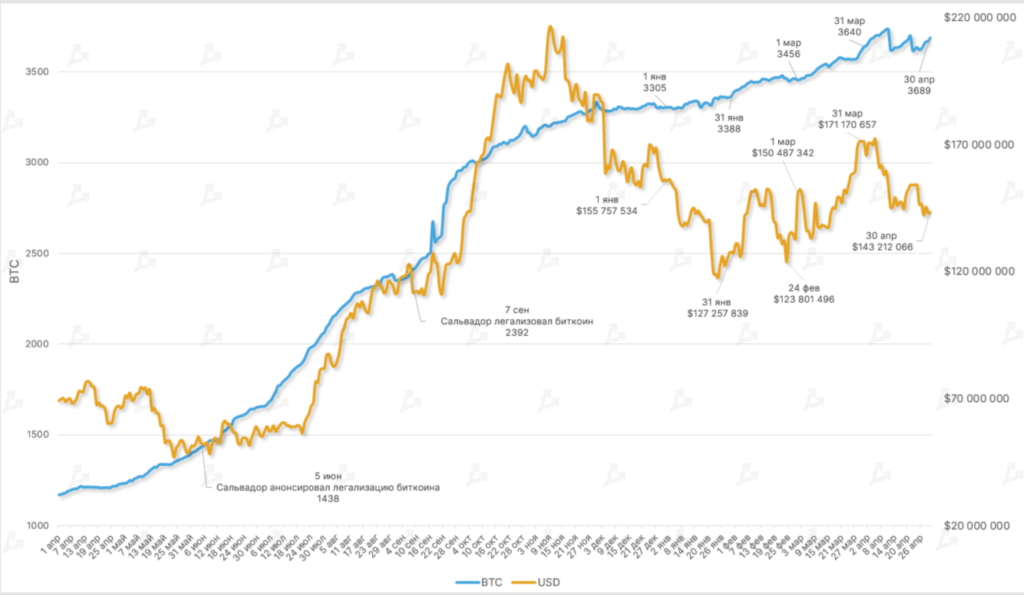

Динамика емкости сети Lightning Network. Данные: Bitcoin Visuals.

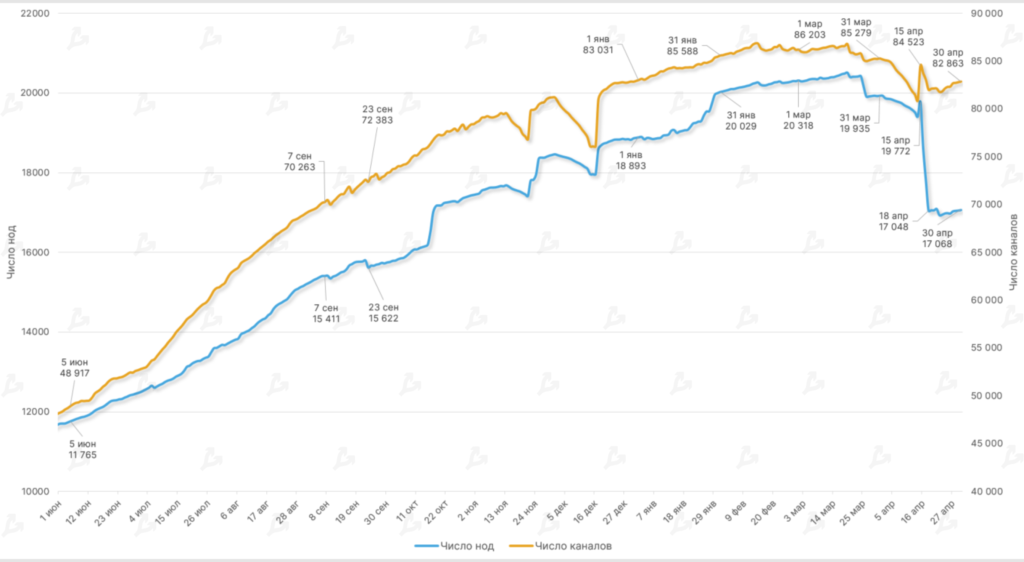

Динамика емкости сети Lightning Network. Данные: Bitcoin Visuals. Число нод и количество каналов сети Lightning Network. Данные: Glassnode.

Число нод и количество каналов сети Lightning Network. Данные: Glassnode.- В апреле емкость сети микроплатежей биткоина Lightning Network (LN) незначительно выросла — по итогам месяца показатель достиг 3689 BTC (3640 BTC — в конце марта).

- Число нод и каналов LN значительно снизилось: первый показатель упал на 14%, второй — на 3%. Отрицательная динамика, которая наблюдалась в марте, в апреле лишь укрепилась. В том числе это связано с развитием облачного хостинга и запуском инструментов, позволяющих перераспределить каналы между существующими узлами вроде представленного Synonym (подразделение Tether) решения.

Майнинг, хешрейт, комиссии

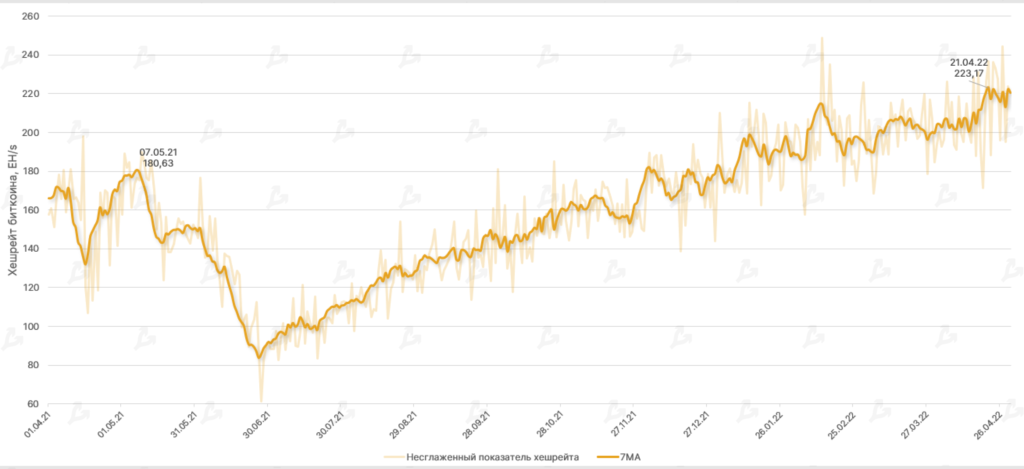

Динамика хешрейта биткоина, EH/s. Данные: Glassnode.

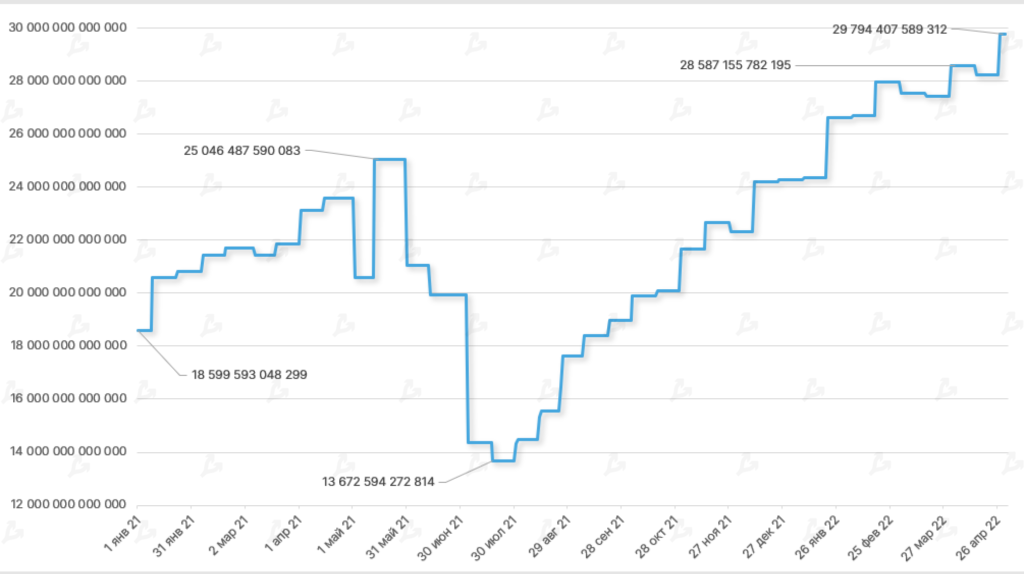

Динамика хешрейта биткоина, EH/s. Данные: Glassnode. Динамика сложности добычи биткоина. Данные: Coin Metrics.

Динамика сложности добычи биткоина. Данные: Coin Metrics.- Во второй половине апреля сглаженный 7-дневной скользящей средней хешрейт биткоина обновил максимум на отметке 223,17 EH/s. За месяц показатель вырос на 10%.

- Вместе с хешрейтом выросла и сложность добычи первой криптовалюты — показатель достиг рекордной отметки в 29,79 T.

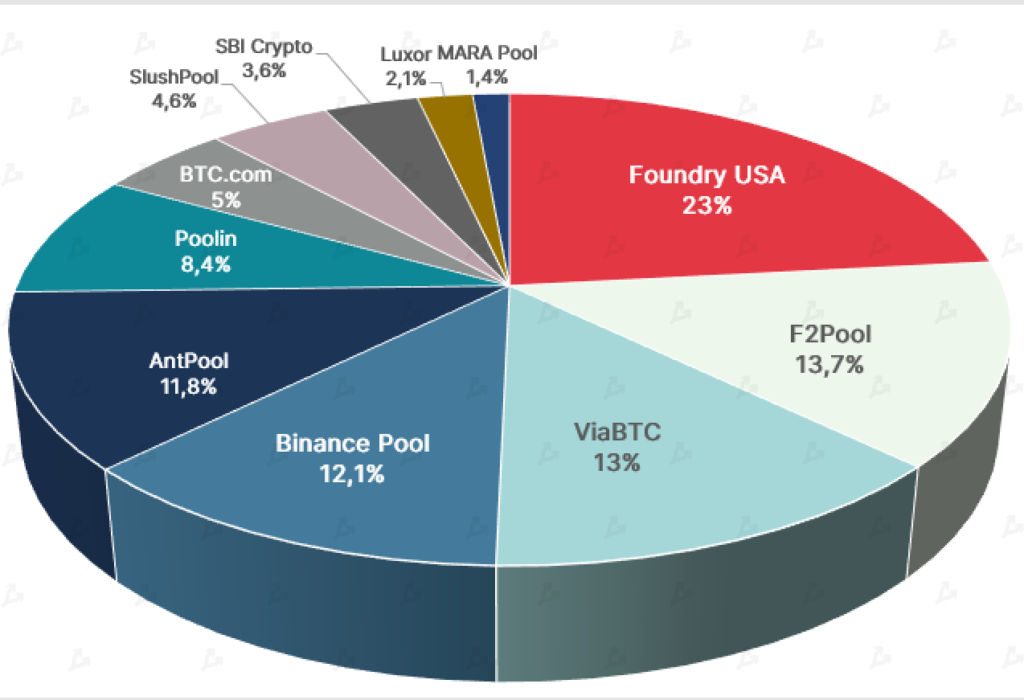

Крупнейшие пулы по добыче биткоина. Данные BTC.com по состоянию на 1.05.2022.

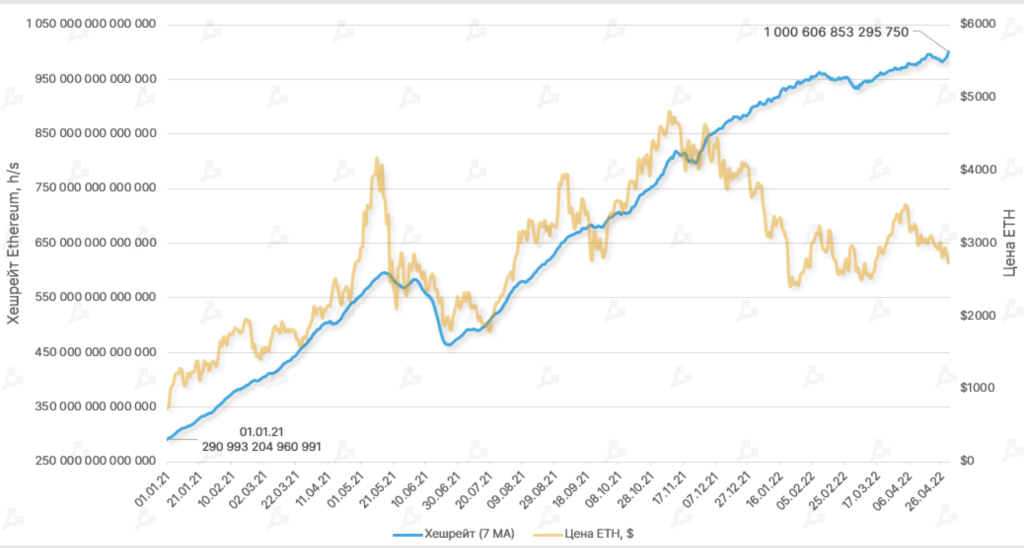

Крупнейшие пулы по добыче биткоина. Данные BTC.com по состоянию на 1.05.2022. Динамика хешрейта Ethereum, h/s. Данные: Glassnode.

Динамика хешрейта Ethereum, h/s. Данные: Glassnode.- В апреле существенно укрепил лидерство майнинговый пул Foundry USA. Его доля в общем хешрейте выросла с 19,3% до 23%. За этот же период соответствующий показатель AntPool снизился с 14,3% до 11,8%.

- По наблюдениям аналитиков Arcane Research, на публичные майнинговые компании приходится примерно пятая часть от общего хешрейта биткоина.

- Совокупная вычислительная мощность Ethereum также обновила исторический максимум, преодолев рубеж в 1000 TH/s. Рост хешрейта на фоне падения цены ETH может указывать на уверенность участников рынка в долгосрочных перспективах второй по капитализации криптовалюты.

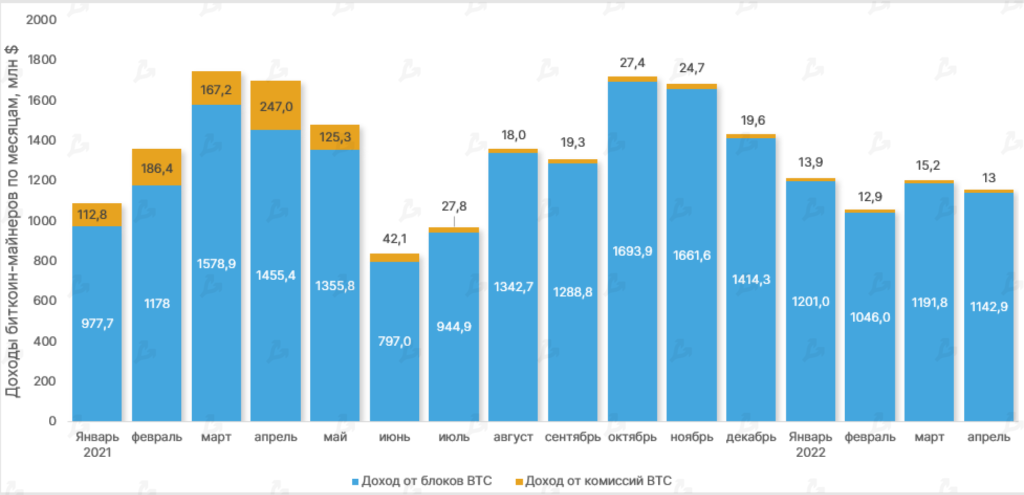

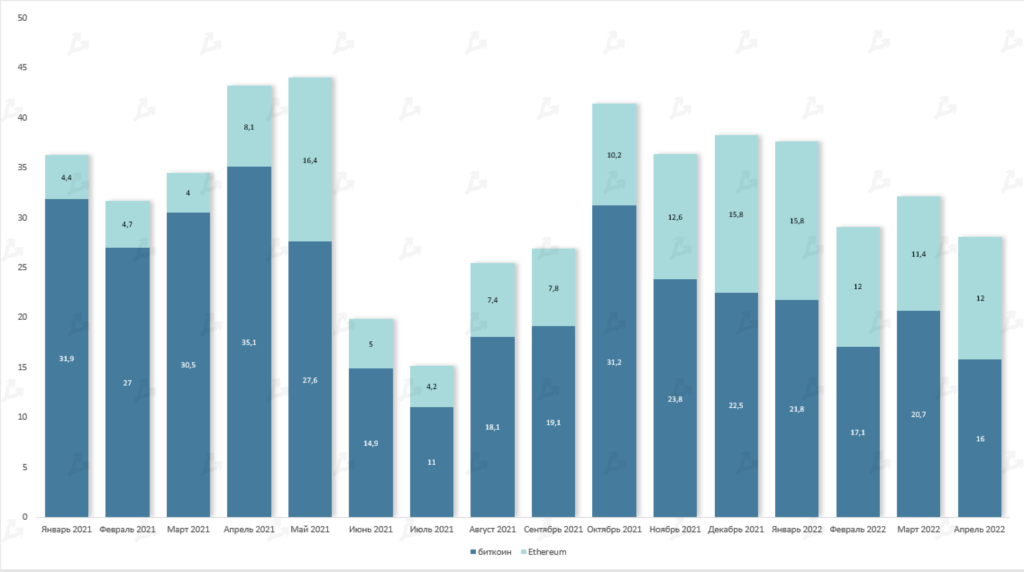

Доходы биткоин-майнеров по месяцам, млн $. Данные: Glassnode.

Доходы биткоин-майнеров по месяцам, млн $. Данные: Glassnode. Доходы Ethereum-майнеров по месяцам, млн $. Данные: Glassnode.

Доходы Ethereum-майнеров по месяцам, млн $. Данные: Glassnode.- В апреле общий доход биткоин-майнеров снизился на 4%, составив $1,15 млрд. Доля комиссий в поступлениях упала до 1,14%.

- За этот же период Ethereum-майнеры добыли $1,75 млрд — на 8% больше, чем в марте. Доля комиссий в доходах составила 41%.

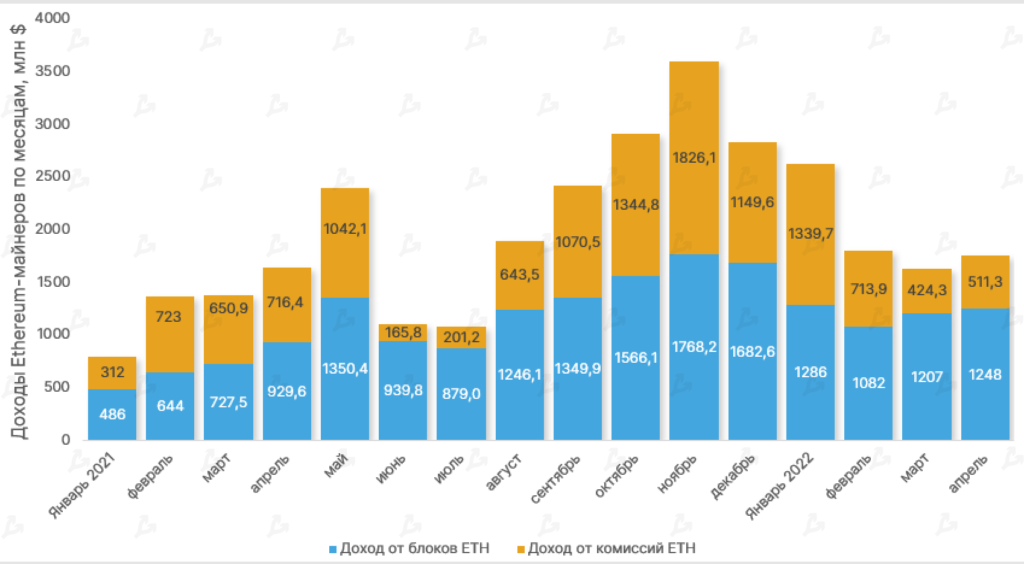

Динамика средней комиссии за BTC- и ETH-транзакцию. Данные: Glassnode.

Динамика средней комиссии за BTC- и ETH-транзакцию. Данные: Glassnode.- Средняя комиссия за Ethereum-транзакцию в начале апреля превысила $40. Однако с ноября прошлого года динамика показателя идет на спад.

- В прошлом месяце средняя комиссия за биткоин-транзакцию редко превышала отметку в $2. Столь низкие значения — признаки невысокой ончейн-активности и роста популярности Lightning Network. Также мог сказаться положительный эффект от внедрения обновления Taproot, которое повысило эффективность и масштабируемость сети.

Объем торгов

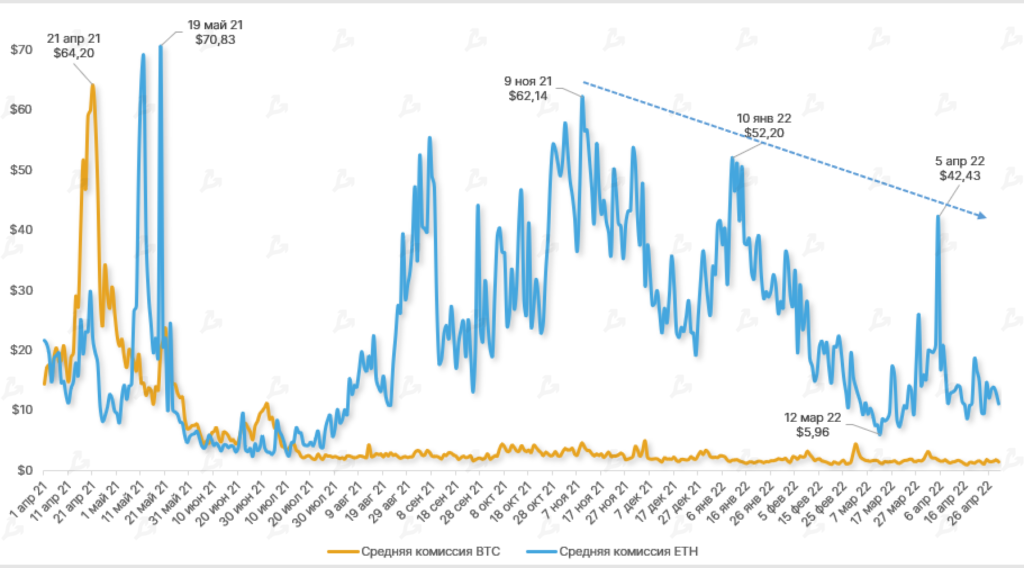

Объем торгов на ведущих спотовых биржах, млрд $. Данные: The Block.

Объем торгов на ведущих спотовых биржах, млрд $. Данные: The Block.- В апреле объем торгов на ведущих криптовалютных биржах составил $835 млрд, что сопоставимо с показателем марта.

- Более половины от совокупного показателя ($465 млрд) пришлось на платформу Binance. Еще $109 млрд зафиксировала биржа OKX, на Coinbase объем составил $72 млрд.

Фьючерсы и опционы

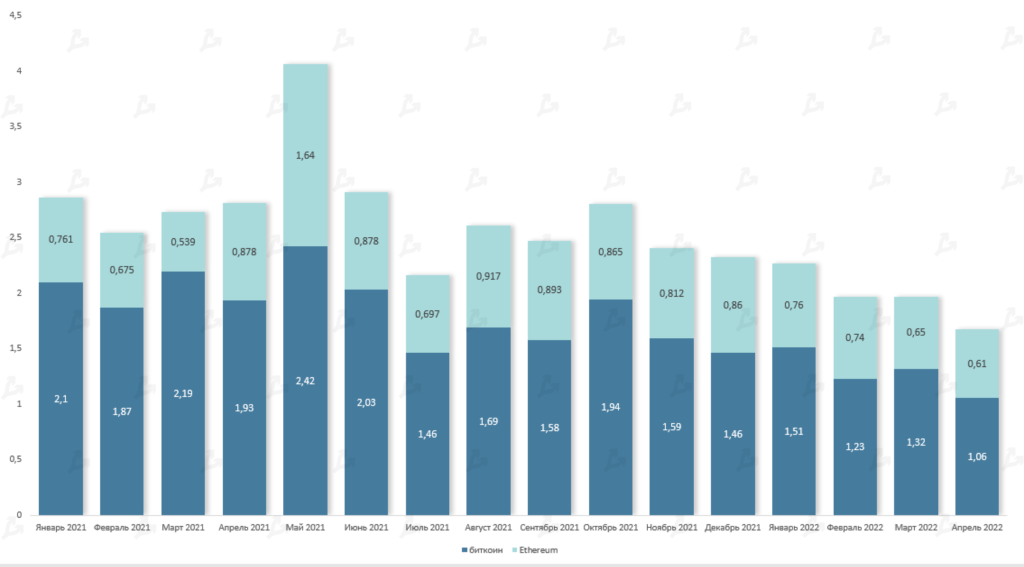

Объем торгов фьючерсами на биткоин и Ethereum, трлн $. Данные: Glassnode.

Объем торгов фьючерсами на биткоин и Ethereum, трлн $. Данные: Glassnode. Объем торгов опционами на биткоин и Ethereum, млрд $. Данные: Glassnode.

Объем торгов опционами на биткоин и Ethereum, млрд $. Данные: Glassnode.- С конца прошлого года на рынке деривативов наблюдается падение торговых объемов фьючерсами на базе биткоина и Ethereum. В апреле показатели составили $1,06 трлн и $0,61 трлн соответственно.

- Похожая динамика наблюдается и на рынке опционов. В прошлом месяце объем торгов контрактами на базе биткоина составил $16 млрд, Ethereum — $12 млрд.

DeFi

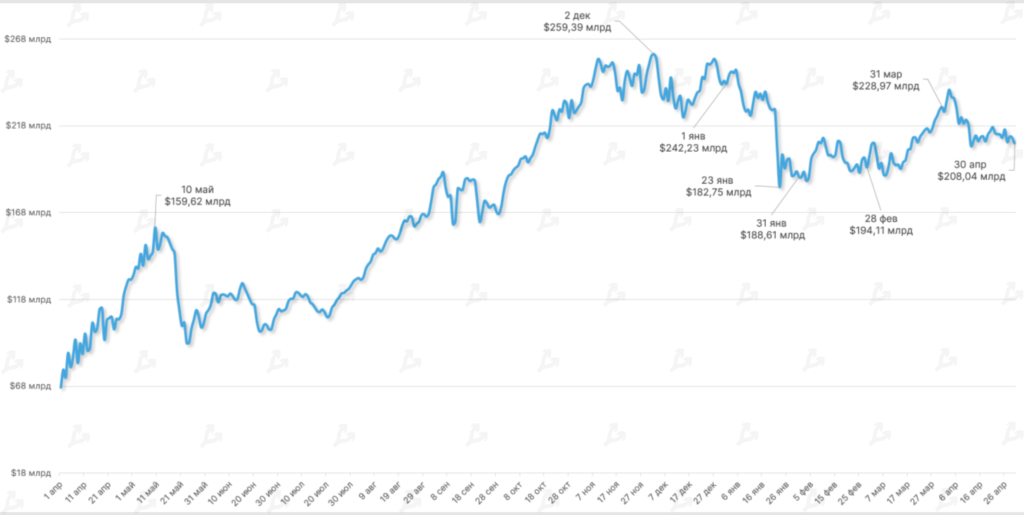

Динамика стоимости средств, заблокированных в DeFi-секторе. Данные: DeFi Llama.

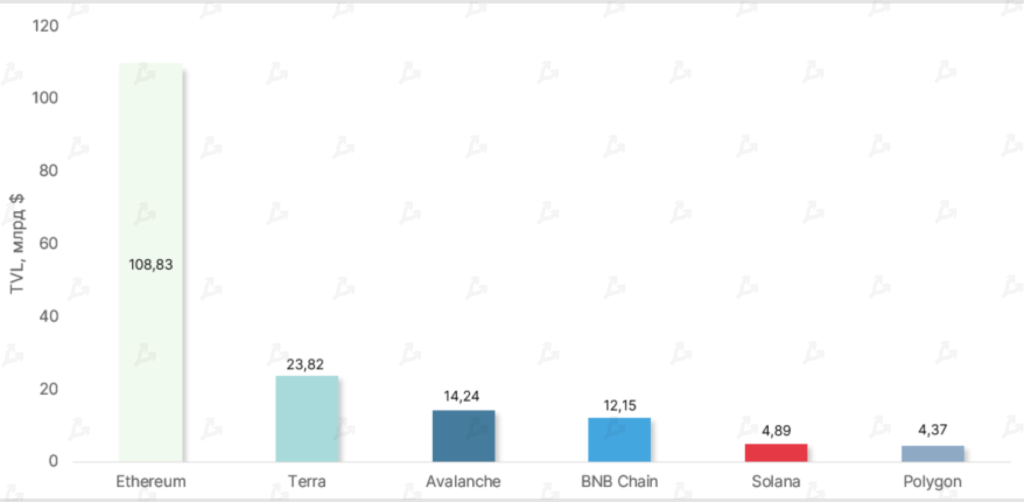

Динамика стоимости средств, заблокированных в DeFi-секторе. Данные: DeFi Llama. Топ экосистем по стоимости заблокированных средств, млрд $. Данные: DeFi Llama.

Топ экосистем по стоимости заблокированных средств, млрд $. Данные: DeFi Llama.- В апреле объем заблокированных средств (TVL) в смарт-контрактах децентрализованных приложений снизился на 9%, до $208,04 млрд. Это связано с затянувшейся коррекцией криптовалютного рынка.

- Показатели всех ведущих экосистем снизились. Исключение — Avalanche, чей TVL в течение месяца вырос на 37%. Одним из факторов, повлиявших на приток капитала, стали инвестиции от Luna Foundation Guard и Terraform Labs в размере $200 млн.

- Экосистема Ethereum продолжает доминировать в совокупном TVL сектора. Несмотря на снижение показателя в долларовом эквиваленте, в апреле выраженная в ETH ликвидность сети увеличилась на 8,74%.

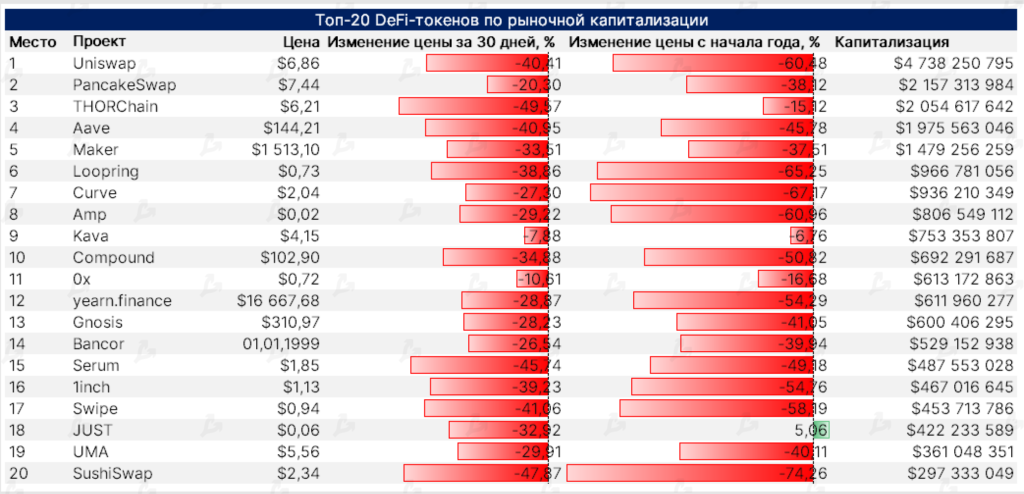

Топ-20 монет DeFi-проектов по рыночной капитализации. Данные: Messari (по состоянию на 01.05.2022).

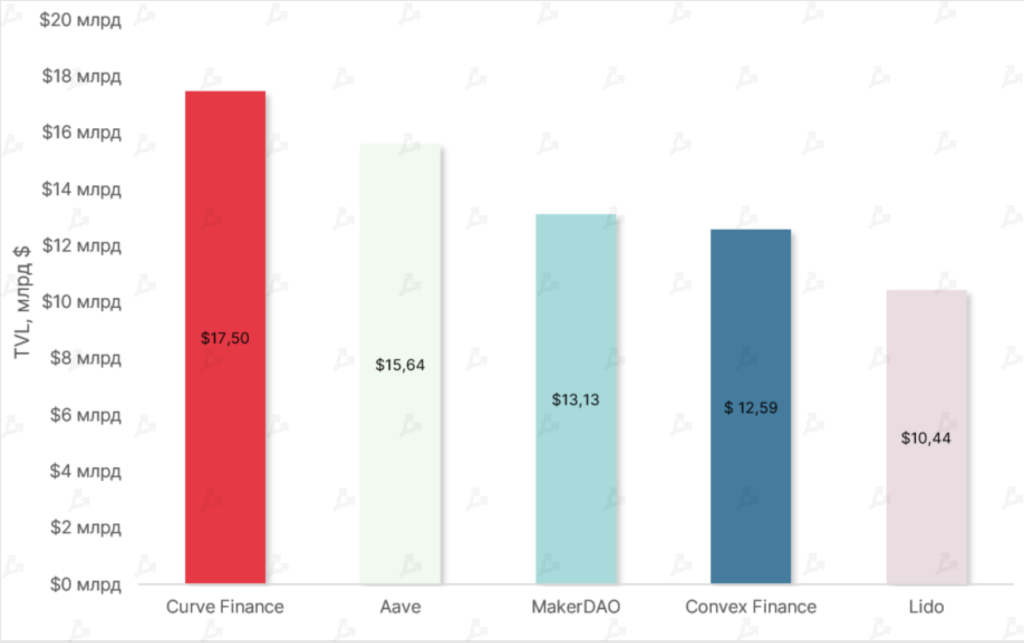

Топ-20 монет DeFi-проектов по рыночной капитализации. Данные: Messari (по состоянию на 01.05.2022). Топ-5 DeFi-проектов на базе Ethereum по стоимости заблокированных средств, млрд $. Данные: DeFi Llama (по состоянию на 01.05.2022).

Топ-5 DeFi-проектов на базе Ethereum по стоимости заблокированных средств, млрд $. Данные: DeFi Llama (по состоянию на 01.05.2022).- На фоне глобальной коррекции криптовалютного рынка все токены DeFi-сегмента из топ-20 по капитализации оказались в красной зоне.

- Худшую динамику показал нативный токен кроссчейн-протокола THORChain (RUNE), цена которого в прошлом месяце выросла на 118%. В апреле RUNE потерял практически 50% стоимости.

- Цена токена децентрализованной биржи SushiSwap (SUSHI) упала почти на 48%. С начала года актив потерял более 74% стоимости. Среди прочих причин — выход из проекта ведущих разработчиков и руководителей после скандала вокруг Wonderland. Ситуация может измениться к лучшему — команда уже анонсировала реструктуризацию платформы.

- Среди проектов на Ethereum лидерство по TVL удерживает Curve Finance. В апреле показатель протокола снизился на 5% и составил $17,50 млрд. Вторую строчку рейтинга занял лендинговый протокол Aave с $15,64 млрд, заблокированных в смарт-контрактах.

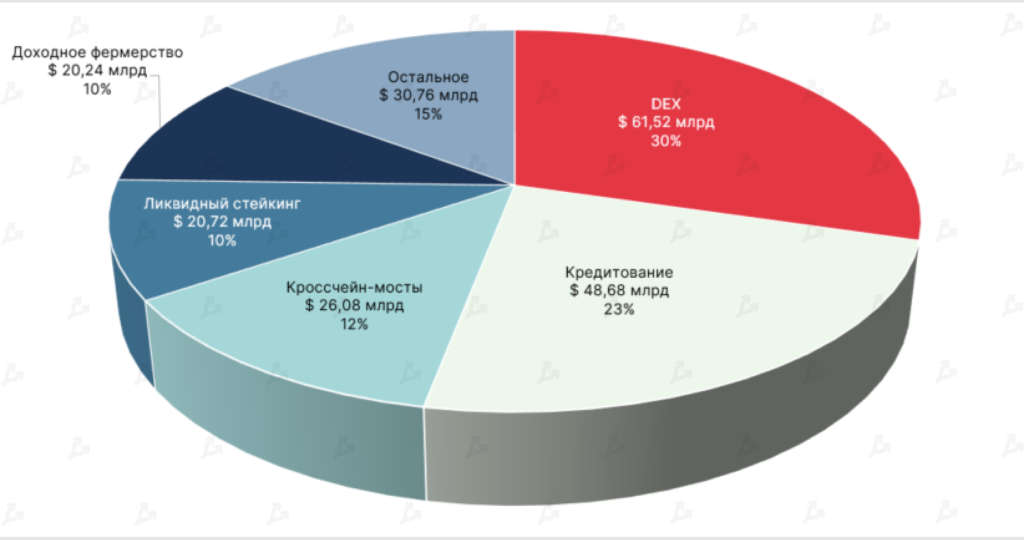

TVL по основным категориям децентрализованных приложений. Данные: DeFi Llama.

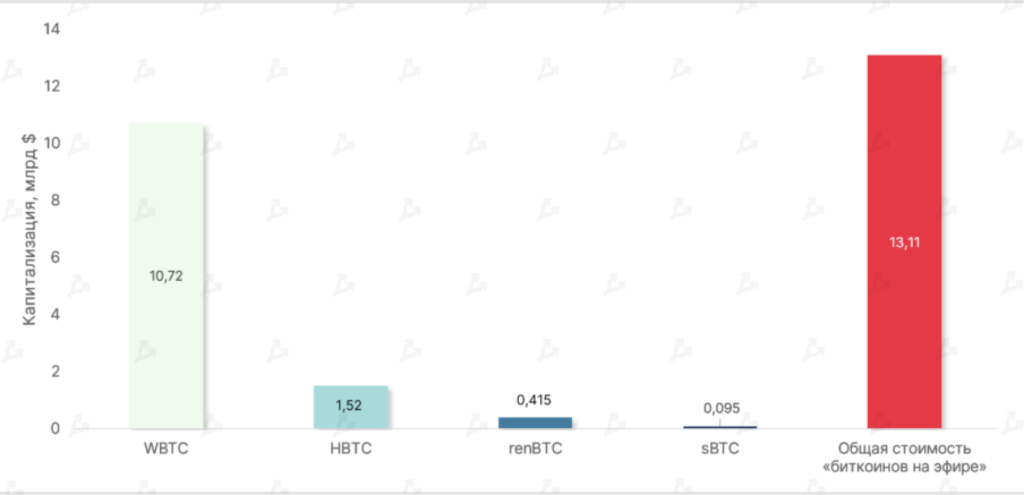

TVL по основным категориям децентрализованных приложений. Данные: DeFi Llama. Капитализация популярных биткоинов на Ethereum, млрд $. Данные: Dune Analytics.

Капитализация популярных биткоинов на Ethereum, млрд $. Данные: Dune Analytics.- Львиная доля TVL сектора DeFi приходится на децентрализованные биржи — в смарт-контрактах DEX заблокировано свыше $61 млрд или 30% от совокупного показателя.

- На втором месте расположились лендинговые сервисы с TVL более $48 млрд, на третьем — кроссчейн-мосты ($26,08 млрд).

- По итогам апреля общая капитализация «биткоинов на эфире» составила $13,11 млрд. Бессменным лидером сегмента является WBTC (индекс доминирования превышает 80%).

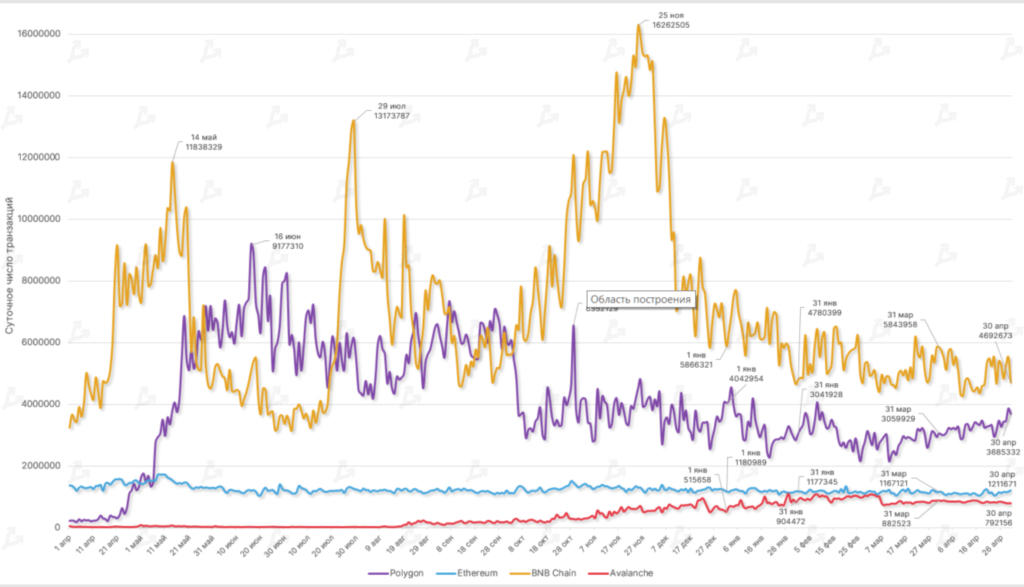

Динамика дневного числа транзакций в экосистемах Polygon, Ethereum, Binance Smart Chain и Avalanche. Данные: PolygonScan, Etherscan, BscScan, SnowTrace.

Динамика дневного числа транзакций в экосистемах Polygon, Ethereum, Binance Smart Chain и Avalanche. Данные: PolygonScan, Etherscan, BscScan, SnowTrace.- В апреле среднесуточное число транзакций практически во всех рассматриваемых сетях снизилось по сравнению с мартом. В блокчейне Avalanche показатель упал на 2,3%, Binance Smart Chain — на 1,4%, Ethereum — на 3,5%.

- В блокчейне Polygon уровень ончейн-активности вырос практически на 15%. В среднем сеть обрабатывала в среднем 3 269 011 транзакций каждые сутки.

DEX и L2

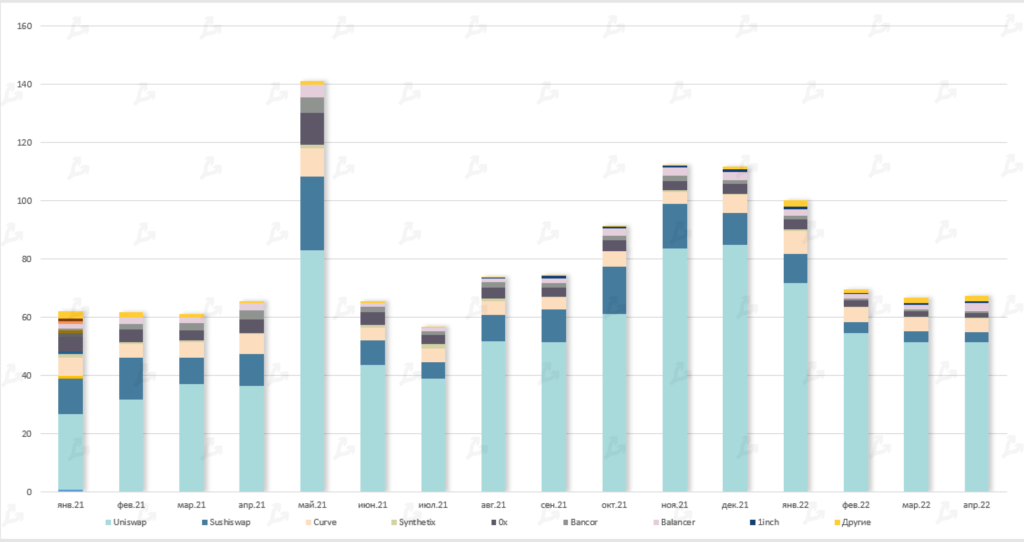

Объем торгов на децентрализованных Ethereum-биржах, млрд $. Данные: Dune Analytics.

Объем торгов на децентрализованных Ethereum-биржах, млрд $. Данные: Dune Analytics.- Объем торгов на децентрализованных платформах достиг в апреле $67,5 млрд.

- Неизменным лидером сегмента остается биржа Uniswap с $51,4 млрд.

- На фоне падения объемов в крупных протоколах — SushiSwap, Synthetix, 0x — пользователи проявляют интерес к новым платформам — DODO и ShibaSwap. Значительный рост объемов в апреле зафиксировал AMM-протокол Balancer (с $1,7 млрд до $2,9 млрд) после запуска новой программы доходного фермерства с токеном veBAL.

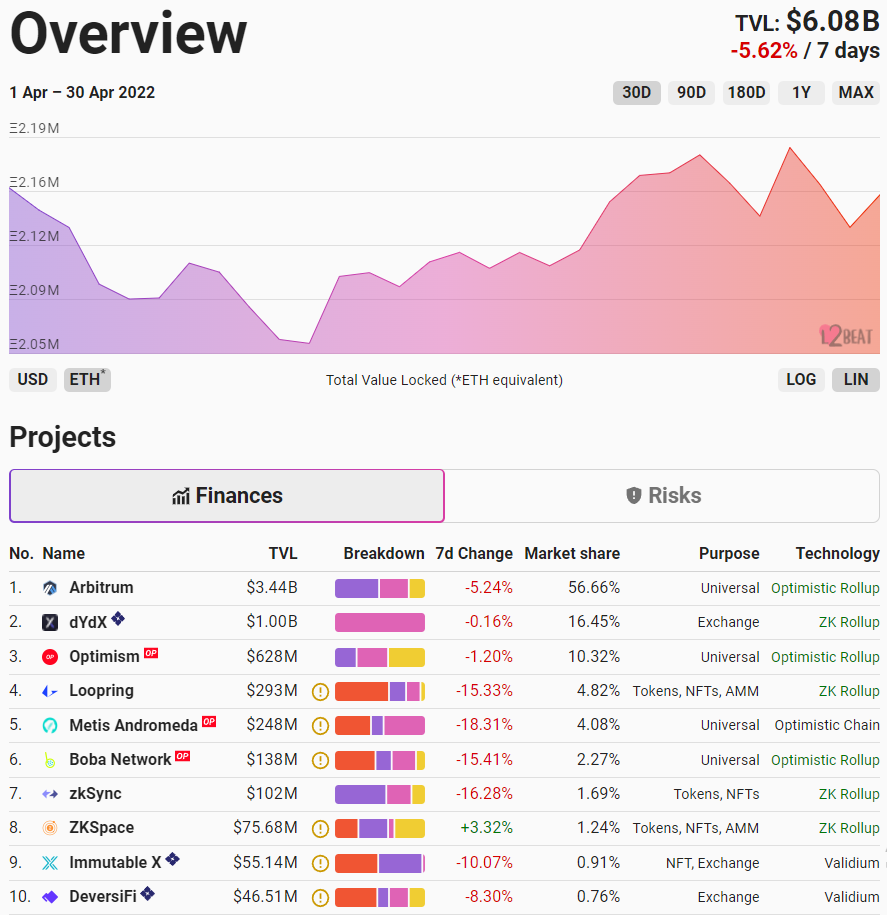

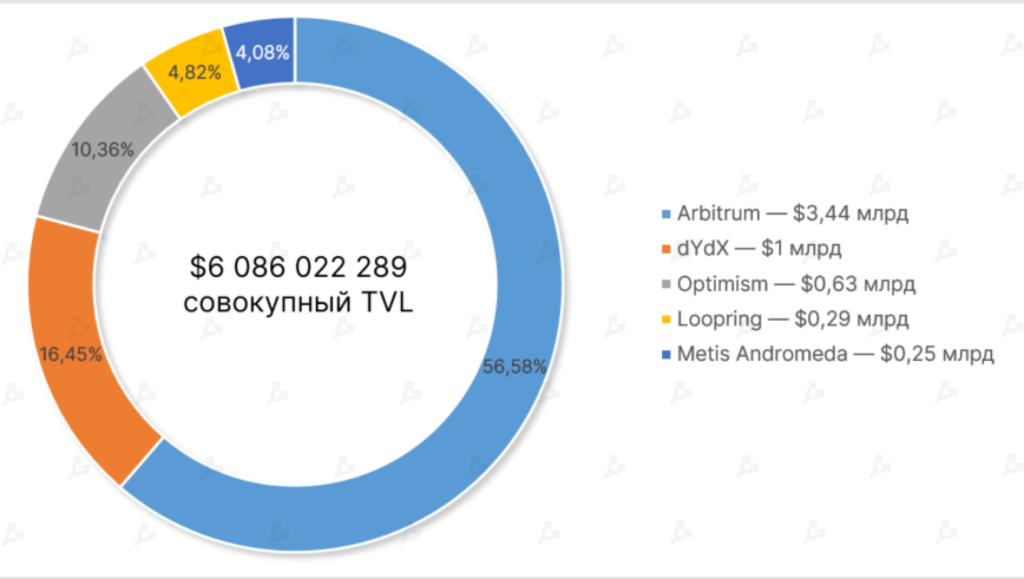

TVL в L2-протоколах сети Ethereum, в ETH и $. Данные: L2Beat.

TVL в L2-протоколах сети Ethereum, в ETH и $. Данные: L2Beat.

Объем заблокированных средств в L2-решениях остался неизменным в апреле. Сократился лишь выраженный в долларах США показатель, на фоне падения курса Ethereum.

Стейблкоины

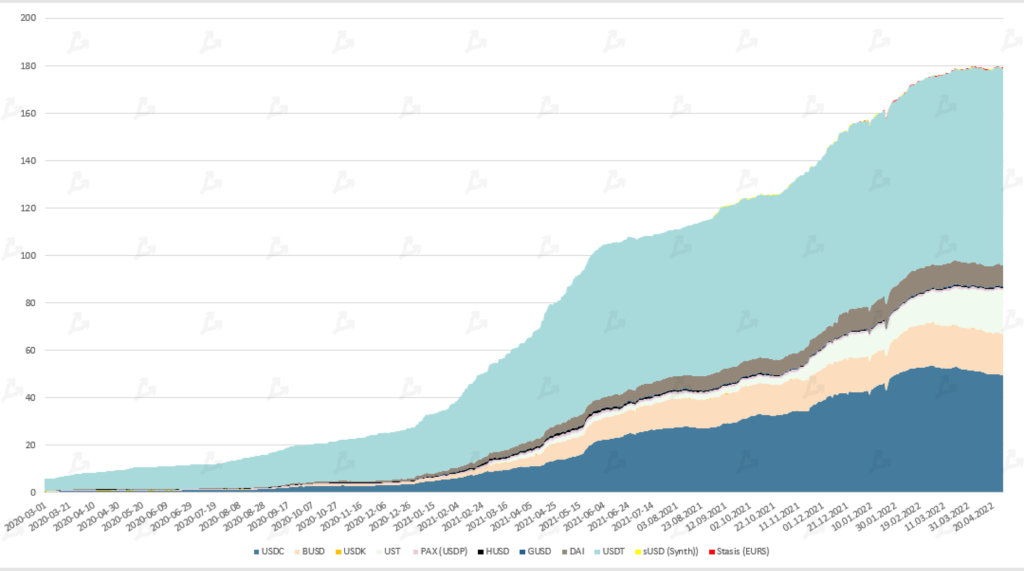

Рыночная капитализация стейблкоинов, млрд $. Данные: Glassnode, Terra Analytics.

Рыночная капитализация стейблкоинов, млрд $. Данные: Glassnode, Terra Analytics.- Общая капитализация стейблкоинов осталась на уровне $179 млрд.

- Из всех представленных стабильных монет эмиссия увеличились лишь у USDT от Tether (с $82 до $83 млрд), а также алгоритмического стейблкоина UST от Terra (с $16 до $18 млрд), что позволило последнему обойти BUSD от Binance. Эмиссия подавляющего большинства стабильных монет, наоборот, сократилась. Среди них — упомянутый BUSD и USDC от Circle.

- Тренд на алгоритмические стейблкоины усиливается. В апреле состоялся запуск USN в сети NEAR от ДАО Decentral Bank. О грядущем запуске USDD в сети Tron сообщил основатель проекта Джастин Сан.

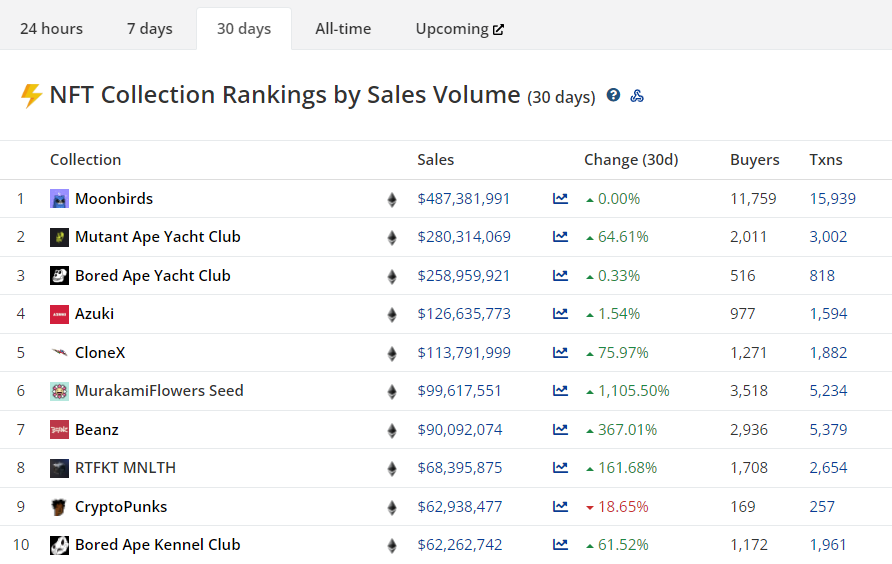

NFT и GameFi

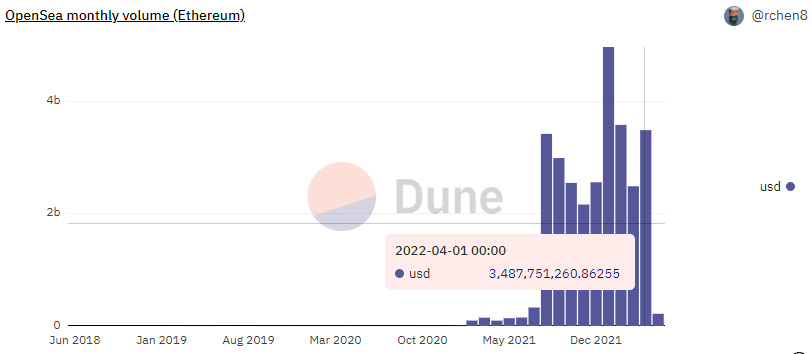

Объем торгов на NFT-маркетплейсе OpenSea, млрд $. Данные: Dune Analytics.

Объем торгов на NFT-маркетплейсе OpenSea, млрд $. Данные: Dune Analytics. Объем продаж NFT на разных блокчейнах. Данные: Cryptoslam.

Объем продаж NFT на разных блокчейнах. Данные: Cryptoslam.- В апреле пользователи вновь проявили интерес к сегменту NFT и коллекциям на базе Ethereum и Solana. Причины — запуск новых проектов, а также интеграции инструментов в действующие продукты.

- Объем торгов на ведущем маркетплейсе OpenSea приблизился к $3,5 млрд. В апреле флагман сегмента приобрел NFT-агрегатор Gem, интегрировал решение для покупки невзаимозаменяемых токенов от MoonPay, а также добавил несколько популярных коллекций от STEPN и Moonbirds.

- Moonbirds быстро завоевал внимание пользователей и оказался в топе наиболее продаваемых коллекций на OpenSea. Нижний порог цены коллекции в течение месяца вырос до 36 ETH, а совокупный объем торгов NFT приблизился к $500 млн.

- В апреле состоялся запуск бета-версии NFT-маркетплейса от ведущей американской криптобиржи Coinbase, в котором используется решение от 0x. Это позитивно отразилось на цене токена ZRX — в день запуска последний вырос более чем на 50%.

- В конце месяца создатели NFT-коллекции Bored Ape Yacht Club вновь привлекли внимание к токену APE, анонсировав запуск метавселенной Otherside и продажу 55 000 виртуальных участков земли за APE. Накануне токен обновил исторический максимум на уровне $27. Распродажа состоялась 1 мая, спровоцировав чрезмерную загруженность сети Ethereum. После нее APE обрушился на 30%.

Активность крупных игроков

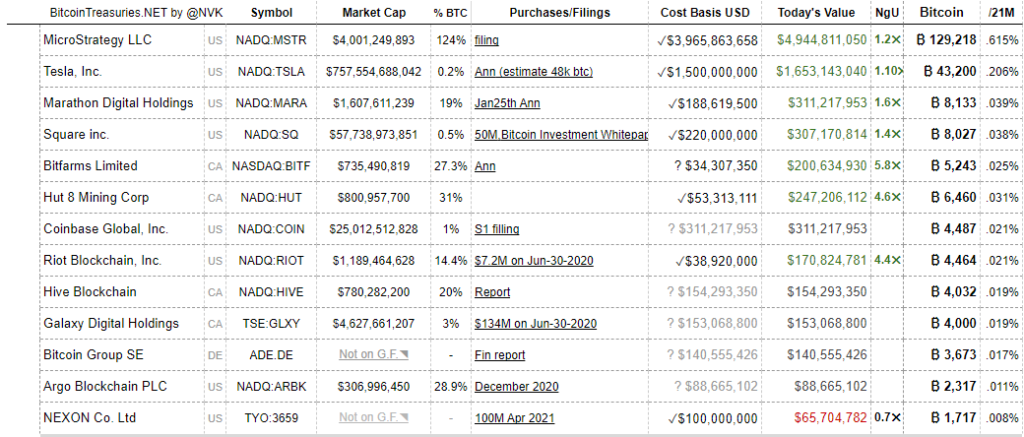

Крупнейшие публичные компании, удерживающие в резервах биткоин. Данные: Bitcoin Treasuries.

Крупнейшие публичные компании, удерживающие в резервах биткоин. Данные: Bitcoin Treasuries.- MicroStrategy укрепила лидерство среди публичных компаний, хранящих в резервах цифровое золото. На ее балансе 129 218 BTC ($4,94 млрд по состоянию на 1.05.2022).

- В начале апреля MacroStrategy, подразделение MicroStrategy, приобрело 4167 BTC. Глава компании Майкл Сэйлор назвал успешной стратегию покупки и долгосрочного хранения биткоина. По его словам, MicroStrategy продолжит агрессивно инвестировать в первую криптовалюту.

- На биткоин-кошельке Luna Foundation Guard (LFG) накопилось 42 530,82 BTC. Это на 38,4% больше, чем месяц назад. Общий объем резервов LFG (с учетом также USDC, LUNA и USDT) составляет $2,07 млрд.

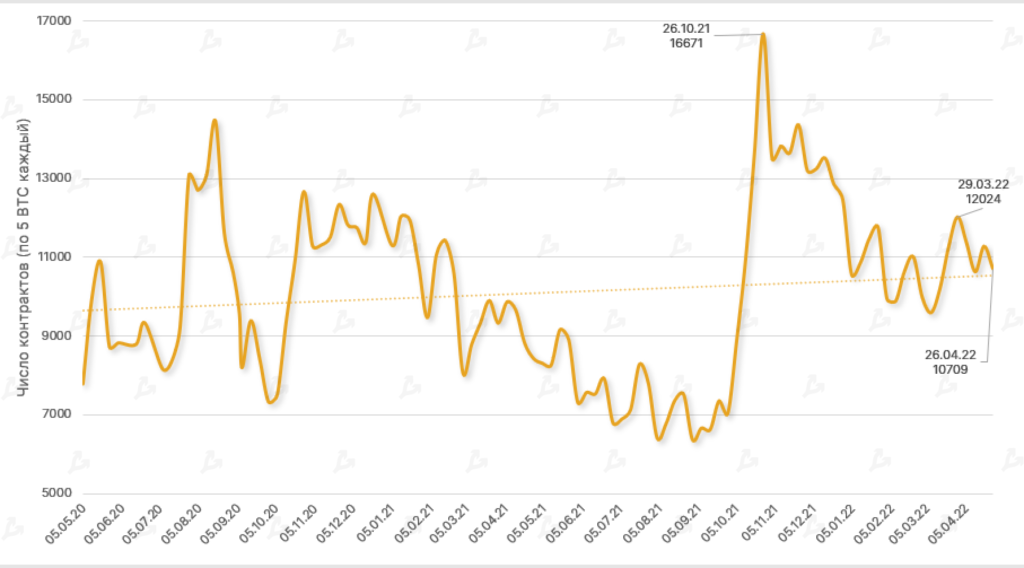

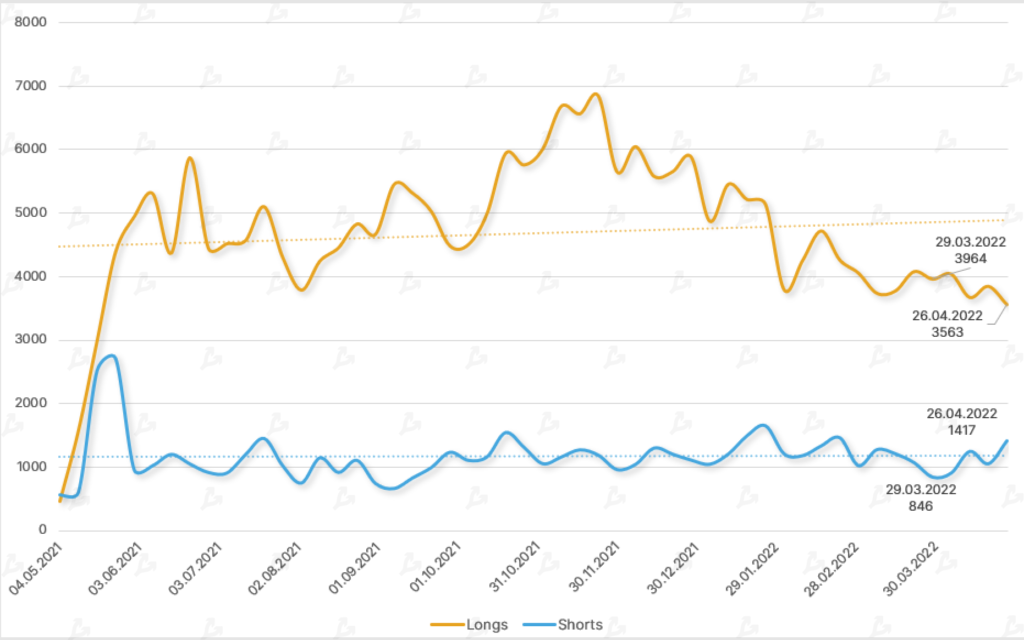

Динамика открытого интереса по биткоин-фьючерсам на CME. Данные: CFTC.

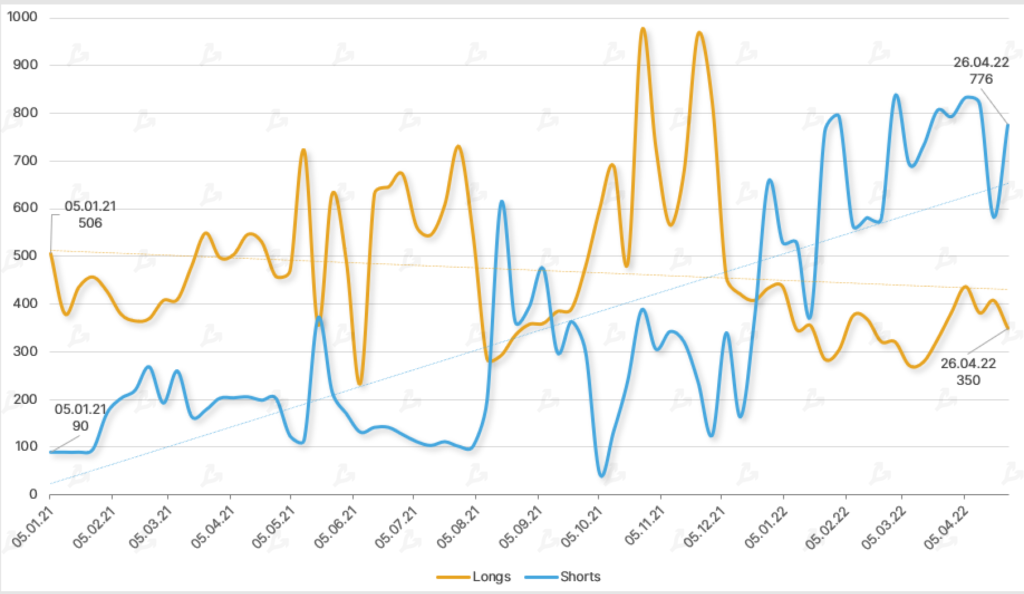

Динамика открытого интереса по биткоин-фьючерсам на CME. Данные: CFTC. Динамика позиций крупных игроков-институционалов (Commercial) на CME. Данные: CFTC.

Динамика позиций крупных игроков-институционалов (Commercial) на CME. Данные: CFTC.- Открытый интерес (OI) по биткоин-фьючерсам на регулируемой бирже CME за месяц снизился на 11%, что свидетельствует о спаде рыночной активности.

- Число лонгов примерно соответствует количеству шортов у хедж-фондов (Non-Commercial) и мелких игроков (Nonreportable), указывая на неопределенность участников рынка.

- У институционалов (Commercial) усиливаются медвежьи настроения — с растущим отрывом преобладают короткие позиции. Однако доля таких участников рынка в OI не превышает 10%.

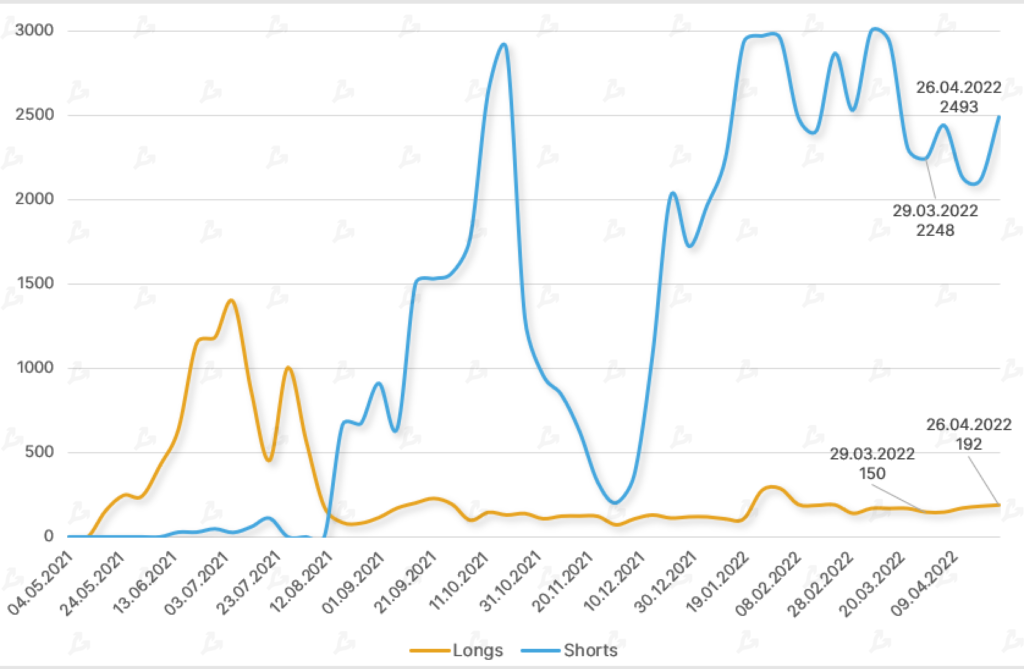

Динамика позиций по микрофьючерсам крупных игроков категории Commercial на бирже CME. Данные: CFTC.

Динамика позиций по микрофьючерсам крупных игроков категории Commercial на бирже CME. Данные: CFTC. Позиции мелких игроков по микрофьючерсам на биткоин (Nonreportable). Данные: CFTC.

Позиции мелких игроков по микрофьючерсам на биткоин (Nonreportable). Данные: CFTC.- OI по микрофьючерсам на биткоин за месяц увеличился на 38%. На фоне роста показателя у относительно крупных трейдеров преобладают короткие позиции.

- Количество лонгов у мелких участников рынка падает с ноября прошлого года.

- OI по фьючерсам на Ethereum также растет. Аналогично, у Non-Commercial лонги примерно соответствуют шортам, а среди Nonreportable сокращается число длинных позиций. У немногочисленных Commercial усиливаются медвежьи настроения. По микрофьючерсам ситуация примерно такая же.

Крупные венчурные раунды

$350 млн

команда NEAR Protocol от Tiger Global, FTX Ventures и других инвесторов.

$350 млн

майнинговая компания Crusoe Energy Systems Inc в ходе инвестиционного раунда Серии C.

$200 млн

американская платформа Binance.US в рамках seed-раунда венчурного финансирования. Оценка компании достигла $4,5 млрд.

$150 млн

разработчик Axie Infinity, компания Sky Mavis. Средства направят на компенсации пользователям, пострадавшим в результате взлома сайдчейна Ronin.

$150 млн

британский стартап Improbable в ходе раунда финансирования под руководством Andreessen Horowitz и SoftBank Vision Fund 2. Деньги используют для создания сети интероперабельных метавселенных.

$150 млн

NFT-стартап Genesis от Silver Lake и других инвесторов. Проект оценили в $1 млрд.

$135 млн

индийская биткоин-биржа CoinDCX в рамках раунда финансирования Серии D. Компанию оценили в $2,15 млрд.

Регулирование

- В Госдуму внесли законопроект о майнинге в РФ.

- Введенные против РФ санкции со стороны США отразились на работе некастодиальных сервисов Tornado Cash и Uniswap. Оба сервиса заблокировали резидентам РФ доступ на уровне фронтенда.

- Управление по контролю за иностранными активами Минфина США (OFAC) внесло в санкционный список криптовалютный адрес, который связывают с хакерской группировкой Lazarus и взломом сайдчейна Ronin (Axie Infinity).

- Под санкции попала группа майнинговых компаний BitRiver, занимающихся майнингом криптовалют в РФ.

- Евросоюз запретил гражданам РФ и Беларуси депозиты на криптокошельки в рамках пятого пакета санкций.

- В дальнейшем криптовалютная биржа Binance, сославшись на принятый пакет ограничительных мер ЕС в отношении России, ограничила работу аккаунтов пользователей из РФ, если их баланс превышает €10 000.

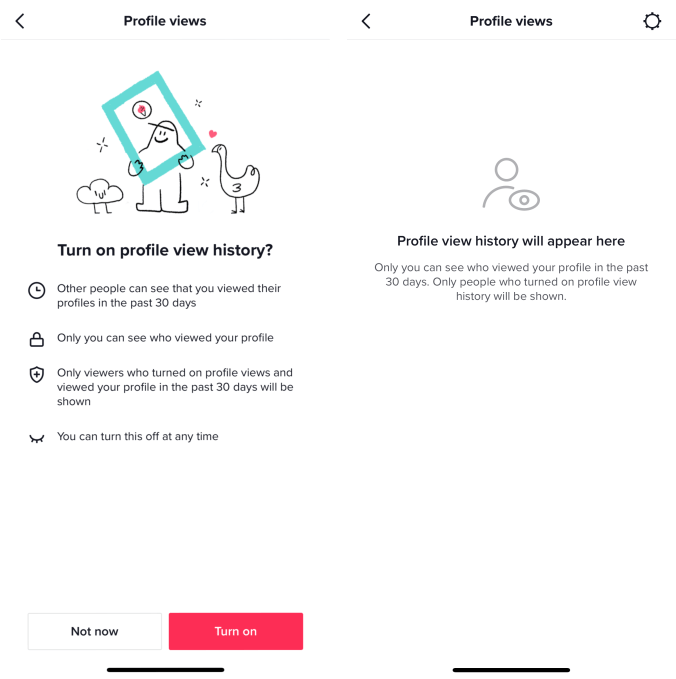

Главные события месяца

11 апреля Роскомнадзор ограничил доступ к сайту журнала ForkLog с территории РФ без предварительного уведомления. Это произошло вскоре после публикации заявления нашей редакции о событиях в Украине. Чтобы оставаться на связи, мы подготовили ряд рекомендаций.

Команда разработчиков Ethereum реализовала «теневой форк» основной сети для стресс-тестирования процесса слияния блокчейнов в рамках перехода на алгоритм консенсуса Proof-of-Stake. Результаты теневого форка определят сроки слияния Ethereum с сетью 2.0

Разработчик Ethereum Тим Бейко заявил, что сеть второй по капитализации криптовалюты «находится на заключительном этапе работы на алгоритме Proof-of-Work» и посоветовал майнерам не инвестировать средства в новое оборудование.

3 years ago

227

3 years ago

227

![TRON [TRX] price surge imminent? – These KEY signs say yes](https://ambcrypto.com/wp-content/uploads/2025/07/TRON-Featured.webp)

English (US) ·

English (US) ·