В 2025 году биткоин поднялся выше $120 000. Некоторые инвесторы начали покупать альткоины, а более консервативные задумались о фиксации прибыли в стейблкоинах.

Однако при простом хранении фиата и «стабильных монет» пользователи упускают дополнительную прибыль. Современные сервисы предлагают доходность от 2% до 14% годовых в ожидании следующего медвежьего рынка.

Мы проанализировали три категории платформ для получения пассивного дохода: централизованные биржи с консервативными ставками, специализированные Earn-сервисы с повышенной доходностью и DeFi-протоколы для опытных криптоинвесторов. Разбираемся, какое решение подойдет каждой категории пользователей.

Биржи

CEX остаются первым выбором большинства инвесторов благодаря простоте использования и высокой ликвидности. На июль 2025 года они предлагают от 5% доходности, а также временные бонусные кампании для новых пользователей. Среди популярных в СНГ и Восточной Европе можно выделить:

- Binance. Предлагает до 13% на гибком депозите для USDT. Высокая ставка действует только для депозитов до 200 USDT, далее доходность падает до 5%. Преимущество продукта — высокая ликвидность с мгновенным выводом средств из гибких депозитов;

- MEXC. 11% на гибких депозитах. Новичкам биржа дает бонусную ставку в 600% на два дня;

- OKX. Гибкие депозиты в USDT с доходностью 5% и 10% новым пользователям на 180 дней, а также возможность получать доходность в DeFi-протоколах Aave и Compound через делегирование средств бирже;

- Kraken. 5,5% APY на USDT без минимального депозита. Выплаты производятся еженедельно.

DeFi-протоколы

В децентрализованных финансах опытные пользователи могут найти более высокую доходность по сравнению с CEX. Но главное преимущество — в некастодиальности и отсутствии процедур KYC. Средствами пользователя управляют смарт-контракты, а не централизованная организация.

При этом важно учитывать риски: даже проверенные проекты могут содержать уязвимости. Недавнее исследование показало, что мошенники также используют старые домены неактивных dapps, которые все еще упоминаются на платформах вроде DeFi Llama и DappRadar.

Среди топовых по общему объему заблокированной стоимости (TVL) можно выделить:

- Aave — лендинговый протокол, который работает на 17 блокчейнах. В июле 2025 года доходность по USDT составляет от 3% до 10% в зависимости от пула. Когда крупные игроки выводят ликвидность, ставки могут резко возрастать. Протокол прошел многолетнюю проверку рынком;

- Morpho — добавляет P2P-слой поверх Aave и Compound, напрямую связывая кредиторов и заемщиков. Это позволяет получать от 4% до 10% благодаря более эффективному распределению капитала. В июне 2025 года запущен Morpho V2 с поддержкой фиксированных ставок;

- Sky Protocol (ранее MakerDAO) — один из старейших DeFi-протоколов, запущенный в 2017 году. После ребрендинга предлагает ставки в 4,5% через Sky Savings Rate (SSR);

- Ethena — предлагает доходность около 10% на синтетический стейблкоин USDe. При высокой активности рынка доходность может достигать 15–25%.

Специализированные Earn-сервисы

Для пользователей, которых не устраивают ставки на CEX, но они не готовы тратить время на изучение DeFi-протоколов, существуют компромиссные решения в виде специализированных Earn-сервисов.

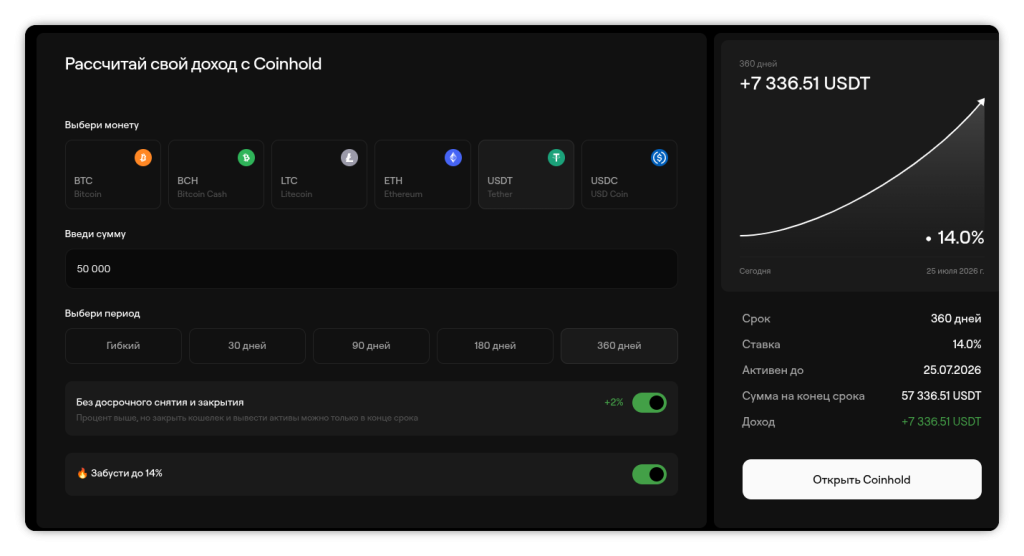

Например, Coinhold от майнингового пула EMCD предлагает до 14% на USDT с ежемесячной капитализацией процентов. Платформа работает с 2017 года и обслуживает более 400 000 пользователей.

«Наша комиссионная прибыль дает высокую доходность для Coinhold, а специалисты реализуют консервативную стратегию управления активами — мы избегаем высокорисковых DeFi, внешних площадок и не инвестируем в сомнительные монеты», — говорится на странице Coinhold.

Проценты на Coinhold начисляются ежедневно. Капитализация процентов происходит каждые 30 дней.

При депозите 50 000 USDT под 14% годовых на 360 дней итоговая сумма составит 57 336,51 USDT с доходом 7336,51 USDT. Данные: EMCD.

При депозите 50 000 USDT под 14% годовых на 360 дней итоговая сумма составит 57 336,51 USDT с доходом 7336,51 USDT. Данные: EMCD.Как выбрать подходящую платформу

При выборе платформы для размещения стейблкоинов нужно учитывать два ключевых фактора:

- Соотношение риска и доходности. Консервативный подход с доходностью 2–4% на гибких депозитах. Умеренный риск (5–14%) доступен через EMCD Coinhold с фиксированной ставкой или временные промо-акции вроде интеграции Telegram Wallet с Ethena, предлагающей до 20% APY. Более высокая доходность сопряжена с участием в новых DeFi-проектах, требует технической экспертизы и высокой толерантности к риску.

- Требования к ликвидности. Следует оценить, как быстро понадобятся средства. Для мгновенного вывода и торговли лучше подойдут гибкие продукты на CEX. EMCD Coinhold предлагает как гибкие депозиты на USDT с доходностью 5%, так и фиксированные от 30 до 360 дней (8–14% APY).

Выводы

Выбор платформы для заработка на USDT зависит от целей, технических навыков и готовности к риску.

Биржи подходят активным трейдерам, которым важна ликвидность. Доходность относительно невысокая, но, как правило, основной целью таких пользователей является торговля, а не заработок на сбережениях.

Coinhold от EMCD — оптимальный выбор для тех, кто ищет баланс между доходностью и доступностью. Доходность до 14% превышает ставки топовых бирж.

DeFi-протоколы могут предложить более высокую доходность, но требуют технических знаний и готовности к условиям «Дикого Запада» — без четкого регулирования и с риском манипуляций.

Распределение средств между несколькими платформами в зависимости от потребностей в ликвидности остается наиболее безопасной стратегией.

3 weeks ago

35

3 weeks ago

35

English (US) ·

English (US) ·