Сегмент DeFi непрерывно развивается — появляются новые протоколы и платформы, а с ними и широкие возможности для пассивного дохода.

Многие убеждены, что инвестиции в криптовалюты сопряжены с высокими рисками из-за волатильности, но в последние годы появились популярные сервисы и даже экосистемы, центральными элементами которых являются стейблкоины.

В декабре протокол Terra вышла на второе место по объему заблокированных средств (TVL), уступив только Ethereum. Это произошло во многом благодаря успеху Anchor — крупнейшего проекта экосистемы, предлагающего 19,47% годовых на депозиты в стейблкоине UST.

В Terra также есть сервис синтетических активов Mirror Protocol и много других инструментов для разнообразных инвестиционных стратегий.

Ранее ForkLog рассматривал возможности получения пассивного дохода в сетях BNB Chain и Fantom. В этом материале мы расскажем о Terra.

- Экосистема Terra стремительно развивается благодаря быстрым и недорогим транзакциям, а также стабильности курса UST.

- Крупнейший проект экосистемы — лендинговый сервис Anchor. Обладая интуитивно понятным интерфейсом, он позволяет разместить стейблкоин UST под ~19,5% годовых в несколько кликов.

- Платформа Mirror Protocol предлагает возможность торговли и пассивного заработка на синтетических акциях, в том числе с использованием сложных стратегий.

С чего начать

TVL экосистемы Terra превышает $16 млрд, согласно DeFi Llama. Больше половины приходится на Anchor.

Общий TVL Terra и крупнейшие проекты экосистемы. Данные DeFi Llama по состоянию на 16.02.2022.

Общий TVL Terra и крупнейшие проекты экосистемы. Данные DeFi Llama по состоянию на 16.02.2022.Центральный элемент Anchor — самый популярный алгоритмический стейблкоин UST. Капитализация последнего всего за год выросла с $400 млн до почти $12 млрд.

Динамика капитализации стейблкоина UST от Terra. Данные: CoinMarketCap.

Динамика капитализации стейблкоина UST от Terra. Данные: CoinMarketCap.UST опережает на несколько строчек децентрализованный стейблкоин Dai от Maker в рейтинге CoinGecko.

Данные CoinGecko по состоянию на 13.02.2022.

Данные CoinGecko по состоянию на 13.02.2022.Летом 2021 года наблюдался значительный всплеск спроса на UST на фоне роста популярности Anchor. Это привело к активному сжиганию LUNA и, в свою очередь, росту цены криптовалюты.

Еще одним драйвером роста спроса на UST стала популярность стратегии Degenbox $UST-$MIM на Abracadabra. Кроме того, много новых протоколов запустилось вскоре после обновления Columbus 5, состоявшегося в конце сентября. На этом фоне цена LUNA преодолела рубеж в $100.

Экосистема Terra насчитывает более 70 протоколов. Для работы с ней понадобится кошелек Terra Station, доступный в виде браузерного расширения или приложений для iOS, Android, Windows и Linux.

Перед началом работы с кошельком понадобится записать секретную фразу. Потом нужно придумать логин и пароль для входа, а также завести немного UST для оплаты комиссий. Приобрести стейблкоины можно, например, на бирже Binance, а затем перевести их на адрес Terra Station.

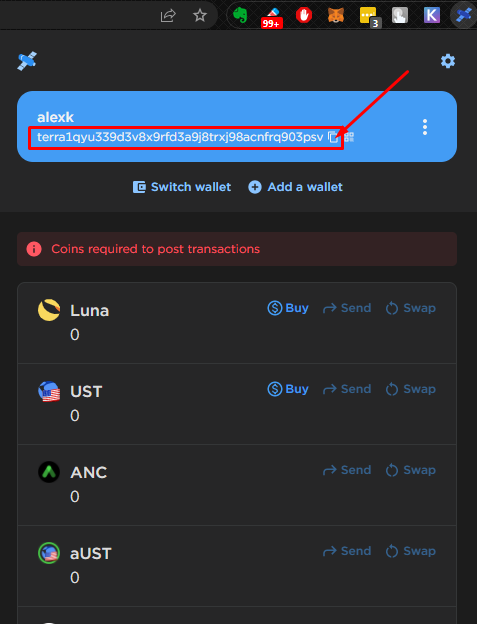

Скриншот Terra Station в виде браузерного расширения и адрес кошелька.

Скриншот Terra Station в виде браузерного расширения и адрес кошелька.При помощи опции Add a wallet приложение позволяет создавать множество аккаунтов-кошельков на основе единой seed-фразы. Функция Switch wallet дает возможность переключаться между кошельками. С помощью кнопки Add tokens можно добавить различные активы для отображения в Terra Station.

Кроссчейн-мост Terra Bridge позволяет переводить в экосистему Terra активы из других блокчейнов, включая Ethereum, Binance Smart Chain (BSC) и Harmony.

Например, можно вывести часть ликвидности с пула UST-BUSD платформы PancakeSwap, где APR составляет 8,77%, чтобы потом депонировать стейблкоины на сервис Anchor с доходностью ~19,5% (по состоянию на 13.02.2022). Есть Twitter-тред, в котором поясняется бизнес-модель платформы и откуда берется столь высокая доходность.

I've written a few guides on how to earn high interest on your stablecoins using #DeFi.

By far, the easiest and most passive (but also high yield) way is @anchor_protocol, which currently pays out ~19.5% APY in UST.

Let's see how that works. 🧶 🪡 👇 pic.twitter.com/GnbhvNf4o9

На PancakeSwap средства в пулах размещаются в пропорции 50% на 50%. Поэтому примерно половину выведенной суммы будет составлять BUSD. Этот стейблкоин можно продать на той же PancakeSwap в UST.

После этого нужно:

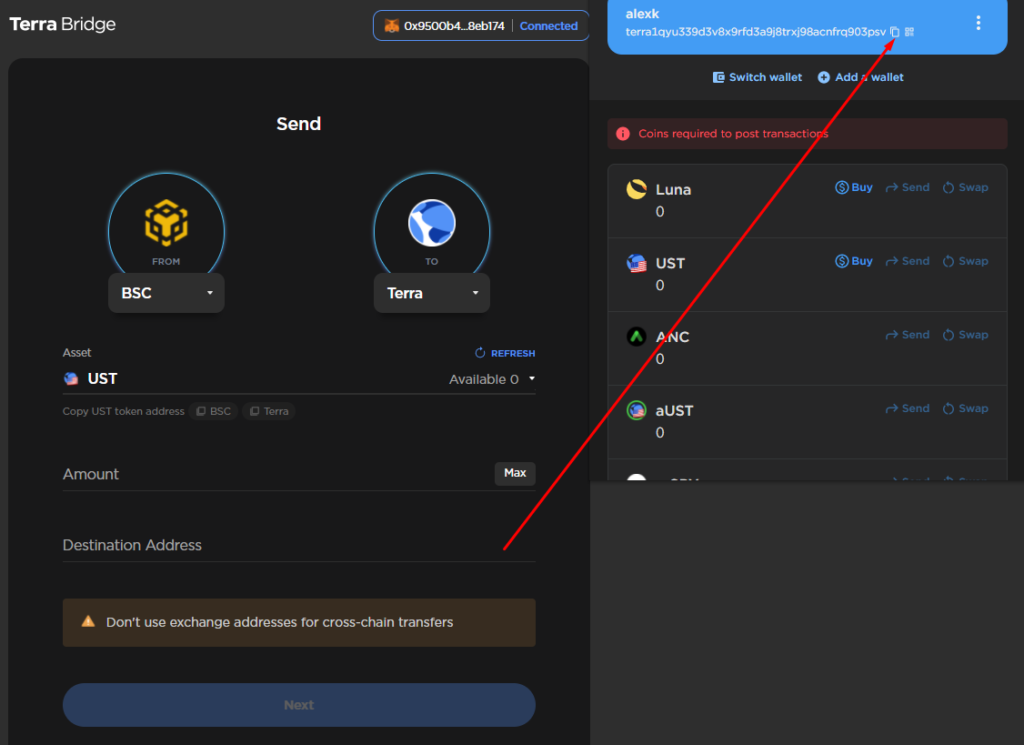

- зайти на сайт Terra Bridge;

- в левой части (From) выбрать BSC, в правой (To) — Terra;

- в поле Asset указать UST, а в поле Amount — сумму;

- в качестве Destination Address нужно указать скопированный из Terra Station адрес кошелька;

- нажать Next.

Данные: Terra Bridge.

Данные: Terra Bridge.После подтверждения кроссчейн-операции средства зачисляются быстро — в считанные минуты.

Anchor

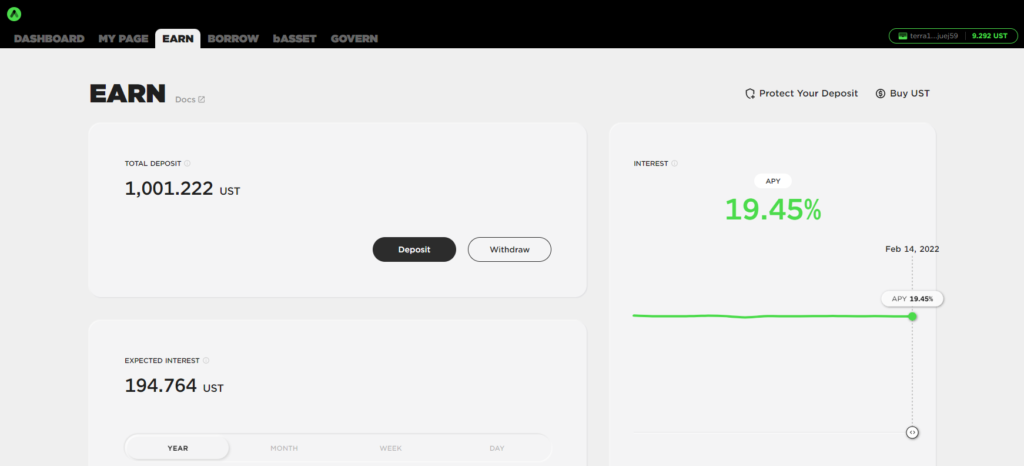

Как уже говорилось, Anchor — крупнейший по TVL протокол в сети Terra. Помимо высокого APY (~19,5%), из плюсов можно отметить интуитивно понятный интерфейс.

Раздел Earn выглядит минималистично — кнопки Deposit и Withdraw, индикатор текущей ставки доходности и переключатель, показывающий ожидаемый процентный доход за различные промежутки времени (год, месяц, неделя, день).

Данные: Anchor.

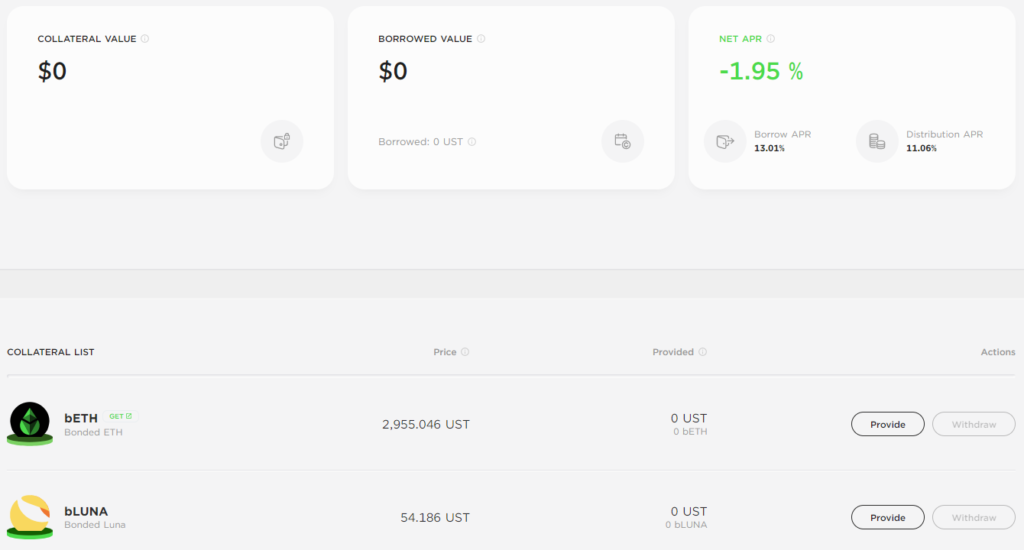

Данные: Anchor.Как и на любой другой лендинговой платформе, в Anchor есть опция заимствования средств под залог криптоактивов. В качестве обеспечения займа можно использовать bETH и bLUNA.

Перевести ETH в bETH (Bonded ETH) можно при помощи конвертера на сайте проекта Lido. bLUNA можно купить за UST на TerraSwap. В Anchor также есть возможность перевести LUNA в bLUNA.

Данные: Anchor.

Данные: Anchor.В правой части скриншота выше видны параметры обеспеченных займов:

- Borrow APR — 13,01% (процентная ставка по займу);

- Distribution APR — 11,06% (ставка доходности, по которой заемщикам начисляются нативные токены ANC);

- Net APR — -1,95% (разница между первыми двумя параметрами).

Иногда значение Distribution APR выше, чем Borrow APR. В такие периоды сервис, по сути, доплачивает заемщикам.

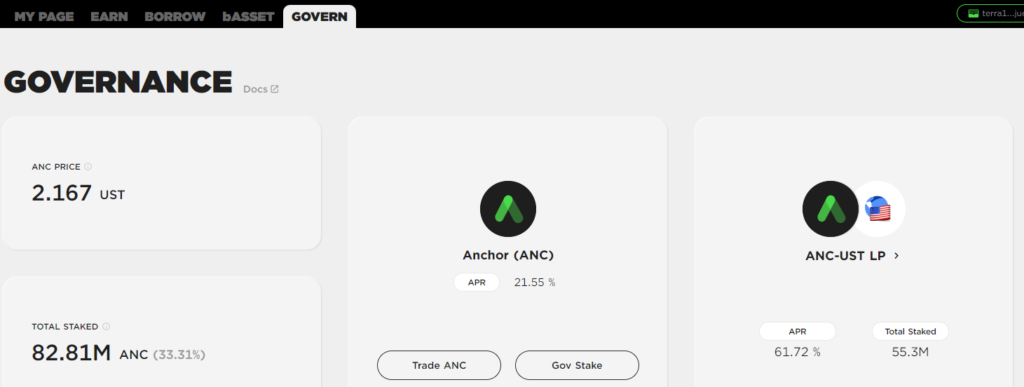

Во вкладке Govern можно стейкировать начисленные или купленные токены ANC, либо же фармить их в пуле со стейблкоином UST.

Данные: Anchor.

Данные: Anchor.В первом случае APR составляет 21,55%, во втором — 61,72% (по состоянию на 14.02.2022).

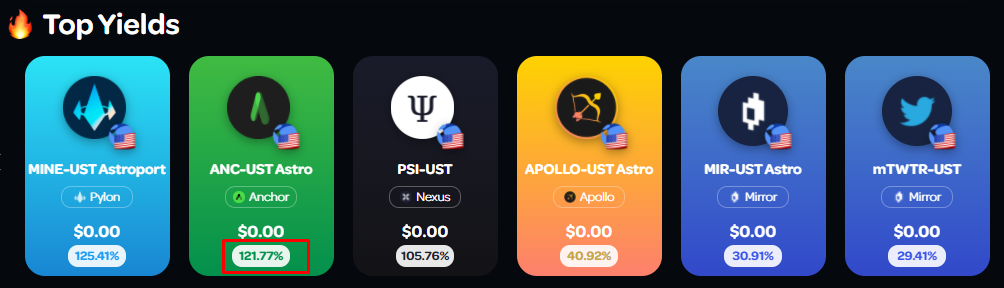

Почти вдвое выше доходность для пары ANC-UST в соответствующем Vault на сервисе Apollo DAO.

Данные: Apollo DAO.

Данные: Apollo DAO.Mirror Protocol

Сервис разработан для эмиссии и торговли синтетическими активами. Представленные на Mirror Protocol финансовые инструменты с помощью оракулов отслеживают стоимость популярных акций, ETF, а также биткоина и Ethereum.

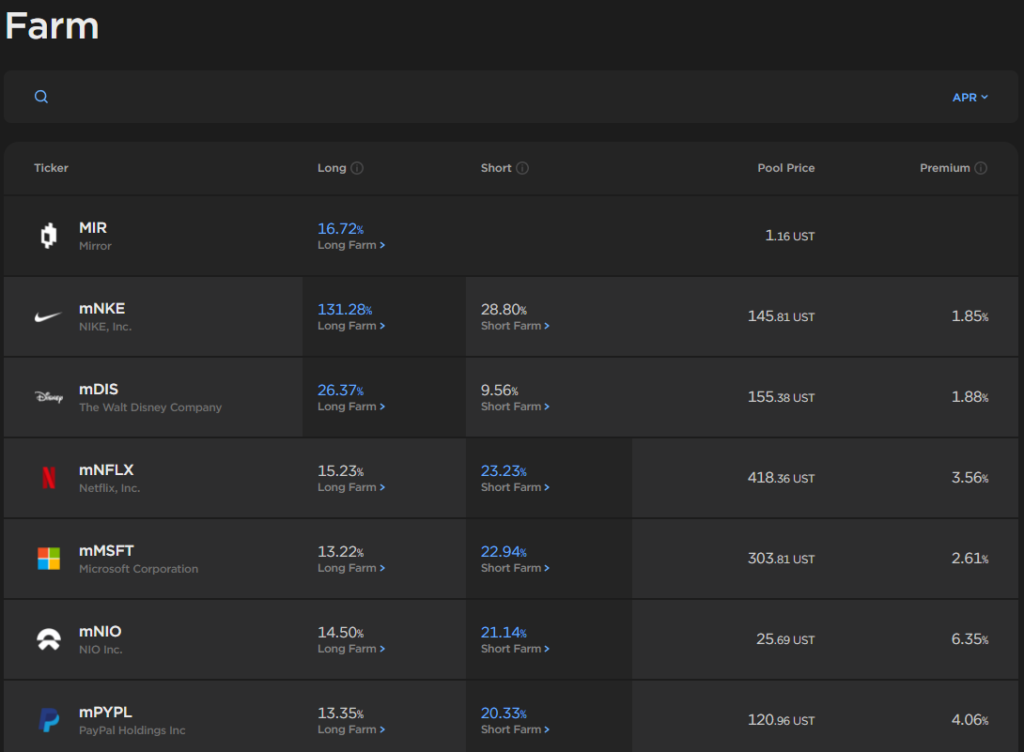

В разделе Trade синтетические активы можно покупать и продавать в том числе с помощью лимитных ордеров. Также их можно фармить в пулах с UST, выбирая длинную или короткую позицию. Ставки доходности на лонг и шорт обычно существенно отличаются.

Данные: Mirror Protocol.

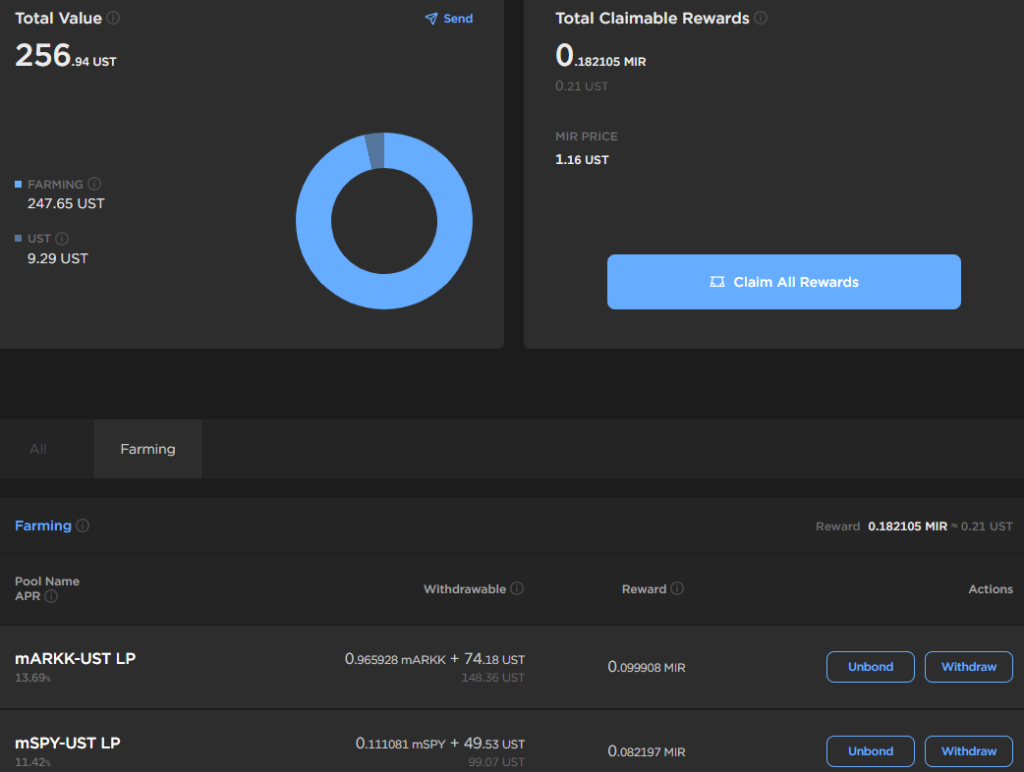

Данные: Mirror Protocol.На скриншоте ниже видны открытые длинные позиции по инструментам на базе ARKK и SPY. Годовая доходность первой позиции — 13,69%, второй — 11,42%.

Раздел My Page. Данные: Mirror Protocol.

Раздел My Page. Данные: Mirror Protocol.Значение Total Value слева вверху показывает общую стоимость активов, обеспечения, доступной для вывода ликвидности, вознаграждений, а также задействованных в стейкинге MIR и UST.

Как заработать больше, «подружив» Anchor и Mirror Protocol

DeFi-эксперт под ником Route 2 FI предложил стратегию максимизации доходности на вложенные UST с использованием рассмотренных выше Terra-протоколов.

По его словам, можно повысить APY со «стандартных» 19,5% до 50-140%. Подход относительно рискованный, поскольку предполагает использование заемных средств. Также требуется периодический мониторинг соотношения долга к стоимости обеспечения (Loan-to-Value Ratio, LTV).

«Это активная стратегия, которая означает, что вы должны следить за ней ежедневно, — пишет Route 2 FI. — Вы всегда должны мониторить стратегии с более высоким риском».

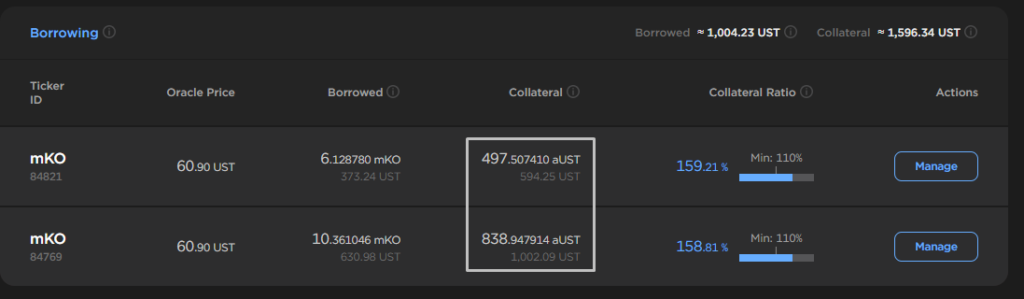

Автор рекомендует тестировать предлагаемый им подход с небольших сумм. Поэтому возьмем для нашего примера 1000 UST, что соответствует ~838 aUST.

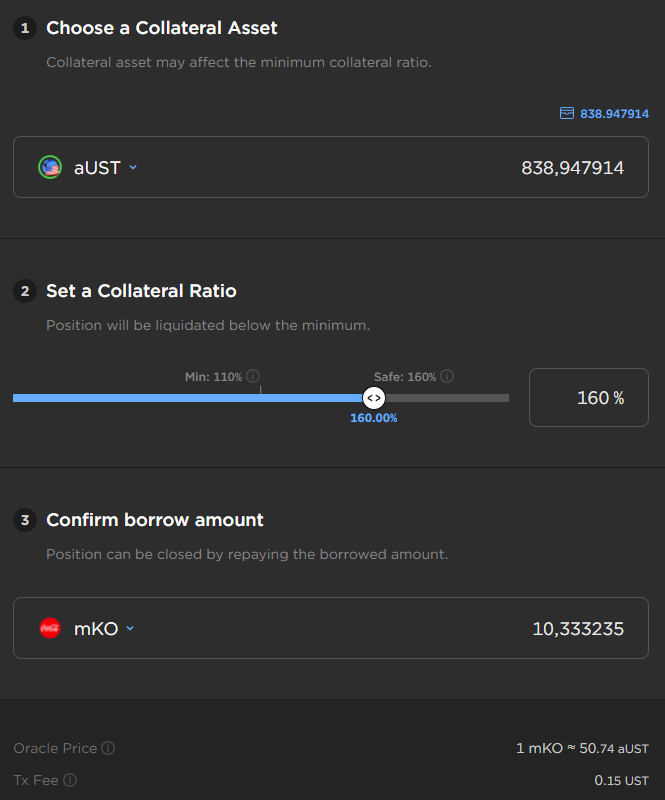

На первом шаге депонируем средства на Anchor. Затем переходим в раздел Borrow сервиса Mirror Protocol и выбираем aUST в качестве залогового обеспечения, а mKO — в роли заемного актива.

Данные: Mirror Protocol.

Данные: Mirror Protocol.Вводим максимальное значение в поле Choose a Collateral Asset (в нашем случае это 838,947914 aUST). Автор стратегии предлагает установить параметр Collateral Ratio на уровне 130%. Однако в целях безопасности выберем 160%, поскольку позиция ликвидируется при падении параметра ниже 110%.

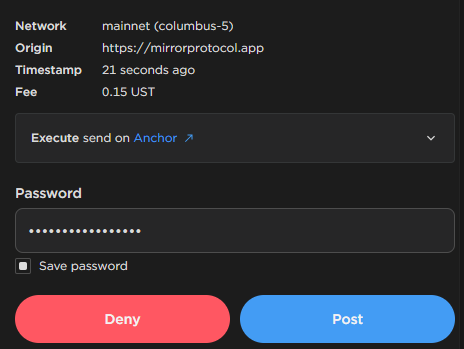

Такой консервативный сетап дает возможность занять чуть более 10 mKO. После нажатия Borrow появляется окно Terra Station. В нем указано, что транзакционная комиссия составляет 0,15 UST.

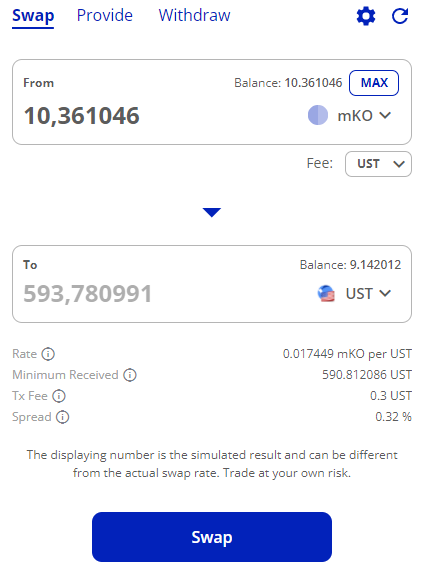

После нажатия Post и отправки транзакции нужно зайти на TerraSwap и обменять 10,36 mKO на 593,78 UST.

Данные: TerraSwap.

Данные: TerraSwap.На скриншоте видно, что комиссия составит 0,3 UST, а спред — 0,32%. Согласно расчетам Route 2 FI, спред более 0,6% — неприемлем.

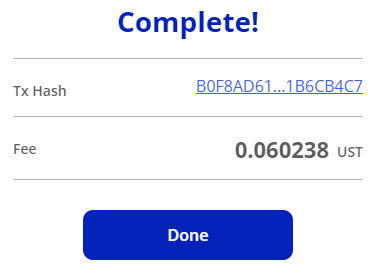

По итогам транзакции комиссия оказалась ниже прогнозируемой сервисом — всего 0,6 UST:

Данные: TerraSwap.

Данные: TerraSwap.Далее, депонируем полученные 593,78 UST назад в Anchor. Затем повторяем описанные выше действия.

С каждым повторением этого цикла суммарно становится больше aUST, стоимость которых растет примерно на 19,5% в год.

О сути и особенностях aUST рассказывается в видео ниже.

На следующем скриншоте видно, что в результате операций на Anchor и Mirror Protocol общая стоимость средств в залоговом обеспечении стала превышать размер изначального депозита в ~1000 UST.

Данные: Mirror Protocol.

Данные: Mirror Protocol.Если повторить несколько подобных циклов, количество aUST в обеспечении займа в mKO и их стоимость в UST вырастет еще больше.

Чтобы закрыть позиции на Mirror, нужно просто купить соответствующее количество акций mKO и нажать Close (Manage — Close). Сделать это можно во время торговой сессии на Nasdaq.

Комиссия протокола для таких операций составляет 1,5% — это тоже важно учитывать. Кроме того, курс акций The Coca-Cola Company может вырасти и, соответственно, придется заплатить больше.

После закрытия позиции высвободятся залоговые aUST. Их стоимость в UST будет чуть больше изначальной, поскольку цена aUST постепенно растет.

Выводы

Множество экосистем и DeFi-протоколов порождает изобилие всевозможных стратегий максимизации доходности, в том числе с левериджем. Однако не стоит забывать, что использование заемных средств обычно сопряжено с повышенными рисками. Сложные стратегии часто требуют периодического участия пользователя и оплаты множественных комиссий.

Не стоит использовать большую часть средств в комплексных и порой малопонятных схемах. Не следует забывать и о принципе диверсификации рисков. Он означает, что нельзя концентрировать все активы в одном пуле, стратегии, протоколе и экосистеме, даже несмотря на ожидаемый в будущем высокий доход.

Подписывайтесь на новости ForkLog в Telegram: ForkLog Feed — вся лента новостей, ForkLog — самые важные новости, инфографика и мнения.

3 years ago

233

3 years ago

233

English (US) ·

English (US) ·