Падение биткоина ниже $20 000 стало неприятным сюрпризом для участников рынка. Никогда прежде цена первой криптовалюты не проваливала пик предыдущего цикла.

Панические настроения и продажи в убыток отразились на значениях ончейн-индикаторов вроде aSOPR и криптовалютного индекса страха.

Часть майнеров уже капитулировала. Однако остались крупные участники рынка, акции которых торгуются на фондовых биржах. На них приходится примерно пятая часть хешрейта.

Если цена биткоина упадет еще ниже, публичные компании начнут избавляться от значительных запасов криптовалюты словно от балласта.

Опираясь на материалы Arcane Research, журнал ForkLog оценил вероятность новой волны давления продаж со стороны крупных майнеров.

- Медвежий рынок негативно отразился на крупных майнинговых компаниях с доступом к рынкам капитала, недорогой электроэнергии и передовым устройствам для добычи биткоина.

- Денежные потоки гигантов вроде Marathon недостаточны для оплаты предстоящих поставок оборудования.

- Майнинговые компании могут активизировать продажи биткоина, создав дополнительное давление на рынок.

Беспощадный медвежий рынок

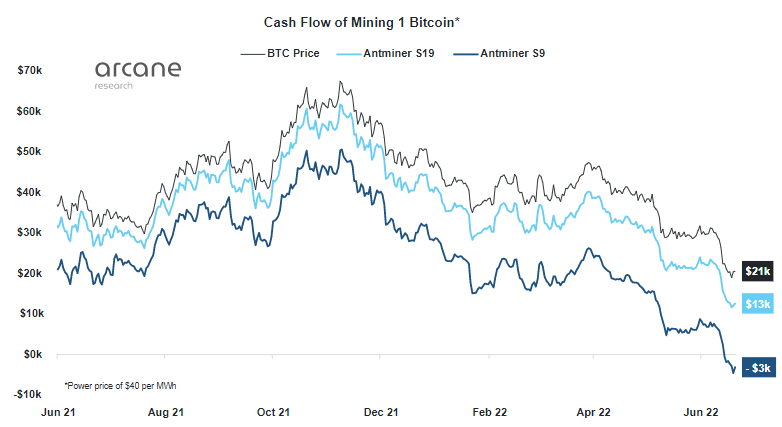

На фоне глубокой коррекции денежный поток от добычи биткоина сократился на 80% по сравнению с пиком ноября 2021 года — до уровней двухлетней давности. Некогда популярные устройства Antminer S9 стали работать в убыток.

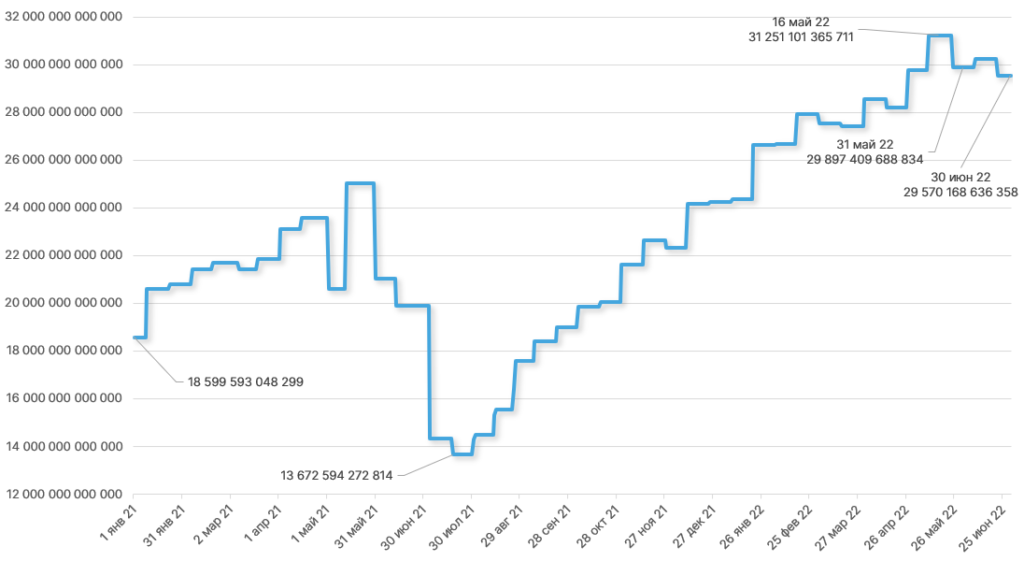

Динамика денежных потоков, генерируемых популярными устройствами для майнинга в расчете на один добытый биткоин. Данные: Arcane Research.

Динамика денежных потоков, генерируемых популярными устройствами для майнинга в расчете на один добытый биткоин. Данные: Arcane Research.Несмотря на доступ к более низким энерготарифам, в мае публичные майнинговые компании продали 100% добытых за месяц биткоинов. Хотя в предыдущие месяцы этот показатель удерживался в диапазоне 25-40%.

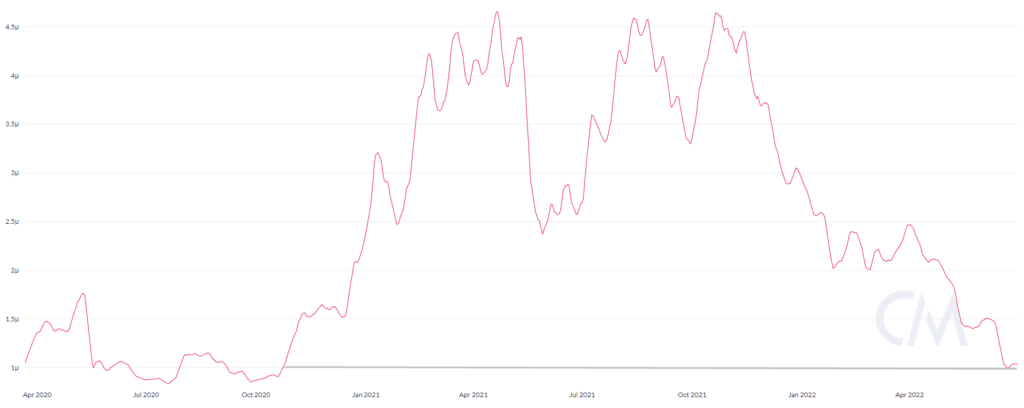

Хешпрайс снизился до $0,09, что соответствует показателям октября 2020 года. В такой ситуации многие майнеры вынуждены продавать криптовалюту для покрытия издержек, оказывая давление на рынок.

Динамика хешпрайса. Данные: Coin Metrics.

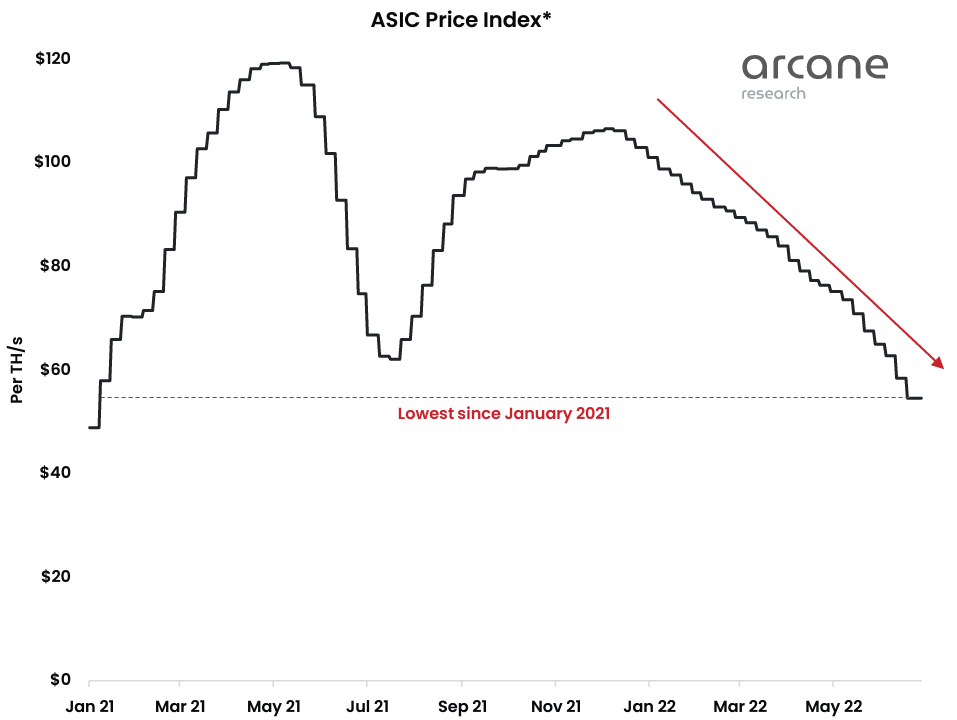

Динамика хешпрайса. Данные: Coin Metrics.Стоимость оборудования в расчете на терахеш майнинговой мощности упала ниже $60, что соответствует отметкам января 2021 года. При этом текущий хешпрайс примерно в два раза ниже отметок полуторагодовой давности. Следовательно, в начале прошлого года рентабельность добычи биткоина была примерно вдвое выше.

Динамика индекса ASIC Price. Данные: Arcane Research.

Динамика индекса ASIC Price. Данные: Arcane Research.Относительно высокий показатель сложности на фоне снижения цены биткоина лишь усугубляет положение майнеров. В такой ситуации уменьшается доходность добычи и увеличиваются затраты.

Динамика сложности добычи биткоина. Данные: Coin Metrics.

Динамика сложности добычи биткоина. Данные: Coin Metrics.Неудивительно, что акции крупных майнинговых компаний обрушились в цене. Котировки большинства таких ценных бумаг просели более чем на 50% с начала года. Акции ориентированных на «зеленую энергию» Stronghold Digital Mining и Terawulf упали примерно на 90%.

Аналитик Arcane Research Джаран Меллеруд допускает, что ситуация может усугубиться для публичных майнеров. Последние испытывают давление по четырем направлениям:

- снижение цены биткоина -> падение доходов от добычи криптовалюты;

- рост сложности -> больше затрат энергии при майнинге;

- рост тарифов на электричество -> увеличение производственных издержек;

- рост ставок процента по займам и снижение интереса инвесторов -> повышение стоимости капитала.

«Эти четыре силы сокращают маржу, снижают денежные потоки и создают препятствия для привлечения капитала», — отметил Меллеруд.

Выживут сильнейшие

Криптоиндустрия погружается в хаос: начавшийся с краха Terra эффект финансового заражения поставил крупные централизованные компании вроде Celsius и Three Arrows Capital на грань банкротства.

В Bloomberg сообщили, что некоторые майнинговые компании столкнулись с проблемами в обслуживании займов, обеспечением по которым выступает оборудование для добычи биткоина. По оценкам издания, под угрозу дефолта поставлены ссуды на $4 млрд.

Аналитики JPMorgan считают, что нуждающиеся в ликвидности майнинговые компании в третьем квартале способны и дальше оказывать понижающее давление на курс биткоина, если рентабельность добычи не улучшится. На публичных игроков сегодня приходится около 20% хешрейта.

Хостинг-провайдер Dynamics Mining расторг соглашение с поставщиком оборудования и услуг для майнинга Compass Mining из-за неоплаченных счетов. Последний объявил об отставке CEO Уитта Гиббса и финансового директора Джоди Фишер.

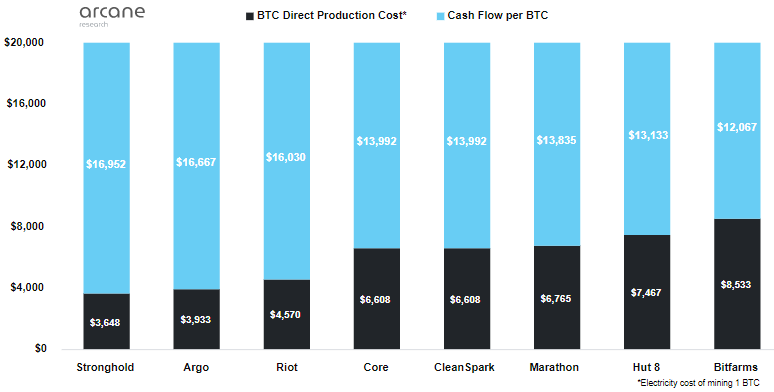

Джаран Меллеруд сравнил финансовые показатели различных публичных майнинговых компаний, чтобы выявить победителей и проигравших в борьбе за выживание.

По его словам, прямые затраты на добычу биткоина играют ключевую роль, поскольку от них зависит операционный денежный поток майнеров. Уровень таких расходов также может служить сигналом к отключению устройств ввиду их нерентабельности.

«Они [прямые затраты] зависят от цены электричества и энергоэффективности майнинговых устройств. Существуют и другие переменные издержки, однако доля электричества, как правило, превышает 80%. Поэтому я принимаю во внимание стоимость электроэнергии, игнорируя прочие переменные расходы», — пояснил эксперт.

На диаграмме ниже представлены прямые затраты на добычу биткоина восьми публичных майнеров.

Данные: Arcane Research.

Данные: Arcane Research.Самый низкий показатель у Stronghold — всего $3648. Это значит, что у компании высокая маржа денежного потока даже при текущей цене биткоина.

Фирма располагает двумя электростанциями. Stronghold Digital Mining преобразует угольные отходы в энергию, используемую для добычи биткоина. Штат Пенсильвания, где базируется фирма, присвоил этому энергоносителю зеленый статус наравне с гидроэнергетикой.

«Их топливо практически бесплатное. Они также получают государственные субсидии на очистку отработанного угля. Как результат, стоимость добычи биткоина самая низкая в отрасли», — отметил аналитик Arcane Research.

У Argo также очень низкая стоимость добычи — $3900. В презентации для инвесторов говорится, что у нового объекта компании в Западном Техасе есть доступ к электричеству по $20 за 1 МВт∙ч. Для майнинговых устройств Argo предусмотрено иммерсионное охлаждение, способное еще больше повысить их эффективность.

Среди восьми компаний у Bitfarms самая высокая стоимость добычи биткоина — $8500. По словам Меллеруда, у канадской фирмы нет доступа к дешевой электроэнергии, а эффективность располагаемых ею устройств невелика.

Относительно высокие затраты несут Hut 8 и Marathon — $7467 и $6765 на каждый добытый биткоин соответственно.

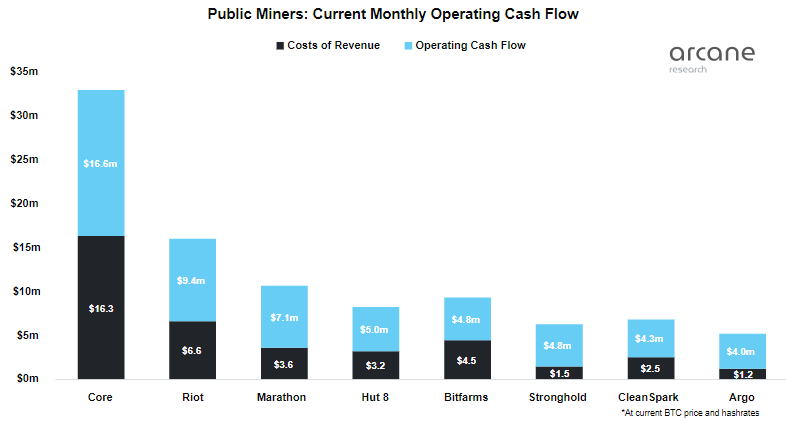

Меллеруд сравнил операционные денежные потоки публичных майнеров. По его мнению, наличность играет ключевую роль в условиях медвежьего рынка.

«Майнеры с наиболее значительными операционными денежными потоками лучше остальных способны покрывать предстоящие расходы вроде поставок устройств и обслуживания долгов», — отметил исследователь.

График ниже иллюстрирует месячный доход, затраты и операционный денежный поток.

Данные: Arcane Research.

Данные: Arcane Research.Самый высокий показатель операционного денежного потока у Core Scientific — $16,6 млн. Месячный доход компании составляет $33 млн, $16,3 млн — прямые затраты.

Core Scientific — крупная компания. Ее майнинговые мощности генерируют 9,2 EH/s, обеспечивая значительный доход.

У Argo самый низкий операционный денежный поток — всего $4 млн, зато отличный показатель рентабельности добычи (77%) благодаря низким операционным затратам.

У некоторых майнеров вроде Core Scientific есть требующие оплаты заказы на крупные партии устройств, поставка которых ожидается в ближайшие месяцы. Кроме того, нужно обслуживать займы под залог оборудования.

«По мере падения цены биткоина и стоимости устройств майнерам приходится вносить больше обеспечения. У Bitfarms, например, были крупные займы с биткоинами в качестве залога. Значительную часть криптовалюты недавно пришлось ликвидировать», — отметил Меллеруд.

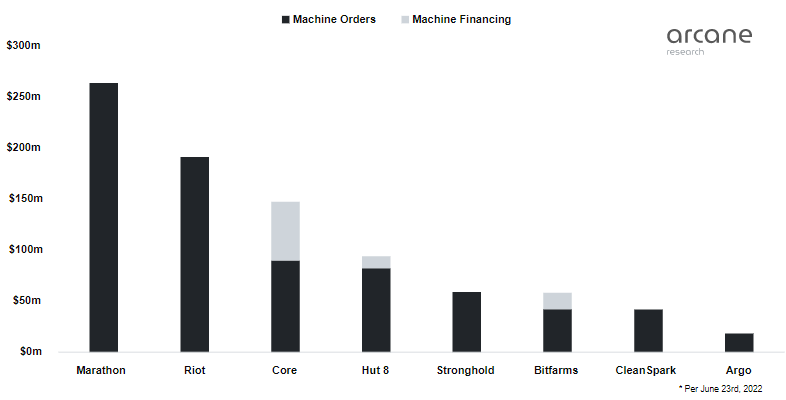

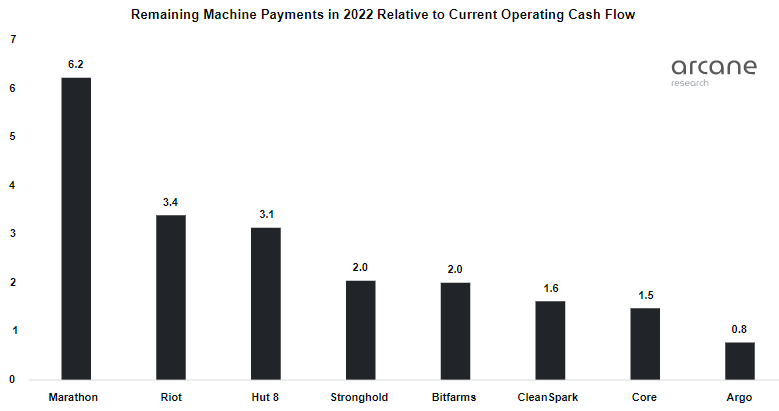

На диаграмме ниже представлены объемы предстоящих платежей компаний за поставленные майнеры.

Данные: Arcane Research.

Данные: Arcane Research.Некоторым компаниям предстоит в этом году провести платежи на десятки миллионов долларов. Например, у Marathon этот показатель составляет $260 млн. Столь высокая цифра обусловлена планами по наращиванию хешрейта с 3,9 EH/s до 23,3 EH/s к началу 2023 года.

«Marathon, как известно, очень медленно вводит в эксплуатацию свои машины. Я не ожидаю, что сейчас они значительно ускорятся. Большая часть машин, поставка которых ожидается в 2022 году, вероятно, присоединится к тысячам других устройств, которые пылятся в складских помещениях», — поделился мыслями эксперт.

По его словам, если Marathon не сможет быстро подключить поставленные машины, предстоящие платежи лишат компанию ликвидности.

Riot тоже постоянно расширяется. Компании предстоит в 2022 году провести платежи на $190 млн. В ее планах увеличение хешрейта с 4,6 EH/s до 12,6 EH/s к январю 2023 года.

«В отличие от Marathon, Riot в основном следовал графикам наращивания мощностей, — поделился наблюдениями Меллеруд. — Поэтому я уверен, что компания сможет подключить машины и генерировать денежный поток».

По его словам, чем крупнее фирма, тем обычно больше сумма предстоящих платежей за оборудование. Чтобы сравнить показатели ликвидности, аналитик разделил суммы предстоящих платежей компаний в текущем году на денежные потоки от операционной деятельности и представил результаты в виде диаграммы ниже.

Предстоящие платежи компаний относительно текущих денежных потоков от операционной деятельности. Данные: Arcane Research.

Предстоящие платежи компаний относительно текущих денежных потоков от операционной деятельности. Данные: Arcane Research.У Marathon не только самый большой объем предстоящих в этом году платежей — показатель огромен и в сравнении с текущим денежным потоком от операционной деятельности, превышая его в 6,2 раза. Компании, возможно, вскоре придется продать значительную часть биткоинов на открытом рынке.

Ситуация у Core Scientific не столь настораживающая — обязательства по платежам превышают денежный поток всего в 1,5 раза. По наблюдениям Меллеруда, компания всегда довольно оперативно вводила в эксплуатацию новое оборудование.

Argo — единственная публичная майнинговая компания, чьи денежные потоки от операционной деятельности покрывают платежи по заказанному в 2022 году оборудованию. Немалую роль играет и ее относительно консервативная стратегия расширения мощностей.

«Marathon и Riot не смогут оплачивать свои предстоящие поставки за счет лишь собственных денежных потоков. Им придется либо привлекать больше денег, либо использовать имеющуюся на балансе ликвидность», — предположил аналитик.

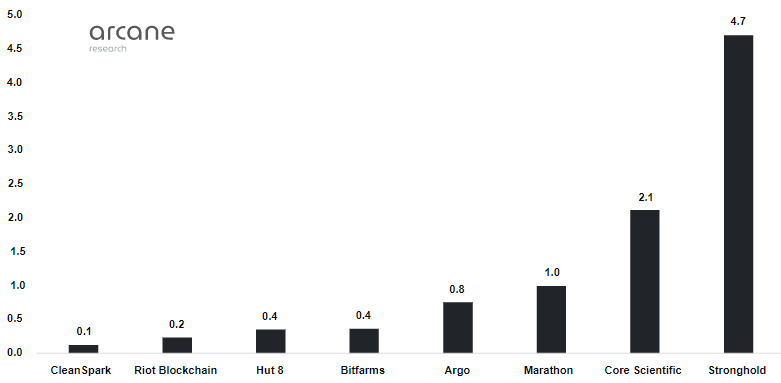

На следующем графике представлены соотношения долга компаний к их собственному капиталу (debt-to-equity ratio, D/E).

Данные: Arcane Research.

Данные: Arcane Research.У CleanSpark и Riot почти нет долга — соотношения D/E составляют всего 0,1 и 0,2 соответственно. У этих компаний крайне низкий риск банкротства.

Соотношение у Stronghold, напротив, составляет 4,7. Для публичной майнинговой компании это заоблачный показатель, убежден Меллеруд.

«Столь высокое соотношение D/E у Stronghold не только из-за долга, а еще вследствие того, что акции упали на 95% по отношению к историческому максимуму. В результате стоимость капитала составила лишь $38 млн», — пояснил аналитик.

Соотношение D/E у Core Scientific не столь высокое — 2,1. Однако у компании значительный объем долговых обязательств под залог оборудования. Стоимость последнего упала вдвое в 2022 году.

Не исключено, что цены на майнеры продолжат падать. Это значит, что стоимость залогового обеспечения Core также будет снижаться.

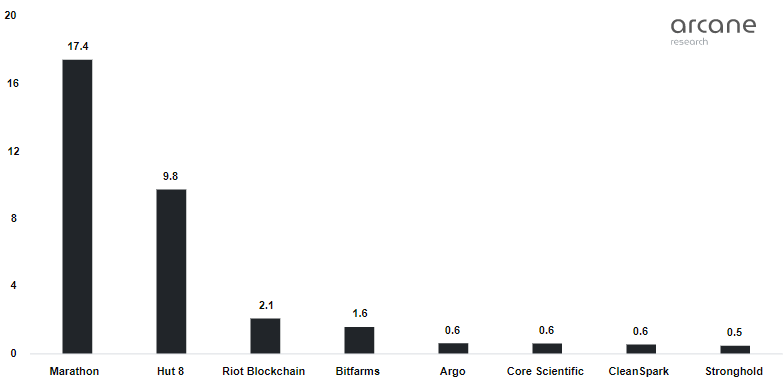

На следующей диаграмме сравниваются коэффициенты срочной ликвидности (Quick Ratio). Они представляют собой соотношения наиболее ликвидных активов компаний к их краткосрочным обязательствам.

Данные: Arcane Research.

Данные: Arcane Research.Для биткоин-майнеров наиболее ликвидными активами являются деньги и их эквиваленты, а также запасы криптовалюты.

У Marathon аномально высокий коэффициент срочной ликвидности — 17,4. У компании огромные запасы биткоина, большой объем денежных средств и незначительные текущие обязательства.

Среди публичных майнинговых компаний у Marathon самые большие биткоин-запасы. Данные: Bitcoin Treasuries.

Среди публичных майнинговых компаний у Marathon самые большие биткоин-запасы. Данные: Bitcoin Treasuries.Однако, как уже говорилось, у Marathon крайне низкие денежные потоки по отношению к объему предстоящих платежей за оборудование.

Под знаком непредсказуемости

11 июня на штат Монтана обрушился ураган. Стихия повредила электростанцию в Хардине, питающую 30 000 майнеров компании Marathon Digital Holdings.

В компании заявили, что это оборудование составляет более 75% их активных мощностей. Ожидается, что частично возобновить работу устройства смогут уже в начале июля.

В апреле компания анонсировала перевод майнеров с объекта в Хардине на более устойчивые источники энергии для достижения углеродной нейтральности. Предполагалось, что это произойдет в третьем квартале. Теперь в Marathon оценивают возможность ускорения процесса переезда.

Несмотря на имеющиеся проблемы и финансовые диспропорции, компания подтвердила приверженность стратегии накопления резервов в первой криптовалюте. Очевидно, что руководство Marathon твердо верит в перспективы восстановления цены первой криптовалюты.

«Безусловно, биткоин стоит меньше в пересчете на доллар на момент добычи, но если вы верите в способность цены актива вырасти в долгосрочной перспективе, то зарабатывать больше BTC никогда не плохо», — заявил вице-президент компании Чарли Шумахер.

По мнению топ-менеджера, снижение цены биткоина вытеснит с рынка неэффективных майнеров и сократит сложность добычи. Это позволит получить больше цифрового золота тем, кто продолжит деятельность.

Выводы

Большинство майнинговых компаний переживает непростые времена, несмотря на доступ к недорогому электричеству и использование передовых устройств. У многих из них операционные денежные потоки недостаточны для оплаты предстоящих поставок, контракты по которым заключены во времена сверхрентабельности и агрессивного инвестирования.

Нынешнее состояние рынков затрудняет привлечение капитала или заемных средств, в том числе под залог оборудования. Некоторые компании вроде Marathon могут столкнуться с нехваткой ликвидности и прибегнуть к продажам огромных запасов биткоинов. В таком случае давление продаж усилится, что чревато новой волной паники на рынке.

Однако кризис — это не только проблемы, но и новые возможности. Компании с устойчивым финансовым положением и достаточными резервами получат возможность скупить по бросовой цене активы выбывших из игры участников.

Читайте биткоин-новости ForkLog в нашем Telegram — новости криптовалют, курсы и аналитика.

2 years ago

147

2 years ago

147

English (US) ·

English (US) ·