Главное

- Базовая ставка Федеральной резервной системы (ФРС) — кредитная ставка, по которой банки предоставляют друг другу краткосрочные займы. Если банку нужно перевести или «обналичить» клиенту средства, но своих резервов недостаточно, тогда он занимает капитал у другого финучреждения на короткий промежуток времени под минимальный процент.

- Базовая ставка ФРС является основным инструментом денежно-кредитной политики в США. Изменение базовой ставки оказывает существенное влияние на состояние финансовой системы, фондового рынка и отражается на стоимости различных классов активов, в том числе на биткоин и криптовалюты.

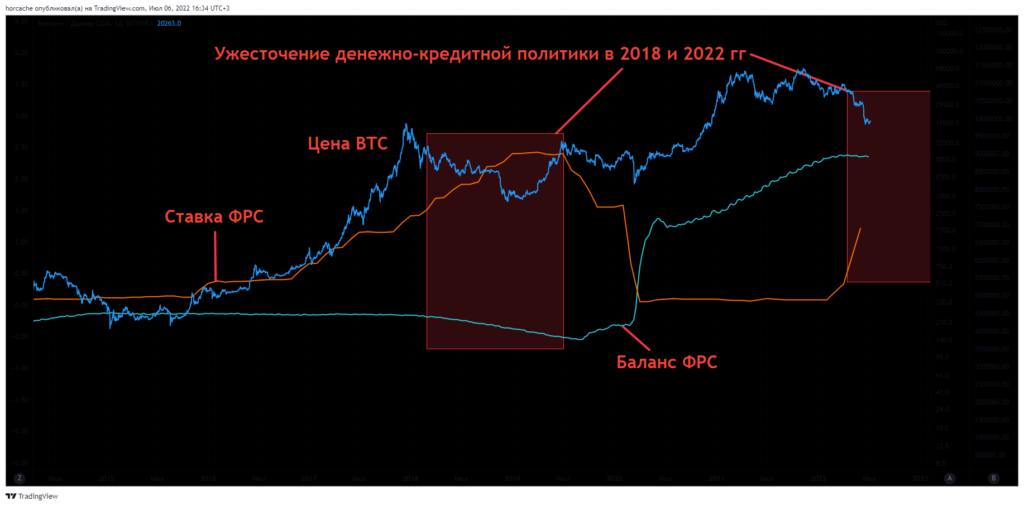

- Исторические данные показывают обратную зависимость базовой ставки ФРС и цены BTC: снижение ставки ФРС приводит к повышение капитализации биткоина и других цифровых активов, и наоборот.

Как связаны базовая ставка ФРС и уровень риска

Каждый финансовый актив обладает определенным уровнем риска. С точки зрения макроэкономики активы делят на два основных типа:

- Рискованные активы — инструменты с плавающей доходностью, которая зависит от поведения инвесторов, динамики и конъюнктуры рынка. К рискованным активам относят акции публичных компаний. Биткоин пока не имеет четкого статуса, однако при некотором состоянии рынка ведет себя как волатильный и высокорискованный актив, ценовые движения которого совпадают с динамикой фондового рынка.

- Активы с низким уровнем риска, или защитные активы имеют низкую доходность, однако в целом стабильную цену. Они выступают в роли средства сохранения ценности в периоды экономических спадов. К таким активам относятся некоторые фиатные валюты, драгоценные металлы (в частности золото), государственные и корпоративные облигации с высоким рейтингом. Кроме того, повышение ставки ведет к повышению доходности гособлигаций США, которые являются основным антикризисным активом в мире.

Почему меняется цена биткоина при повышении ставки ФРС?

В период экономического роста ФРС сохраняет низкое значение базовой ставки — это стимулирует инвестиции и снижает общую норму сбережения. Поскольку высокорискованные активы имеют более высокий потенциал доходности, они пользуются среди инвесторов большей популярностью.

При экономической рецессии или кризисе ФРС повышает базовую ставку. Это побуждает экономических агентов увеличивать сбережения, продавать высокорискованные активы и уходить в «тихую гавань», то есть вкладываться в консервативные инструменты, доходность которых растет.

Ставка ФРС и цена BTC. Данные: TradingView

Ставка ФРС и цена BTC. Данные: TradingViewПри повышении базовой ставки ФРС банки повышают процент по кредитам для физических и юридических лиц, и инвестиции становятся дороже. Это замедляет экономику во всех областях, падает спрос на товары, услуги и другие составляющие любой экономики.

Перебор с ужесточением или несвоевременное прекращение процесса повышения ставки может привести к рецессии не только в США, но и других странах за счет главенства доллара в мировой экономике.

В таких жестких условиях инвесторы склонны выбирать активы с предсказуемой доходностью вроде государственных облигаций, а не рискованные непредсказуемые активы, к которым относят в том числе биткоин.

Ставка ФРС является важным, но не определяющим фактором цены BTC. Не стоит принимать решения, руководствуясь только этим параметром.

Кто и почему считает биткоин рискованным активом?

Хотя одни инвесторы биткоин воспринимают биткоин как «цифровое золото», то есть как средство сбережения ценности, другие больше обращают внимание на его высокую волатильность.

Специалисты компании Grayscale, управляющей крупнейшим биткоин-трастом в мире, еще в начале года отнесли BTC к высокорискованным активам, выделив долгосрочный восходящий тренд, опережающий золото и высокую волатильность криптовалюты как хорошую возможность для спекуляций.

В апреле 2022 года аналитики из Arcane Research заявили о том, что корреляция цены биткоина и индекса Nasdaq Composite, который отражает стоимость технологического сектора США, достигла пика. Акции технологических компаний считаются волатильным «активом роста».

В начале июня стратег Bloomberg Intelligence по биржевым товарам Майк Макглоун также провел параллели между падением крипторынка с «великим откатом» цен на высокорискованные активы во время кризиса 2008 и 1987 годов. Хотя Макглоун и ожидает, что первая криптовалюта выйдет из кризиса в новом статусе средства сбережения, сейчас он относит биткоин к рисковым активам.

По данным Kaiko, к июню 2022-го битокин достиг максимальной корреляции с ведущими фондовыми индексами S&P 500 и Nasdaq 100, что тоже указывает на его волатильную высокорискованную природу.

В то же время, BTC не всегда коррелирует с рискованными активами. В 2020 году эксперты управляющей фондами компании VanEck Global зафиксировали рекордную корреляцию биткоина с золотом. В 2021 году глава ARK Investment Management Кэти Вуд заявила, что крупные компании рассматривают биткоин как инструмент для хеджирования инфляции. Яркий пример такого подхода — компания MicroStrategy, которая держит часть капитала в первой криптовалюте.

Что происходит с ценой BTC при смягчении политики ФРС?

При снижении ставки ФРС начинает приобретать активы на открытом рынке, вливая в систему ликвидность. Денег становится больше, кредиты дешевле, инвестиционный климат улучшается. Все это ускоряет экономический рост, позволяя бизнесу и гражданам получить доступ к более дешевым деньгам за счет низких процентных ставок.

Мягкая политика и большее количество дешевых денег побуждают инвесторов снизить требования к риску и вкладывать капитал в новые технологии, разработки, строительство, стартапы, фонды и другие рискованные инструменты, в том числе криптовалюты.

Другим инструментом, который может применить ФРС, является так называемое количественное смягчение. Впервые его применили в кризис 2008 года. Тогда ФРС путем увеличения собственного денежного баланса через печатный станок начала скупать на рынке США ненадежные ценные бумаги и облигации крупных компаний, которые испытывали финансовые трудности.

Таким образом, регулятор поддержал экономику и позволили избежать массовых дефолтов. В то же время, количественное смягчение привело к резкому увеличению денежной массы и повышению рисков инфляции.

Вскоре после этого начала работать сеть биткоина, который стал ответом на проблемы в финансовой системе и действия властей.

ФРС вновь применила количественное смягчение, но уже в гораздо большем масштабе, весной 2020 года, когда в Соединенных Штатах объявили локдаун из-за пандемии коронавируса.

С марта по июнь 2020-го ФРС «вкачала» в экономику почти $3 трлн. Это позволило не только остановить падение фондового рынка, но и спровоцировало бурный рост цен на высокорискованные активы. Тогда же начал расти и рынок криптовалют.

Впрочем, этот цикл роста закончился резким повышением инфляции доллара, вызванным действиями ФРС, что негативно отразилось на цене биткоина.

Останется ли биткоин рискованным активом?

Точного ответа на этот вопрос нет, но в прошлом исследователи на раз фиксировали корреляцию цен BTC и золота — традиционного защитного актива.

По мнению основателя американского криптофонда Pantera Capital Дэна Морхеда, ФРС чрезмерно манипулирует рынком, скупая все больший объем проблемных активов, что уже привело к проблемам на рынках труда, государственных облигаций и ипотечного кредитования в Соединенных Штатах. Проблемы в экономике США неизбежно отразятся на остальных странах.

При этом единственная проблема биткоина, как считает Морхед — это повышение корреляции с высокорискованными активами, в частности с индексом S&P 500 во время его спадов. Финансист уверен отметил, что такая ситуация не является чем-то постоянным.

Морхед убежден, что рано или поздно пути криптовалют и традиционных активов окончательно разойдутся.

2 years ago

129

2 years ago

129

English (US) ·

English (US) ·