Возросшая корреляция между акциями и криптовалютами создает риски для финансовой стабильности дружественно настроенных к цифровым активам стран. Такой вывод содержится в отчете экономистов МВФ.

#Crypto and stocks are moving much more in sync and our latest research shows how this may be a risk to the stability of financial markets. See our latest #IMFblog for more. https://t.co/B5h2x4FPId pic.twitter.com/IvT6QwOe0e

— IMF (@IMFNews) January 11, 2022Эксперты отметили, что усиление ценовой согласованности двух классов активов возросло в условиях пандемии коронавируса. С момента ее начала все больше инвесторов стали добавлять криптовалюты в портфель из-за их восприятия как хеджа от падения акций, подчеркнули специалисты.

«Возросшая корреляция и вторичные эффекты между крипто- и фондовыми рынками […] позволяют передавать потрясения, которые могут подорвать финансовую стабильность. Наш анализ показал, что цифровые активы больше не находятся на периферии финансовой системы», — отмечается в отчете.

Вторичные эффекты, как правило, усиливаются в периоды волатильности. Например, во время потрясений на рынке в марте 2020 года или во время резких колебаний на криптовалютном рынке в начале 2021 года.

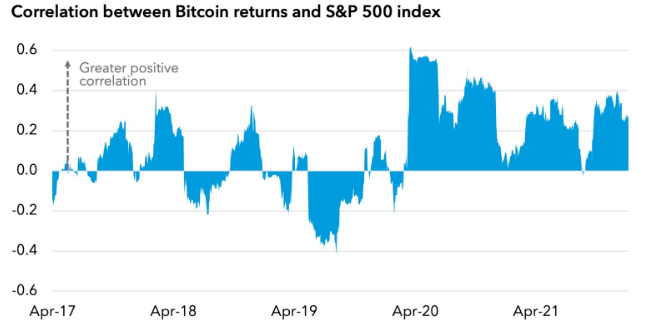

Эксперты подсчитали, что корреляция между биткоином и индексом S&P 500 в 2020–2021 годах достигла 0,36. В 2017–2019 годах показатель не превышал 0,01.

Данные: МВФ.

Данные: МВФ.Аналитики из Kaiko оценили корреляцию между биткоином и индексом S&P 500 в среднем за последние 30 дней в 0,61, между цифровым золотом и индексом Nasdaq Composite — в 0,58. Значения достигли максимума с июля 2020 года.

Bitcoin's correlation with the S&P 500 and Nasdaq reached its highest level since July of 2020.

In our latest analysis, we explore the extent of the latest sell-off, #DEX trade volume, neutral funding rates, and much more.https://t.co/N76v4djPpz

Специалисты из МВФ подчеркнули, что присутствует взаимосвязь между ценовым движением и рынками акций стран с развивающейся экономикой. Корреляция с индексом MSCI EM на горизонте 2020–2021 года составила 0,34. Показатель вырос в 17 раз по сравнению с предыдущим отчетным периодом.

Авторы призвали к созданию глобальной нормативно-правовой базы для смягчения подобной угрозы.

Они подчеркнули, что документ должен включать требования к банкам касательно их доступа и взаимодействия с новым классом активов. Для мониторинга быстрого развития криптоэкосистемы и понимания сопутствующих рисков необходимо закрыть пробелы в анонимности криптовалют и ограничениях глобальных стандартов.

Напомним, в мае 2021 года аналитики из DBS обнаружили, что корреляция между биткоином и фьючерсами на индекс S&P 500 увеличивается после усиления ценовых колебаний первой криптовалюты.

В октябре эксперты из MSCI предупредили о растущем влиянии криптовалют на динамику портфелей ценных бумаг

Подписывайтесь на новости ForkLog в VK!

3 years ago

235

3 years ago

235

English (US) ·

English (US) ·