- Маркетмейкеры могут обрушить цену токенов, создавая «спираль смерти» для проектов.

- Недостаток прозрачности сделок между участниками рынка приводит к злоупотреблениям.

- Модели с фиксированной платой маркетмейкеру уменьшают риски и стимулируют долгосрочное сотрудничество.

При наличии стимулов, допускающих злоупотребления, маркетмейкеры вместо листинга на CEX и обеспечения ликвидности могут создать «спираль смерти» для небольших криптопроектов. Об этом пишет Cointelegraph.

Такую угрозу таит в себе модель кредитного опциона. Она предполагает передачу нативных токенов маркетмейкеру, который затем их использует для повышения рыночной активности.

Фактически некоторые посредники могут задействовать неоднозначную структуру кредитования, которая приводит к обогащению за счет проектов, которые они призваны поддерживать.

Подобные сделки, нередко подающиеся как низкорисковые и высокодоходные, способны обвалить цену актива и вынудить молодые команды лихорадочно искать способы стабилизации курса.

Основатель Givner Law Ариэль Гивнер пояснил, что в рамках данной схемы, если токены не проходят листинг на CEX, маркетмейкеры возвращают их обратно в течение года — причем по более высокой цене.

Нередки ситуации, когда посредники инициируют дамп одолженных монет с последующим выкупом с дисконтом, который формируют их прибыль.

«Я не видел ни одного токена, который действительно выиграл бы от этих маркетмейкеров. Я уверен, что есть этичные, но те, с которыми я сталкивался, просто уничтожают графики», — посетовал эксперт.

Схема работы

Проведенный Cointelegraph анализ контрактов показал: ведущие маркетмейкеры, включая Wintermute и DWF Labs, использовали схемы с кредитными опционами как часть своей бизнес-модели.

По словам представителей последней, организация не использует описанную практику, так как располагает достаточным балансом для поддержания своей деятельности. Однако в индустрии и среди ончейн-аналитиков сохраняется скепсис по этому поводу.

«Мы не занимаемся ослаблением экосистем, в которые инвестируем», — сообщил управляющий партнер DWF Labs Андрей Грачев.

В Wintermute не ответили на запрос редакции. Журналисты напомнили о серии постов CEO Евгения Гаевого, который прямо заявил, что фирма представляет собой «бизнес по зарабатыванию денег на торговле» и не является благотворительной организацией.

3) Furthermore to make things clear – we are not a charity (or foundation🙃). Very much far from it, Wintermute (like any other prop trading firm) is in business of making money by trading. More specifically, our core business is trading digital assets. As such, we are very much…

— wishful_cynic (@EvgenyGaevoy) February 3, 2025Согласно соучредителю маркетмейкера Enflux Джелл Бут, многие команды не до конца осознают подводные камни модели кредитного опциона.

Предприниматель порекомендовал до заключения сделки оценить, обеспечит ли передача их токенов в долг качественную ликвидность по ключевым показателям. Зачастую последние либо отсутствуют, либо упоминаются расплывчато, объяснил Бут.

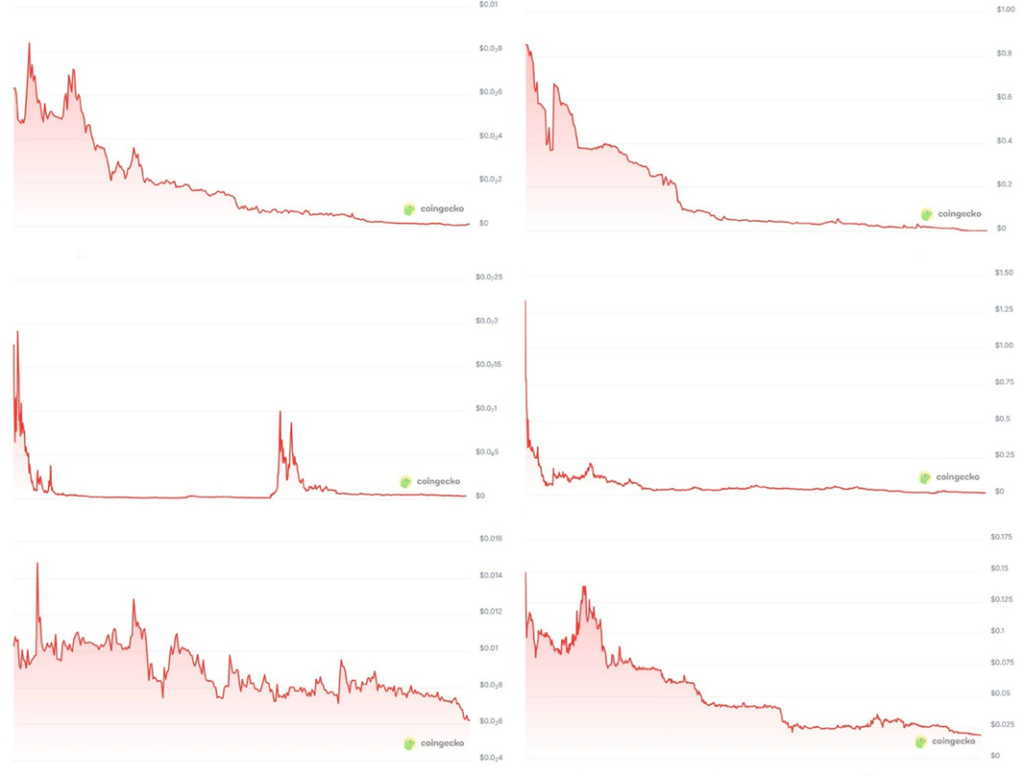

Издание проанализировало шесть подобных соглашений, в том числе с участием нескольких маркетмейкеров, и зафиксировало снижение стоимости токенов.

Данные: Cointelegraph, CoinGecko.

Данные: Cointelegraph, CoinGecko.Сооснователь Web3-акселератора Delta3 Кристиян Славов согласился с подобными выводами.

«Мы контактировали с проектами, которые оказались в полной заднице после работы по модели кредитного опциона. […] Они дают токены, а потом их кидают. Примерно так все и происходит», — поделился он.

Не все так плохо

По словам Бута, модель не является вредной по своей сути, если правильно структурирована.

Один из экспертов по листингу, пожелавший остаться анонимным, согласился с мнением соучредителя Enflux.

«Я видел проект, в котором было до 11 маркетмейкеров — примерно половина использовала кредитную модель, а остальные — более мелкие фирмы. Токен не упал, потому что команда знала, как управлять ценой и балансировать риски между несколькими партнерами», — объяснил он.

Советник сравнил модель с займом в банке. Он напомнил, что учреждения предлагают различные условия, но никто не будет заниматься заведомо ненадежным проектом. В криптоиндустрии баланс сил часто складывается в пользу тех, кто обладает большей информацией.

Ранее основатель DeFiance Capital под ником Arthur_0x констатировал отсутствие прозрачности во взаимоотношениях между командами проектов и маркетмейкерами, что подрывает доверие к рынку альткоинов. Предприниматель обвинил централизованные биржи в том, что они закрывают глаза на подобные практики.

Эксперт по листингу в свою очередь отметил, что такое поведение свойственно не всем CEX. Некоторые выявляют неэтичное поведение, блокируют счет на время проведения расследования, пояснил он.

Стимулы маркетмейкеров

Часть собеседников издания выступают за переход к модели вознаграждения. В этом случае проект платит маркетмейкеру фиксированную ежемесячную плату в обмен на четко определенные услуги. Подобное соглашение менее рискованно, хотя и обходится дороже в краткосрочной перспективе, объяснили они.

«В подобной схеме у маркетмейкеров есть стимул работать с проектами в долгосрочной перспективе», — добавил Славев.

Индустрия все больше осознает риски, связанные с моделями кредитных опционов, особенно когда внезапные крахи токенов все чаще вызывают тревожные сигналы.

В уже удаленном посте X-аккаунт Onchain Bureau утверждал, что недавнее падение OM компании Mantra на 90% объясняется истекавшим сроком подобного соглашения с FalconX. Представители проекта это опровергли, уточнив, что фирма выступает торговым партнером, а не маркетмейкером.

В издании отметили, что этот случай подчеркивает усиливающуюся тенденцию — часто и с полным основанием винить в крахе токенов модель кредитного опциона.

В сфере, где условия сделок скрыты за NDA, а роли вроде «маркетмейкера» или «торгового партнера» часто меняются, неудивительно, что общественность подозревает худшее, отмечают в Cointelegraph.

Пока прозрачность и подотчетность не улучшатся, модель кредитного опциона будет оставаться одной из самых непонятных и злоупотребляемых сделок в криптовалюте, заключили в издании.

Ранее эксперты назвали манипуляции инсайдеров причиной недавнего обвала OM на 90%.

Напомним, команда Movement Network инициировала расследование после того, как Binance прекратила сотрудничество с неупомянутым маркетмейкером из-за манипулирования ценой MOVE.

2 months ago

49

2 months ago

49

English (US) ·

English (US) ·