С начала торгов ETH-ETF (23 июля 2024 года) вторая по капитализации валюта обвалилась более чем на 31%. Для сравнения: BTC за тот же период вырос на 34%, Solana подорожала на 25%, BNB — на 64%.

Пока биткоин сохраняет репутацию цифрового золота, подходящего для ходлинга, Ethereum больше используют для оплаты транзакций и взаимодействия со смарт-контрактами и DeFi-приложениями.

«Монета Бутерина» также приносит доход за счет стейкинга и других пассивных стратегий вроде кредитования в лендинговых протоколах. Однако более широкий спектр применения эфира в сравнении с биткоином вносит свои коррективы.

В том, почему курс ETH падает вопреки ожиданиям некоторых экспертов, разобрался Олег Cash Coin.

Экономика Ethereum

Хотя по стоимости Ethereum начала отставать от биткоина в момент принятия ETH-ETF в США, экономическая динамика второй по капитализации криптовалюты изменилась после обновления Dencun — еще в марте 2024 года.

Хардфорк внес существенные корректировки, направленные на масштабирование сети путем создания нового типа транзакций для больших массивов двоичных данных. Обновления снизили транзакционные издержки в сетях второго уровня: Optimism, Arbitrum, Base, zkSync.

Комиссии упали в десятки раз, что облегчило нагрузку на Ethereum, но в то же время снизило доходы как валидаторов в мейннете, так и операторов в L2-решениях. Пользователи платят меньше ETH, а это один из пунктов, формирующих заработок участников сети.

После хардфорка совокупные суточные доходы в Base, Optimism, Arbitrum, Scroll, zkSync и Zora составляют от $60 000 до $200 000. При этом весь 2023 год и часть 2024 года эти показатели редко опускались ниже $500 000, а на пике в марте 2024 года превышали $2 млн в день.

Суточные доходы в основной сети Ethereum также обвалились в десятки раз. На пике в марте 2024 года этот показатель превышал $30 млн, тогда как в августе и начале сентября он упал примерно до $400 000 в день.

Можно предположить, что Ethereum потерял пользовательскую базу, и активных клиентов стало меньше. Но Etherscan и Token Terminal показывают относительно стабильные цифры как в основной сети (от 0,4 до 0,5 млн активных адресов в день), так и в L2-сетях (порядка 2 млн).

Темпы инфляции

В сети Ethereum наблюдается относительно стабильный уровень использования с одновременным снижением транзакционных издержек.

Единственное, что заметно изменилось в худшую сторону — темпы обесценивания ETH. Кривая инфляции с момента The Merge, когда эфир перешел на алгоритм Proof-of-Stake, после Dencun впервые развернулась на увеличение.

В каждой транзакции Ethereum заложена часть монет, которая безвозвратно сжигается, что дает валюте возможность стать дефляционной при большой транзакционной активности.

Этот механизм внедрен в 2021 году в рамках активации обновления London. После него количество ETH в обращении может не только увеличиваться, но и сокращаться в зависимости от количества транзакций в сети и величины комиссий.

На момент написания 30-дневный уровень инфляции Ethereum составляет ~0,7% годовых (69 000 ETH или ~$162 млн). Для сравнения: за тот же период в сети биткоина создано около 13 980 BTC (~$780 млн) при темпах инфляции первой криптовалюты ~0,8% годовых.

Хотя в сообществе обеспокоены ситуацией, а некоторые даже предложили вновь увеличить комиссии, стабильные показатели использования сети позволяют увидеть и позитивные варианты.

Валидаторы и стейкинг

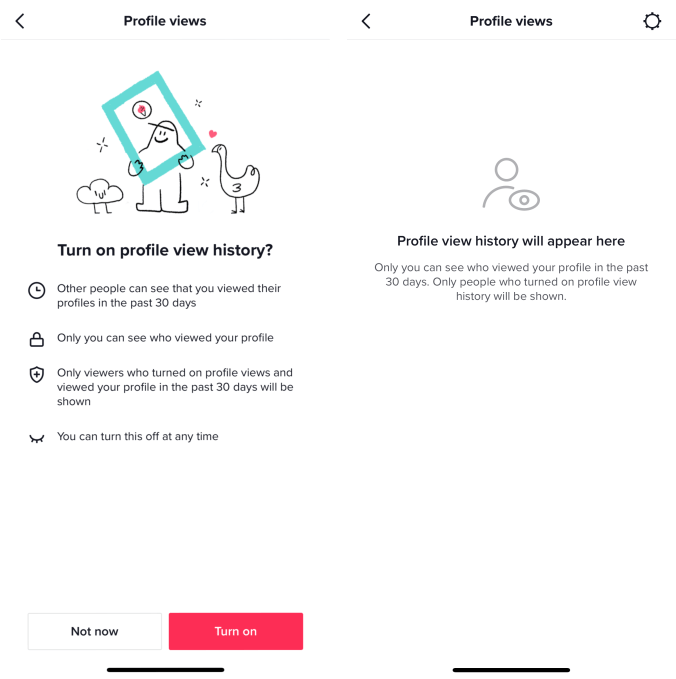

С конца августа количество монет в стейкинге увеличилось на 198 000 ETH. По данным Metrika, приток депозитов ETH превышает вывод примерно в 1,5 раза, что фактически нивелирует всю инфляцию за прошедшие 30 дней.

Несмотря на падение цены, интерес к стейкингу второй по капитализации криптовалюты остается высоким. По данным на начало сентября, в сети работают почти 1 070 000 валидаторов, а общая заблокированная сумма ETH в стейкинге превышает 34 200 000 ETH.

Общий темп депозитов остается высоким и значительно превышает показатели до 2023 года, находящиеся примерно на том же уровне, что и большую часть 2023 года. Их чистый приток составляет порядка 200 000 ETH еженедельно, хотя и наблюдается небольшое падение после марта 2024 года.

Также стоит отметить, что огромная часть стейкеров (около 70%) «заходили» по ценам ниже $2300 за монету. Это означает, что болевой порог для большинства валидаторов еще не наступил. Более того, около 20 млн ETH заблокированы в момент, когда цены были ниже $1900.

Макроэкономика

Возможно, снижение цены ETH связано с общим интересом к другим криптовалютам. Тренд на уменьшение доли эфира относительно остального крипторынка продолжается второй год.

С июня 2023 года по начало сентября 2024 года доля ETH снизилась с 20% до 14,6%. За это же время присутствие биткоина на рынке увеличилось с 48% до 56%, SOL — с 0,6% до 3%.

Однако доминация — лишь общий макропоказатель, говорящий, что ETH ничем не отличается от остальных альткоинов, стабильно уступающих первой криптовалюте.

Гораздо важнее, что крипторынок стал больше коррелировать с такими традиционными индексами, как S&P 500 и Nasdaq.

Это говорит о том, что рынки воспринимают криптовалюты как рисковые активы, стоимость и динамика которых сильно зависит от монетарной политики США. Когда трейдеры и инвесторы начинают ждать «разворота» ФРС, они хеджируют свои позиции.

Это временное явление относится к краткосрочным движениям цен на рисковые активы, включая ETH. Вопрос, почему эфир упал больше, чем другие топовые альткоины, остается открытым. Хотя причины могут быть довольно простыми.

Каскады ликвидаций

Август 2024 года стал одним из рекордных по числу ликвидаций в DeFi-приложениях. За последний месяц лета трейдеры потеряли более $436 млн, которые лежали в залогах у кредитных протоколов вроде Aave. Более серьезные потери в месячном выражении наблюдались только в мае 2021 года.

Основной объем ликвидаций пришелся на 5 августа, когда не только Ethereum, но и весь остальной рынок потеряли десятки процентов за день.

Учитывая, что эфир является крупнейшим залоговым активом в децентрализованных финансовых приложениях, резкий провал в начале августа мог вызвать каскад ликвидаций, что и повлияло на цену ETH.

Ситуация напоминает так называемый лонг-сквиз (противоположность шорт-сквиза), когда падение цены на актив вызвано избыточным скоплением залоговых (кредитных, маржинальных) долгих позиций, закрытие которых создает дополнительный спрос на продажу актива и приводит к дальнейшему падению цены.

Выводы

Вероятно, цена на эфир упала больше остальных не по экономическим или макропричинам, а скорее по спекулятивным. Именно долговой характер экосистемы Ethereum, которая пытается скопировать традиционные финансовые механизмы, мог привести к ценовым волнениям и панике, оказавшей дополнительное давление на ETH.

11 months ago

89

11 months ago

89

English (US) ·

English (US) ·