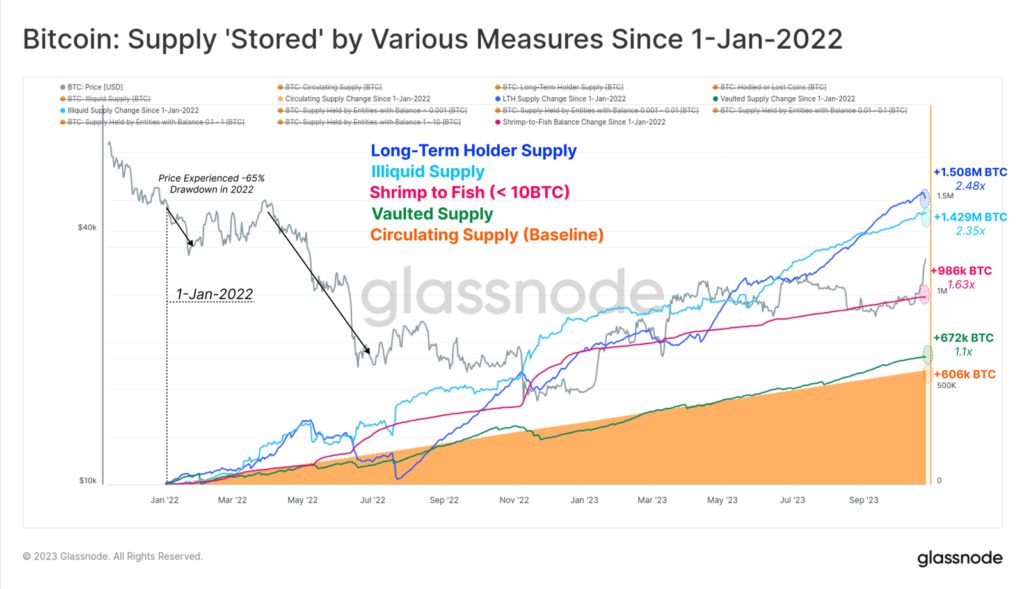

Объем доступного предложения цифрового золота опустился до исторических минимумов, а «скорость» перевода монет в долгосрочное хранение в ~2,48 раза превышает темпы его эмиссии. Такие оценки получили аналитики Glassnode.

The 2024 #Bitcoin halving is coming, estimated to be in April next year.

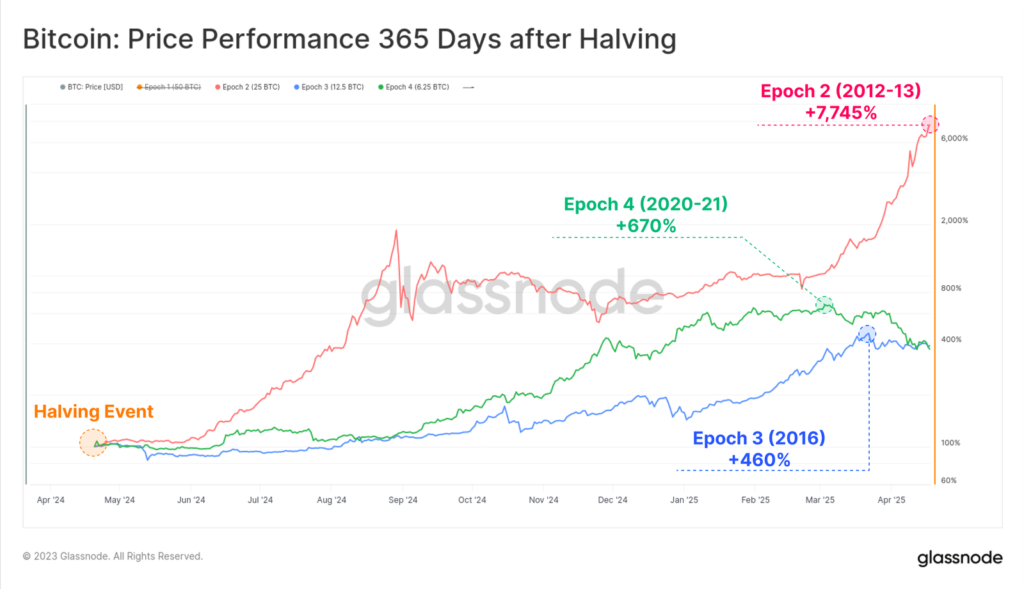

Past cycles have also seen an impressive 1yr return profile of 400%+ following the event.

In this edition, we study the supply dynamics and investor behaviour that underpins this.https://t.co/Obo9lIwoQl

Эксперты приурочили новое исследование к предстоящему в апреле халвингу.

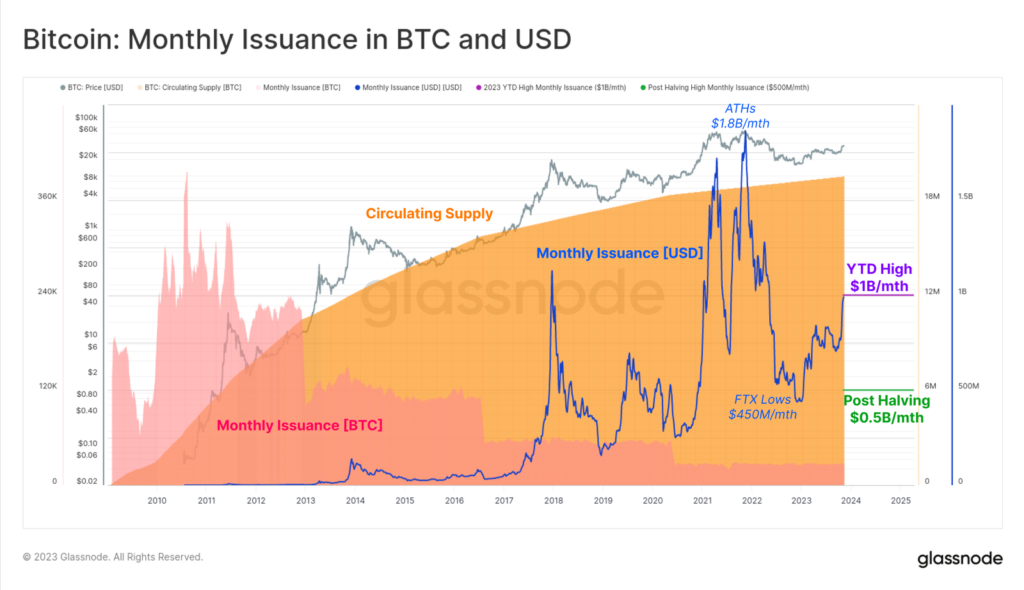

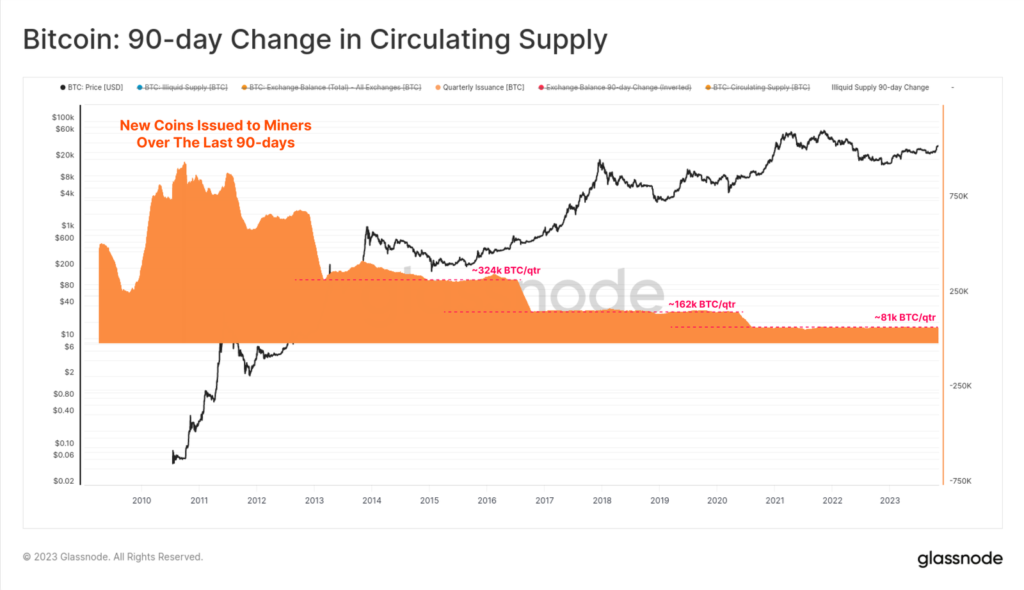

По их оценкам, после уменьшения награды майнерам вдвое их продажи для покрытия операционных и капитальных затрат упадут с текущих ~$1 млрд до ~$500 млн.

Величина сопоставима с давлением продаж после краха FTX, которые шли с ежемесячным темпом в $450 млн.

Данные: Glassnode.

Данные: Glassnode.Аналитики напомнили, что все предыдущие халвинги сопровождались бычьим рынком в следующие 365 дней. Они решили проанализировать это явление с точки зрения ончейн-анализа.

Данные: Glassnode.

Данные: Glassnode.Оценка доступного предложения

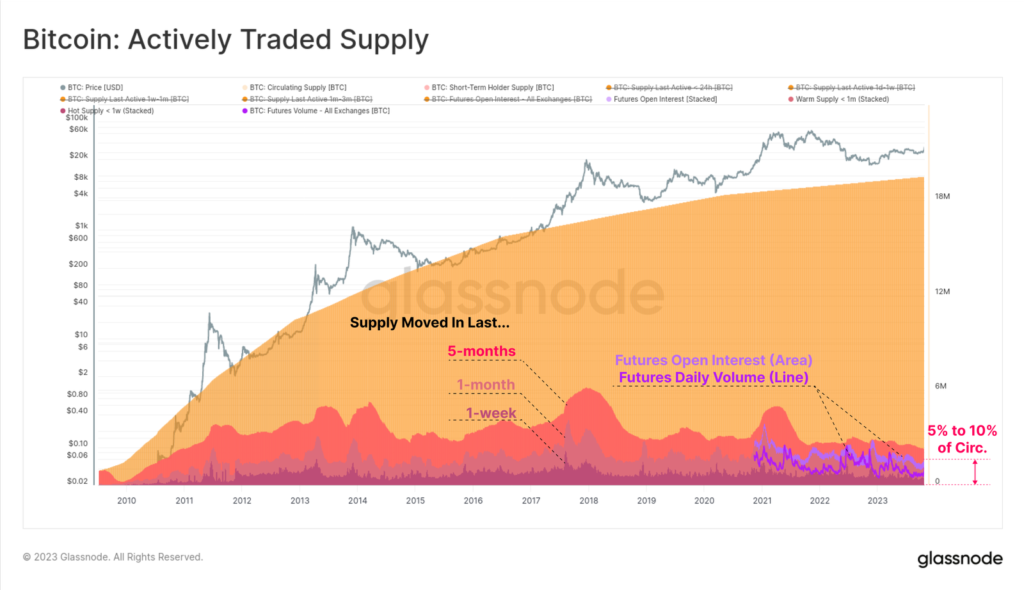

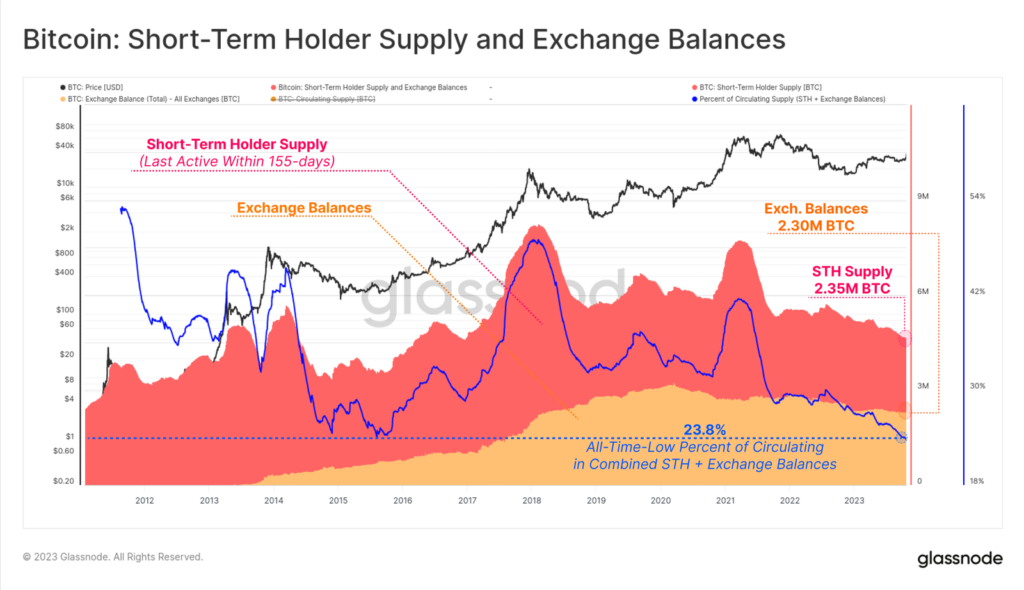

Согласно подсчетам специалистов, в настоящее время число монет с «возрастом» менее 155 дней оценивается в 2,33 млн BTC (многолетний минимум). По статистике их с наибольшей вероятностью потратят, пояснили они.

Другую «горячую» категорию ликвидного предложения можно оценить как биткоины с последними операциями меньше месяца (1,39 млн BTC). Также эксперты предложили включить сюда и открытый интерес по фьючерсам (0,41 млн BTC).

В совокупности объем монет, на который инвесторы могут обоснованно рассчитывать в ближайшем будущем, эквивалентен от 5% до 10% от выпущенных биткоинов.

По очевидным причинам существует значительное совпадение между ликвидным и высоколиквидным предложением и биржевыми балансами. Многолетняя тенденция снижения последнего показателя указывает на перемещение монет на кошельки с небольшой историей трат, напомнили специалисты.

Данные: Glassnode.

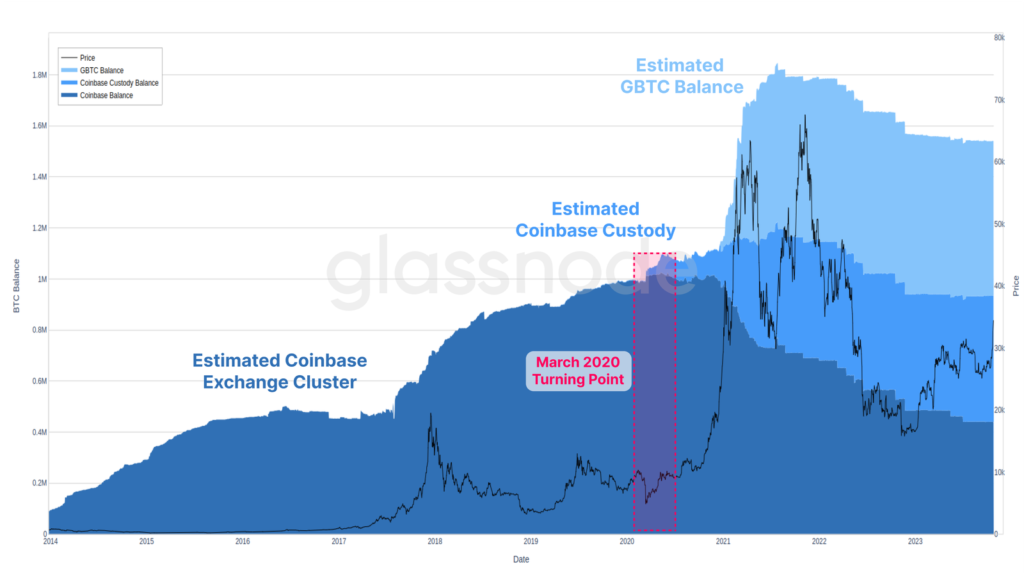

Данные: Glassnode.В этом аспекте аналитики призывали учитывать роль сервисов по хранению криптовалют, которые обслуживают интересы спонсоров ETF и продуктов вроде GBTC. На приведенном ниже графике эксперты привели оценки совокупных объемов биржи и кастодиана Coinbase, а также биткоин-траста от Grayscale. Тенденция по накоплению ими монет усилилась в марте 2020 года.

Данные: Glassnode.

Данные: Glassnode.Аналитики сравнили объем принадлежащих спекулянтам биткоинов с биржевыми балансами и обнаружили сопоставимость этих величин (2,39 млн BTC и 2,3 млн BTC соответственно). В совокупности эти два показателя «доступного предложения» составляют 23,8% от выпущенных монет — рекордно низкий уровень.

Данные: Glassnode.

Данные: Glassnode.Оценка темпов увеличения объема биткоинов для «долгосрочного хранения»

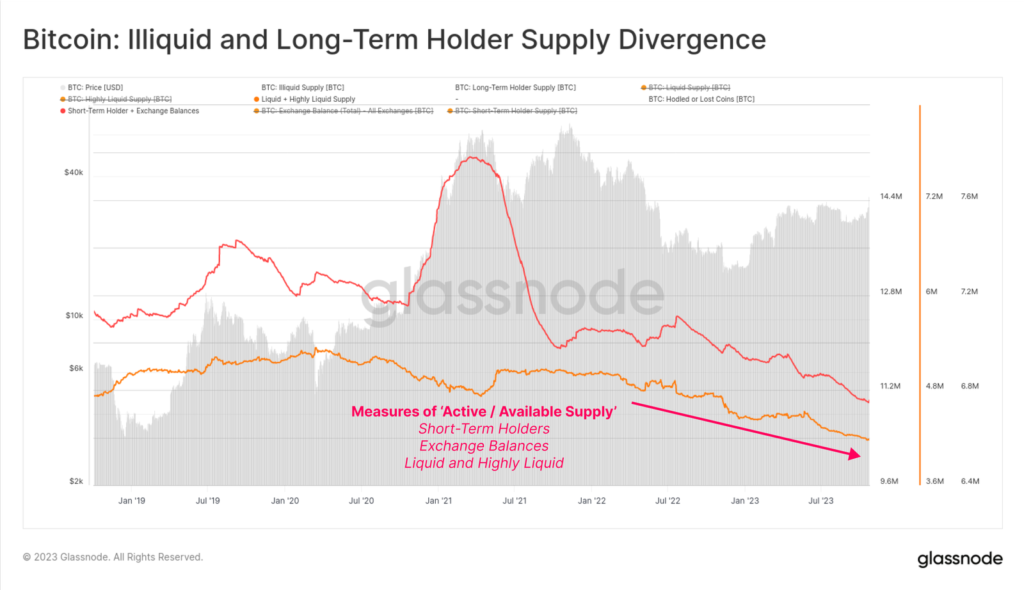

Тенденция по сокращению различных метрик «доступного предложения» наблюдается уже несколько лет. Ускорение придали события июня 2022 года — крах Terra и хедж-фонда Three Arrows Capital, подчеркнули специалисты.

Данные: Glassnode.

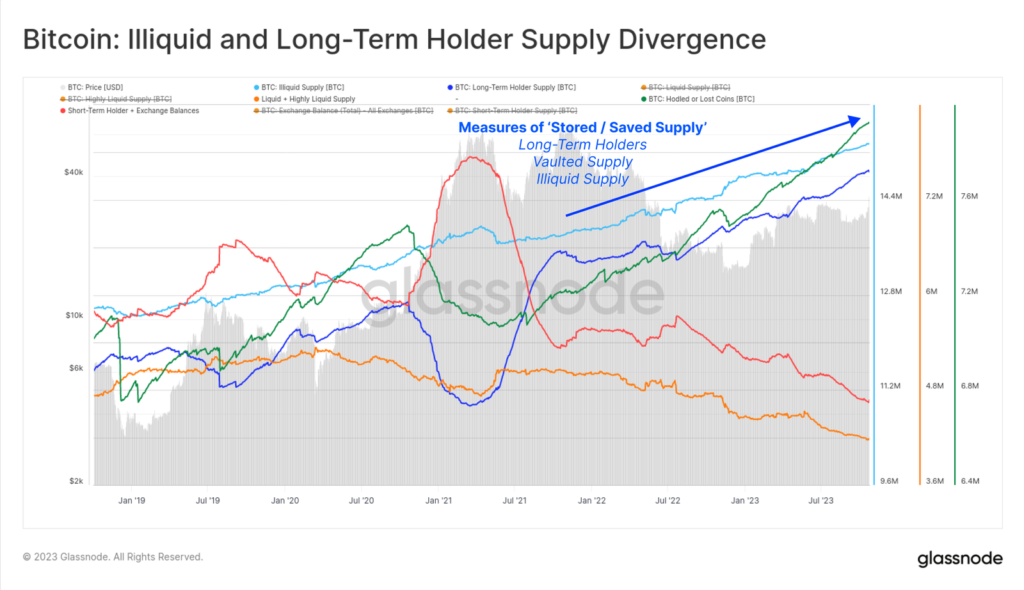

Данные: Glassnode.В дальнейшем аналитики рассмотрели показатели «отправленных на хранение» монет. В эту категорию они включили:

- принадлежащие ходлерам биткоины «возрастом» старше 155 дней (выделено темно-синим);

- неликвидные запасы — кошельки с ограниченной историей расходов (голубым);

- перемещенные на хранение кастодианам монеты — действия убежденных ходлеров и потерянные биткоины, исходя из методологии Cointime (зеленым).

Представленный ниже график демонстрирует миграцию биткоинов от биржевых балансов, спекулянтов и активной торговли в сторону холодного хранения, кастодианов и кошельков долгосрочных инвесторов.

Данные: Glassnode.

Данные: Glassnode.Для получения представления о масштабе вышеобозначенной тенденции эксперты предложили оценить эти перемещения в неликвидное состояние монет с эмиссией. В настоящее время ежеквартальные темпы выпуска составляют 81 000 BTC, после халвинга они сократятся вдвое — до ~40 500 BTC.

Данные: Glassnode.

Данные: Glassnode.В завершении аналитики привели график, который вобрал в себя изменение метрик «перевода в запас» с 1 января 2022 года. Он демонстрирует темпы аккумулирования монет инвесторами от 1,1 до ~2,48 раз выше по сравнению с текущим объемом их добычи майнерами.

Данные: Glassnode.

Данные: Glassnode.Напомним, в Glassnode отметили, что в ожидании халвинга и ETF долгосрочные инвесторы скопили рекордное число монет.

Ранее эксперты на основе оценки перемещения капитала между ходлерами и спекулянтами пришли к выводу, что текущая структура рынка цифрового золота имеет сходство с фазой восстановления после периодов доминирования медведей в 2016 и 2019 годах.

1 year ago

67

1 year ago

67

English (US) ·

English (US) ·